In der Woche vom 18. – 21. September 2023 fand in Toronto die jährliche Sibos statt. Auch Consileon war vor Ort.

Die Sibos ist eine international renommierte Veranstaltung im Bereich des Finanz- und Bankwesens. Sie findet jährlich statt und wird von der SWIFT organisiert, einer Organisation, die den globalen Finanzsektor bei der sicheren und effizienten Abwicklung von Finanztransaktionen unterstützt. Der Name Sibos leitet sich von „SWIFT International Banking Operations Seminar“ ab.

Die Sibos bringt Tausende von Fachleuten aus der Finanzindustrie, darunter Banken, Finanzinstitute, Technologieanbieter, Regulierungsbehörden und andere Akteure zusammen. Das Hauptziel von Sibos besteht darin, Marktführer und Experten miteinander zu vernetzen, aktuelle Trends und Entwicklungen im Finanzsektor zu diskutieren und Lösungen für Herausforderungen und Chancen in der Branche zu finden. Die Veranstaltung umfasst in der Regel eine breite Palette von Themen, darunter Zahlungsverkehr, Cybersecurity, Compliance, Blockchain, Innovationen im Bereich FinTech, Liquidität und Kapitalmanagement, Regulierung und viele andere Aspekte des globalen Finanzwesens. Sibos ist bekannt für seine hochkarätigen Redner, Expertenpanels, Workshops und Diskussionen, die es den Teilnehmern ermöglichen, ihr Wissen zu erweitern, Geschäftsmöglichkeiten zu erkunden und auf dem Laufenden zu bleiben, was in der Finanzwelt vor sich geht.

In diesem Jahr lag der Schwerpunkt auf „Collaborative Finance in a fragmented world“ : es ging darum, die Industrie zusammenzubringen, um in vielen Themen wie bspw. CBDC und Tokenisierung einen gemeinsamen Weg einzuschlagen, um Interoperabilität zu ermöglichen und übergeordnete Standards zu diskutieren.

Zusammenfassend standen die folgenden Themen im Vordergrund:

Nächstes Jahr findet die Sibos vom 21. – 24. Oktober 2024 in Beijing statt.

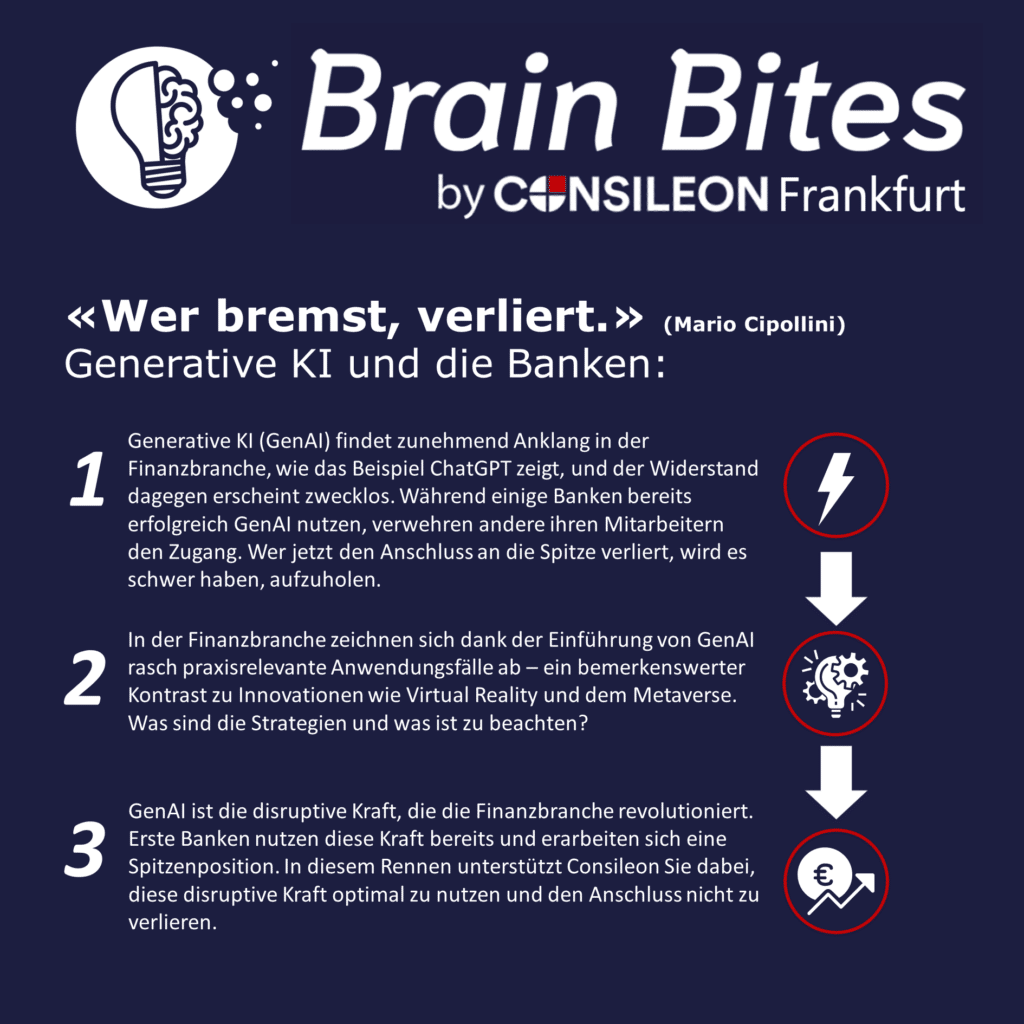

Die von Mario Cipollini zitierten Worte, „Wer bremst, verliert“, erweisen sich aktuell als äußerst bedeutsam, insbesondere im Kontext der Finanzbranche, die sich an der Schwelle einer Revolution befindet und bislang ungenutzte Potenziale birgt.

GenAI (generative KI) hat nach Schätzungen das Potenzial, den jährlichen Umsatz im Bankensektor, um beindruckende 3 bis 5 Prozent zu steigern, was 200 bis 340 Milliarden US-Dollar entspricht. Besonders im Bereich des Software-Engineerings eröffnen sich faszinierende Möglichkeiten. Durch die gezielte Anwendung solcher Tools kann die Effizienz der Mitarbeiter:innen erheblich gesteigert werden. Allerdings zeigt eine aktuelle Umfrage eine alarmierend begrenzte Nutzung dieser bahnbrechenden Technologie. Lediglich 19 Prozent der deutschen Unternehmen setzen diese Form der künstlichen Intelligenz aktiv ein, obwohl die Potenziale und Möglichkeiten dieser transformativen Technologie immens sind.

GenAI bedient sich komplexer Algorithmen, um auf Grundlage historischer Daten neues Wissen zu generieren und Vorhersagen zu treffen. Diese Fähigkeit erstreckt sich auf verschiedene Medienformate wie Texte, Bilder, Videos und Musik. Ein bemerkenswertes Beispiel für die rasche Verbreitung dieser Technologie ist ChatGPT, eine Entwicklung von OpenAI. Im November 2022 ging der Chatbot sofort zum Start viral und erreichte innerhalb von fünf Tagen eine Million Nutzer:innen. Dieses beeindruckende Tempo übertrifft den Erfolg von Instagram, welches 75 Tage für dieselbe Nutzerzahl benötigte und Spotify, das fünf Monate brauchte.

Die Auswirkungen von GenAI auf die konservative Finanzbranche sind bereits spürbar und bieten vielversprechende Möglichkeiten zur Optimierung von Geschäftsprozessen. Klarna, ein Vorreiter in der Anwendung von ChatGPT Enterprise, schafft eine Unterstützung der Mitarbeiter:innen und revolutioniert das Kundenerlebnis wie z.B. durch individuelle Einkaufsempfehlungen und verbesserten Kundenservice. Doch Klarna ist kein Einzelfall. Unternehmen wie Goldman Sachs setzen generative KI-Tools ein, um Code automatisch zu generieren und zu überprüfen, was zu erheblichen Effizienzsteigerungen führt. Allianz wiederum hat intern einen eigenen GPT-Chatbot entwickelt, der hohe Sicherheitsstandards z.B. beim Datenschutz gewährleistet. Microsoft 365 Copilot, ein KI-unterstützendes Tool auf Basis von ChatGPT, hat das Potenzial, die Produktivität erheblich zu steigern, indem es E-Mails priorisiert und Entwurfsvorlagen für verschiedene Aufgaben bereitstellt. Die Tatsache, dass Microsoft beeindruckende 13 Milliarden US-Dollar in OpenAI investiert hat, unterstreicht die strategische Bedeutung dieser Technologie.

Der Weg zur Wettbewerbsdifferenzierung und zur Schaffung von Mehrwert beginnt zweifellos mit KI. Sorgfältige Strategieentwicklung, schrittweiser Aufbau, kontinuierliches Lernen und gezielte Skalierung sind entscheidende Schritte auf diesem Weg. Die umfassende Nutzung von KI als strategisches Werkzeug eröffnet vielfältige Möglichkeiten, wie eine Beschleunigung von über 50 Prozent im Software-Engineering, Effizienzsteigerungen bei den Mitarbeiter:innen und eine Revolution in der Kundenbetreuung. GenAI-Tools ermöglichen die Erstellung hochgradig personalisierter Marketing- und Verkaufsinhalte, die die Zielgruppe begeistern und gleichzeitig eine differenzierte Positionierung am Markt sowie Mehrwert für die Kund:innen schaffen. GenAI ist nicht nur eine Technologie, sondern ein Leitfaden in die Zukunft der Innovation und des Erfolgs. Unternehmen sollten sich auf diesen Weg vorbereiten und ihre Position in ihrer Branche stärken.

Trotz der enormen Chancen zeigt sich in einer gemeinsamen Umfrage von Reinvention Consultancy GEDANKENFABRIK und dem Marktforschungsinstitut Appinio aus diesem Jahr, dass lediglich 44 Prozent der Unternehmen die Nutzung von ChatGPT erlauben oder dulden, während fast ein Drittel der Befragten keine klare Position dazu hat oder sich nicht äußern konnte. Diese Ergebnisse verdeutlichen die Skepsis und Unsicherheit im Hinblick auf die neue Technologie. Dadurch versäumen viele Unternehmen die Gelegenheit, das Potenzial künstlicher Intelligenz auszuschöpfen und laufen Gefahr, den Anschluss zu verlieren. Besonders aufschlussreich ist, dass 36 Prozent der Gen Z bereit wäre, auf die Möglichkeit im Homeoffice zu arbeiten zu verzichten, wenn sie stattdessen ChatGPT nutzen dürften. Dies verdeutlicht, wie tiefgreifend die Auswirkungen von GenAI sein können. Unternehmen sollten ihre Ansichten und Strategien in Bezug auf diese transformative Technologie dringend überdenken, da sie nicht nur die Effizienz steigert, sondern auch das Potenzial hat, die Arbeitswelt neu zu gestalten.

Unser Positionspapier gewährt Einblicke in die faszinierende Welt der generativen künstlichen Intelligenz und demonstriert eindringlich, wie diese innovative Technologie das Bankenwesen nachhaltig transformieren kann. In dieser Ausarbeitung beleuchten wir GenAI, insbesondere anhand des Beispiels von ChatGPT, und stellen dabei nicht nur maßgebliche Daten und Fakten bereit, sondern präsentieren auch eine klare Strategie zur effektiven Nutzung dieser bahnbrechenden Technologie. Zusätzlich rücken wir die bedeutsame Rolle künstlicher Intelligenz bei der Differenzierung im Wettbewerbsumfeld in den Fokus und bieten inspirierende Erfolgsgeschichten aus der Welt der Banken und Versicherungen, die zeigen, wie andere Marktteilnehmer:innen diese Technologie bereits heute erfolgreich einsetzen.

Es besteht keinerlei Zweifel daran, dass GenAI eine disruptive Wirkung entfaltet und die Art und Weise, wie Geschäfte abgewickelt werden, tiefgreifend verändert. Um sicherzustellen, dass Sie nicht den Anschluss in diesem rasanten Transformationsprozess verlieren, steht Consileon Ihnen als verlässlicher Partner zur Seite. Wir bieten Ihnen wertvolle Einsichten und Lösungsansätze, damit Ihr Unternehmen diese Möglichkeiten optimal ausschöpfen kann.

Unsere These ist: „GenAI muss nicht dazu führen, dass Mitarbeiter:innen überflüssig werden – aber es wird passieren, dass GenAI-Nutzer:innen diejenigen überholen, die die Technologie nicht einsetzen.“

Disclaimer: Das in diesem Artikel gewählte generische Maskulinum bezieht sich zugleich auf die männliche, die weibliche und andere Geschlechteridentitäten.

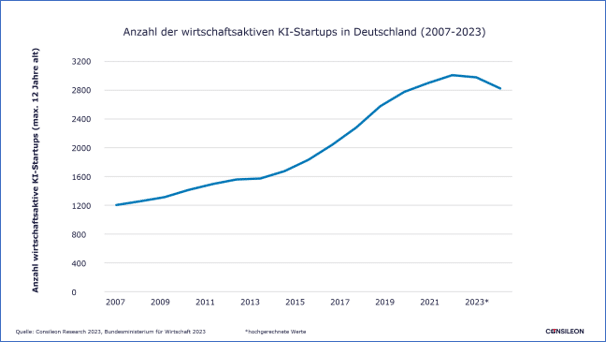

In den vergangenen Jahren hat sich künstliche Intelligenz (KI) als disruptive Technologie etabliert, die sämtliche Sektoren der Wirtschaft beeinflusst. Die Zahl der wirtschaftlich aktiven KI-Startups ist in den letzten 15 Jahren deutlich gestiegen, von rund 1.200 im Jahr 2007 auf rund 3.000 im Jahr 2021. In den Jahren 2022 und 2023 zeigte sich ein leichter Rückgang. Dies liegt unter anderem an einer erhöhten Zahl von Marktaustritten in den wirtschaftlich schwierigen Jahren der Coronapandemie und der konjunkturellen Abschwächung im Jahr 2022.

Insbesondere in der Finanzbranche hat KI bereits vielfältige Anwendungsmöglichkeiten gefunden. Eine Reihe von Banken setzen künstliche Intelligenz bereits erfolgreich zur Verbesserung ihrer Dienstleistungen und Services ein. Von 335 im Jahr 2022 neu gegründeten KI-Start-ups entfallen ungefähr 65 – 70 auf die Finanz- und Rechtsberatung (entspricht rund 20 Prozent). [1]

Doch was können diese Technologien derzeit konkret leisten und wo müssen Banken zur erfolgreichen Implementierung ansetzen? Was erwarten Kunden heute und welche technischen Lösungen erfüllen diese Erwartungen?

Wir beleuchten die Bedeutung von KI zur Verbesserung des Kundenerlebnisses im Finanzsektor; insbesondere am Beispiel von Banken. Wir erörtern sowohl aktuelle Trends als auch die daraus resultierenden Vorteile und definieren die notwendigen Voraussetzungen für Banken, um KI erfolgreich für ein optimierte Kundenerfahrung einzusetzen. Schließlich wird ein ganzheitlicher Ansatz aufgezeigt, der es Institutionen ermöglicht, sich mit State-of-the-Art-Technologien wettbewerbsfähig aufzustellen und langfristig erfolgreich am Markt zu positionieren.

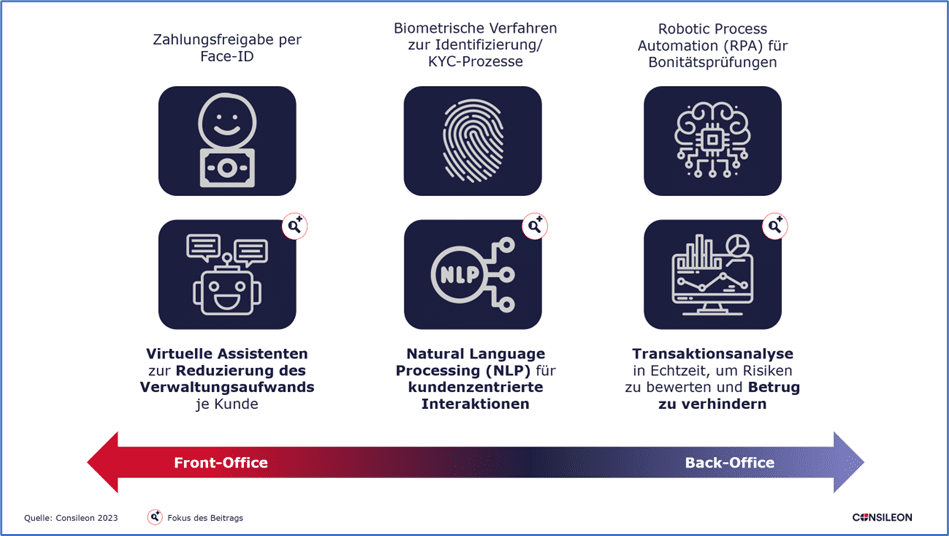

Der Finanzsektor hat eine Vielzahl von KI-Anwendungen entwickelt, um die Kundenerfahrung zu verbessern. Diese übernehmen vom Front- bis zum Backoffice diverse Funktionen, um Bankprozesse zu optimieren. Diese Möglichkeiten zu nutzen, ist nicht gänzlich neu. Banken, die sich jedoch nicht strategisch mit dem Einsatz von KI in ihrem Geschäftsmodell beschäftigen, laufen Gefahr, den Anschluss zu verlieren und vom Wettbewerb abgehängt zu werden.

Mit Hilfe von Technologien entstehen prozessuale Trends, die den Kundenservice verbessern und Beraterinnen und Berater entlasten.

Banken setzen zunehmend Chatbots in ihren Kundenserviceabteilungen ein. Anbieter im Bankwesen, die Bots nutzen, können mit einer durchschnittlichen Zeitersparnis von etwas mehr als vier Minuten pro Anfrage rechnen, was einer durchschnittlichen Kostenersparnis im Bereich von 0,45 bis 0,65 Euro pro Interaktion entspricht. [2] Diese KI-gesteuerten Programme können Kundenanfragen bearbeiten und sogar komplexe Transaktionen durchführen. Durch die Nutzung von Natural Language Processing (NLP) können Chatbots menschenähnliche Interaktionen nachahmen; sie können Kunden rund um die Uhr unterstützen sowie das Backoffice mit dem Erkennen und Scannen von Dokumenten entlasten. Das derzeit prominenteste Beispiel ist der NLP-Bot ChatGPT, der über eine API-Schnittstelle bei Bedarf an bankeigene Systeme angeknüpft werden und dadurch Kundeninteraktionen zugleich auslösen und begleiten kann. [3]

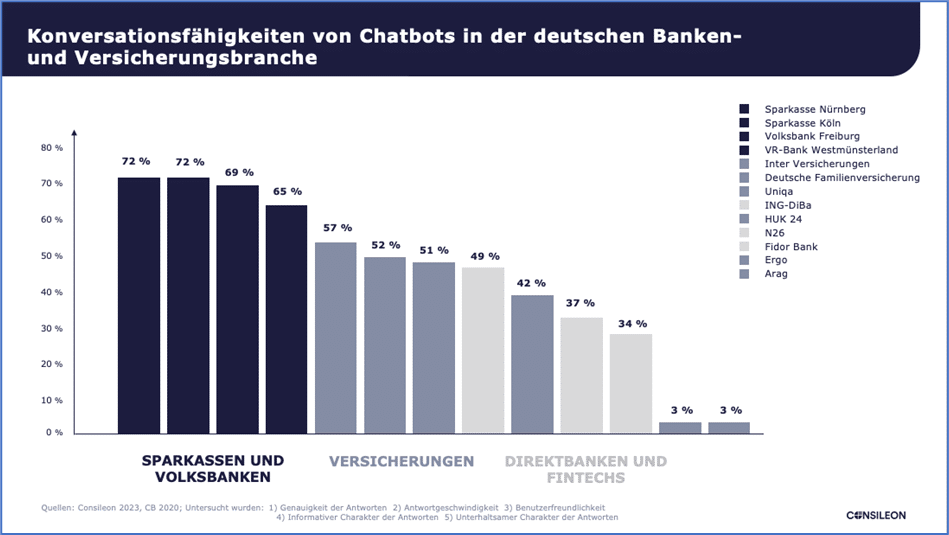

In Deutschland überzeugen vor allem die Sparkassen und Volksbanken in der Interaktion mit ihren Kunden, gemessen an der Geschwindigkeit, Genauigkeit und Qualität ihrer Antworten. Allerdings sind Chatbots keine Plug-and-play-Lösung, sondern erfordern von Nutzern erdachte und trainierte Dialogverläufe.

Ein weiterer interessanter Aspekt des Einsatzes virtueller Assistenten ist die Möglichkeit, Telefonmitschnitte zu analysieren, um geeignete Themenvorschläge für die Angestellten zu entwickeln. Durch die Transkription und Analyse von Kundeninteraktionen können Banken wertvolle Einblicke gewinnen, um die Beratung und den Kundenservice zu verbessern. KI kann dabei wichtige Informationen extrahieren und so beispielsweise häufig gestellte Fragen, Anliegen oder Trends in den Verhaltensmustern der Kunden erkennen. Verbraucher erhalten so eine verbesserte Beratung und Betreuung, wodurch sich die Kundenbindung und -zufriedenheit verbessert. [4]

Ein Beispiel für die Nutzung dieser Möglichkeiten ist das Geschäftsmodell von Unique FinanceGPT. Zusammen mit der ChatGPT-basierten Lösung von Unique können Banken Anwendungsfälle definieren, um den Verwaltungsaufwand zu reduzieren und so den Kundenberatern mehr Zeit für die persönliche Betreuung ihrer Kunden zu schaffen. Diese Anwendungsfälle umfassen die Automatisierung von CRM-Einträgen, das Sammeln von Supportinformationen sowie das Schreiben von Zusammenfassungen von Meetings. [5]

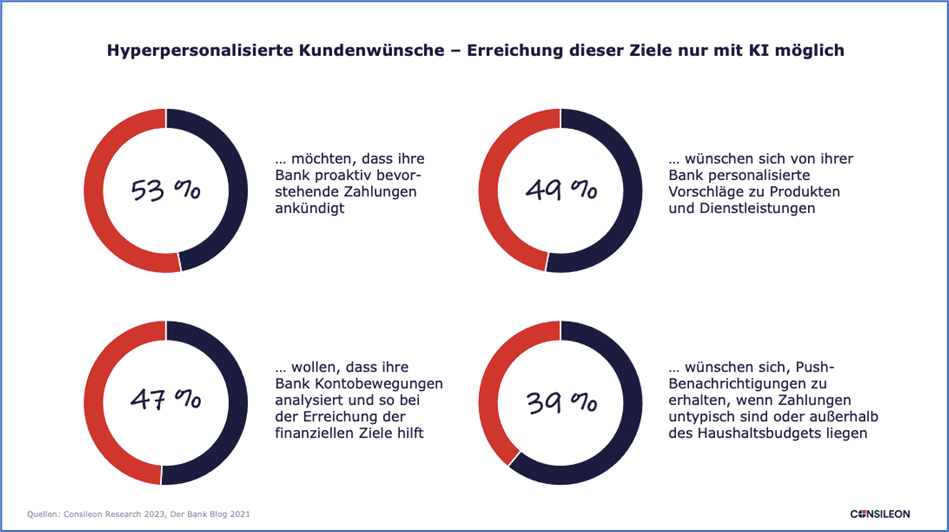

Neben der bereits dargestellten Reduzierung des Verwaltungsaufwands nutzen Banken NLP und Data-Analytics auch, um personalisierte Produkt- und Serviceempfehlungen anzubieten. Durch die Analyse von Kundendaten und -verhalten können Algorithmen gezielt Angebote erstellen, die den Bedürfnissen und Präferenzen der Kunden entsprechen. Immerhin erwarten rund 50 Prozent von ihnen personalisierte Interaktionen von ihrer Bank. [6] Mit der Vernachlässigung dieses Bedürfnisses riskieren Banken, einen Teil ihrer Kundschaft an Mitbewerber und somit Marktanteile zu verlieren.

KI bietet viele Möglichkeiten, Kunden personalisierte Dienste anzubieten, die auf deren bisherigem Nutzungsverhalten basieren. Die Erkenntnisse aus diesen Daten können genutzt werden, um deren Bedürfnisse genauer zu verstehen und sie zu ermutigen, die Services der Bank häufiger zu nutzen. Wenn eine Kundin beispielsweise eine Giro- oder Kreditkarte zur Bezahlung eines Flugs verwendet, kann ein NLP-Bot im Onlinebanking einen Dialog aufbauen und dabei helfen, personalisierte Angebote vorzuschlagen, zum Beispiel die Empfehlung von günstigen Hotels oder Taxifahrten. Dies führt neben höheren Transkationen wiederum zu mehr Kundenzufriedenheit und -bindung.

Die Nordea Bank setzt NLP-Modelle ein, um die Erfolgsquote bei individuellen Kundenanfragen zu verbessern und somit personalisierte Lösungen bereitzustellen. Nova, ein durch die Bank selbst entwickelter NLP-Chatbot, führt in den nordischen Ländern durchschnittlich mehr als 220.000 Gespräche pro Monat mit Private-Banking-Kunden. Im Hinblick auf die Gesamtzahl der Kundeninteraktionen gibt die Bank eine Erfolgsquote von 91 Prozent für Private-Banking-Kunden und von 95 Prozent für Firmenkunden an. [7]

Doch nicht nur Endkunden profitieren von den verschiedenen technologischen Ansätzen. Auch Kundenberater profitieren durch die von NLP-Bots gesammelten Daten im bankeigenen CRM von maßgeschneiderten Produktvorschlägen. So können gezielt Angebote vorbereitet und Termine vereinbart werden.

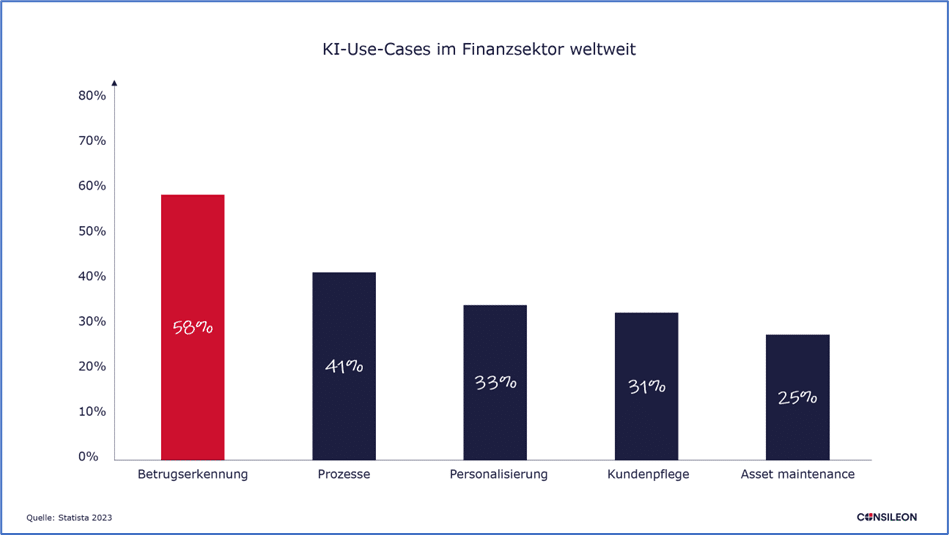

Künstliche Intelligenz kann dabei helfen, ungewöhnliche Kontobewegungen frühzeitig zu erkennen. Weltweit nutzen 58 Prozent der Unternehmen der Finanzindustrie KI dafür, auffällige Transaktionen zu filtern, um so Betrug rechtzeitig zu erkennen.

Die Citibank nutzt KI für die Betrugsprävention. Die US-Bank hat künstliche Intelligenz in ihre Sicherheitssysteme integriert, um betrügerische Aktivitäten in Echtzeit zu erkennen. Dies können beispielsweise ungewöhnliche Abhebungen an Geldautomaten in anderen Ländern oder untypische Onlineeinkäufe sein. Die Technologie trägt also nicht nur dazu bei, finanzielle Verluste zu minimieren, sondern stärkt auch das Vertrauen der Kunden in die Sicherheit ihrer Finanztransaktionen.

VISA hat das Backoffice mit dem Risikomanagement-Tool VISA Advanced Authorizations (VAA) ausgestattet. Eine Analyse von 127 Milliarden Zahlungen über einen Zeitraum von einem Jahr ergab, dass das System betrügerische Transaktionen in Höhe von 25 Milliarden US-Dollar identifiziert und anschließend verhindert hat. Neben VAA und weiteren Tools werden auch (echte) Menschen in den mehrstufigen Präventionsansatz integriert, was dazu führt, dass VISA weltweit eine Betrugsrate von weniger als 0,1 Prozent erreicht hat. [9]

Die genannten Trends bieten Banken eine Reihe von Vorteilen bei der Verbesserung des Kundenerlebnisses.

KI-gestützte Systeme analysieren Daten nahezu in Echtzeit und können frühzeitig auf bestimmte Muster oder Veränderungen reagieren. Das schafft die Möglichkeit, proaktiv auf Kundenbedürfnisse einzugehen und bei potenziellen Problemen oder Risiken rechtzeitig zu handeln. Beispielsweise können Banken durch den Einsatz von Conversional Bots in Apps oder ihrem Onlinebankingportal über bevorstehende Fälligkeiten von Rechnungen oder Kreditkartenzahlungen informieren. Einige Finanzinstitute verwenden bereits entsprechende Systeme und setzen KI ein, um Kunden zu benachrichtigen, wenn deren Kontostand niedrig ist, was diesen ermöglicht zu verhindern, dass sie ihr Konto überziehen.

Durch den Einsatz von NLP und Data-Analytics können Banken das Verhalten, die Präferenzen und die Bedürfnisse sowohl von homogenen Kundengruppen als auch einzelner Kunden analysieren. Dies ermöglicht es Banken, personalisierte Angebote und Empfehlungen zu erstellen. Bankkunden sind bereit, ihre Daten mit smarten Geräten und Systemen zu teilen, wenn ihre Bedürfnisse dadurch besser verstanden und bedient werden. Moderne, personalisierte Kundenbetreuung geht allerdings über einfache Produktvorschläge weit hinaus. Der Einsatz von KI ermöglicht es sogar, persönliche Finanzpläne zu entwickeln sowie Verbraucherinnen und Verbraucher dabei zu unterstützen, ihre individuellen finanziellen Ziele zu erreichen.

Technologie kann repetitive Aufgaben automatisieren und so die Effizienz von Bankprozessen steigern. Diese Aufgaben beschränken sich nicht ausschließlich auf die Transaktionsanalyse in der Betrugsprävention. Durch die Automatisierung von Antragsverfahren und anderen routinemäßigen Vorgängen haben Bankmitarbeitende mehr Zeit für die persönliche Interaktion mit ihren Kunden. Nach Einschätzung von Consileon nutzen 32 bis 36 Prozent der Unternehmen am Finanzmarkt bereits Robotic Process Automation (RPA), um repetitive Aufgaben zu automatisieren und so Skaleneffekte bei Kunden wie auch Mitarbeitenden zu erzielen. Banken können RPA beispielsweise nutzen, um die Kreditkartenverarbeitung eines Kunden zu beschleunigen, indem ein Bot gleichzeitig interne und externe Bonitätsprüfungen durchführt und dann eine Entscheidung auf der Grundlage festgelegter Parameter trifft. [10]

Damit Banken KI effektiv einsetzen können, müssen bestimmte Voraussetzungen erfüllt sein.

KI ermöglicht die Analyse großer Datenmengen. Banken müssen über qualitativ hochwertige Daten verfügen, um aussagekräftige Erkenntnisse zu gewinnen. Die Qualität und das Management von Big Data sind eine der größten Herausforderungen für Banken bei der Implementierung von KI. Grund dafür sind häufig Lock-in-Effekte durch hohe Investitionen in IT-Systeme, die die Anforderungen an eine (nahezu) Echtzeit-Verarbeitung von Daten nicht erfüllen, wie auch interne Widerstände in der Organisation.

Banken müssen sicherstellen, dass ihre Daten vollständig, aktuell und frei von Verzerrungen oder Fehlern sind. Ein Lösungsansatz zur Bewältigung dieser Herausforderungen kann der Einsatz von Datenbereinigungstechniken und die Einführung von Datenqualitätsstandards sein.

Um KI erfolgreich einzusetzen, benötigen Banken eine geeignete IT-Infrastruktur und entsprechende Expertise. Dies umfasst leistungsfähige Recheneinheiten, Cloud-Computing-Fähigkeiten und Data-Science-Kenntnisse. Deshalb ist es unerlässlich, in die Modernisierung Ihrer IT-Systeme zu investieren und Fachkräfte mit KI-Kenntnissen einzustellen.

Die Verfügbarkeit von Fachkräften mit KI-Kenntnissen ist eine der größten Herausforderungen bei der Implementierung von künstlicher Intelligenz. Banken sollten daher in Schulungen und Weiterbildungsprogramme investieren, um ihre Mitarbeitenden mit den erforderlichen Fähigkeiten auszustatten. Mitarbeiterbindung und -bildung sind einer der effizientesten Hebel, um den Anforderungen an eine maßgeschneiderte Infrastruktur gerecht zu werden. Gleichzeitig profitieren Unternehmen von der internalisierten Wissensbildung.

Der Einsatz von KI erfordert ein hohes Maß an Datenschutz und -sicherheit. Banken müssen sicherstellen, dass die Kundendaten angemessen geschützt sind und das Datenhandling den geltenden Datenschutzbestimmungen entspricht. Transparente Datenschutzrichtlinien und klar definierte Opt-in-Prozesse sind entscheidend, um das Vertrauen der Kunden zu gewinnen.

Banken sollten in Technologien und Verfahren investieren, die den Schutz von Kundendaten gewährleisten, beispielsweise starke Verschlüsselungen, Zugangskontrollen und Sicherheitsüberwachungssysteme. Nach unseren Recherchen sehen circa 85 Prozent der Banken die Sicherheit und den Schutz der Kundendaten als wichtigstes Kriterium, um das Vertrauen der Kunden aufrechtzuerhalten und wettbewerbsfähig zu bleiben.

Die erfolgreiche Integration von KI erfordert sorgfältige Vorbereitung und einen Mindset-Shift. Banken müssen erkennen, dass KI-Projekte nicht nur technologische Aspekte umfassen, sondern auch organisatorische und kulturelle Veränderungen erfordern.

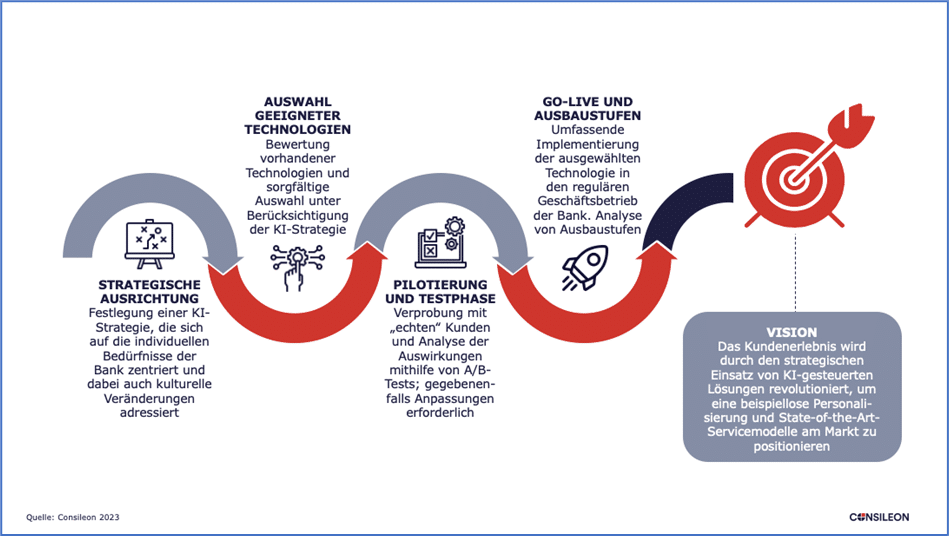

Ein ganzheitlicher Ansatz ist entscheidend, damit man sinnvolle und anschlussfähige Lösungen in das alltägliche Bankgeschäft integrieren kann. Um KI effektiv zu implementieren, sollten Banken die folgenden, mehrstufigen Aspekte berücksichtigen.

Strategische Ausrichtung: Eine klare strategische Ausrichtung muss definieren, wie KI zur Verbesserung der Kundenerfahrung eingesetzt werden soll. Banken müssen ihre Ziele und Prioritäten identifizieren und sicherstellen, dass KI-Projekte diese unterstützen. Eine umfassende KI-Strategie, die sich auf die spezifischen Bedürfnisse und Ziele der Bank konzentriert, ist eine maßgebliche Voraussetzung für die Umsetzung derartiger Projekte.

Auswahl und Definition geeigneter Technologien: Den klar definierten Geschäftszielen folgt die konsequente Auswahl der richtigen KI-Technologie(n). Diese hängt maßgeblich von den spezifischen Anforderungen des Projekts ab, wobei Faktoren wie Datenverfügbarkeit, Komplexität der Infrastruktur und der rechtliche Umsetzungsrahmen eine maßgebliche Rolle spielen. Das erforderliche Fachwissen muss zur Verfügung stehen, um die verschiedenen KI-Lösungen zu bewerten und diejenigen auszuwählen, die am besten zum Geschäftsmodell der Bank passen.

Pilotierung und Testphase: Die ausgewählte KI-Lösung wird in begrenztem Rahmen getestet und validiert, bevor man sie auf breiterer Ebene implementiert. Während der Pilotierung überwacht man Kundeninteraktionen im ausgewählten System; Feedback wird gesammelt, um sicherzustellen, dass die geteste Technologie die strategischen Ziele erfüllen kann. In dieser Phase passt man die KI an, um die Performance und das Kundenerlebnis zu maximieren, bevor die Lösung in den regulären Betrieb der Bank implementiert wird (Go-live).

Der Einsatz von KI zur Verbesserung des Kundenerlebnisses bietet für Banken und Finanzdienstleister eine Vielzahl von Vorteilen, darunter personalisierte Kundenangebote proaktive Kundenbetreuung und die effiziente Automatisierung von Prozessen. Durch den Einsatz von KI-gesteuerten Chatbots, virtuellen Transkriptions-Assistenten und Betrugspräventionsalgorithmen können Banken die Kundenzufriedenheit steigern und so das Kundenerlebnis verbessern.

Um diese Technologien erfolgreich einzusetzen, müssen Banken eine KI-Strategie entwickeln und klare Ziele definieren. Eine geeignete IT-Infrastruktur, effektives Datenmanagement und die Einhaltung des Datenschutzes sind grundlegende Voraussetzungen. Banken müssen darüber hinaus über das erforderliche Fachwissen und die entsprechenden Ressourcen verfügen.

Die Umsetzung von Technologie-/KI-Projekten bietet Banken die Möglichkeit, ihre Dienstleistungen zu individualisieren, Kundenbeziehungen zu stärken und so Wettbewerbsvorteile zu generieren. Durch die richtige Planung und Implementierung können Banken das volle Potenzial von KI ausschöpfen und innovative Lösungen für ihre Kunden bereitstellen. Die Berücksichtigung dieser Aspekte ist schon jetzt erfolgskritisch. Bankkunden sind zunehmend vertrauter im Umgang mit modernen Technologien und erwarten von ihren Banken entsprechende Angebote und Lösungen.

Consileon steht Ihnen bei der Definition und Entwicklung einer KI-Strategie zur Verbesserung des Kundenerlebnisses gern zur Seite und unterstützt Sie dabei, die notwendigen Voraussetzungen zu schaffen. Wir begleiten Sie über den gesamten Prozess und unterstützen Sie auch bei der Implementierung der Lösung, um durch eine holistische Beratung optimale Ergebnisse zu erzielen.

Zögern Sie nicht, uns für ein Erstgespräch zu kontaktieren.

Quellen: [1] Bundesministerium für Wirtschaft und Finanzen, “KI-Startups in Deutschland 2022“, Consileon Research 2023; [2] Juniper Research,” Chatbots, a Game Changer for Banking & Healthcare, saving 8$ billion Annually by 2022.”, Consileon Research 2023; [3] Finovate, “Five GPT3 Use cases for Banks and Fintechs.”; [4] J. Zhong & W. Li, “Predicting Customer Churn in the Telecommunication Industry by Analyzing Phone Call Transcripts with Convolutional Neural Networks.”; [5] Unique FinanceGPT, “An AI Tool For Client Advisors”; [6] Der Bank Blog, “Kunden wollen personalisierte Finanzprodukte“; [7] IBS Intelligence, „Nordea adopts AI chatbot strategy to scale customer service.”; [8] Statista 2023; [9] IT-Finanzmagazin, “Künstliche Intelligenz verhindert Milliardenbetrug“; [10] Der Bank Blog, “Fünf Anwendungsfälle für RPA“

Consileon Österreich erhielt den Zuschlag in 17 von 20 angebotenen Losen bei der bislang größtvolumigen Ausschreibung der Bundesbeschaffung GmbH (BBG) und ist nun für die Digitalisierung des öffentlichen Sektors in Österreich mitverantwortlich. Die Rahmenvereinbarung erstreckt sich über fünf Jahre und hat ein Volumen von 683 Millionen Euro, wobei über 2.500 Institutionen und Behörden zu den potenziellen Auftraggebern gehören.

Nun führte der IT-Welt Fachverlag ein Interview mit Harald Kohlberger, dem geschäftsführenden Gesellschafter von Consileon Österreich, zum Thema „Digitalisierung des Public Sectors in Österreich“.

Österreich hat in den letzten Jahren in die Digitalisierung investiert, insbesondere aufgrund der COVID-19-Pandemie. Dennoch gibt es noch ungenutztes Potenzial, insbesondere im Bereich der künstlichen Intelligenz, wo Österreich im Vergleich zu Ländern wie China und den USA zurückliegt.

Harald Kohlberger sieht das größte Potenzial in der besseren Ausgestaltung von Digitalisierungsprojekten, um Fehler zu vermeiden. In einigen Bereichen, wie Justiz und Finanzverwaltung, sei die Digitalisierung bereits fortgeschritten, während Bildung, Mobilität und der Sozialbereich noch aufholen müssen. Die Zusammenarbeit zwischen Auftraggebern und Auftragnehmern sei entscheidend für den Erfolg von Digitalisierungsprojekten. Es bedarf möglicherweise eines Mindset-Wandels und gesetzlicher Änderungen, um diese Zusammenarbeit zu verbessern.

Lesen Sie hier das ganze Interview

Die Reisemobilbranche hat in den letzten Jahren einen starken Aufschwung erlebt, da immer mehr Menschen die Freiheit eines Urlaubs mit dem Wohnmobil schätzen. Um in diesem wettbewerbsintensiven Markt erfolgreich zu sein, ist eine datengetriebene Verkaufsstrategie unerlässlich. Unser Sales Team hat die verschiedenen Elemente der Customer Journey bei den Herstellern akribisch untersucht und ausgewertet. Diese Erkenntnisse ermöglichen es uns, Ihnen maßgeschneiderte Lösungen für eine stärkere Integration der Consumer Touchpoints zu bieten.

Was ist Data-Driven-Sales? Dabei sammeln und analysieren Unternehmen Daten aus verschiedenen Quellen, insbesondere Kunden-, Verkaufs- und Marketingdaten, um fundierte Geschäftsentscheidungen zu treffen und bessere Verkaufsstrategien zu entwickeln. In der Reisemobilbranche können diese Daten dazu genutzt werden, die Bedürfnisse und Präferenzen der Kunden besser zu verstehen. Auf dieser Grundlage können personalisierte Angebote erstellt und Marketingstrategien optimiert werden, um potenzielle Kunden noch gezielter anzusprechen.

Ebenso wichtig ist die Optimierung der Vertriebskanäle. Durch die Analyse von Umsatzdaten und Kundeninteraktionen können die Anbieter Ressourcen effektiver nutzen und Verkaufsbemühungen maximieren.

Kundenfeedback spielt ebenfalls eine entscheidende Rolle. Durch dessen Auswertung können Produkte und Dienstleistungen verbessert werden, um den Kunden ein optimales Erlebnis zu bieten.

Consileon verfügt über umfangreiche Projekterfahrung in der Reisemobilbranche und bietet Lösungsansätze, um Data-Driven-Sales erfolgreich in Ihr Unternehmen zu integrieren. Unsere Expertise ermöglicht es Ihnen, Ihre Kunden besser zu verstehen, die Kundenzufriedenheit zu steigern und Ihre Verkaufszahlen zu verbessern.

In einer Zeit, in der der Wettbewerb um erstklassige Fachkräfte einen immer intensiver wird, ist Glaubwürdigkeit auf dem Arbeitsmarkt von entscheidender Bedeutung. Hierbei spielen nicht nur überzeugende Kommunikation, sondern auch Auszeichnungen eine zentrale Rolle. Im Fokus stehen unter anderem Aspekte wie fortschrittliche Digitalisierung und vorbildliche Nachhaltigkeitsinitiativen.

Vor kurzem erhielt unser Kollegium aus Österreich die Auszeichnung als „Arbeitgeber der Zukunft“; verliehen von einem der einflussreichsten Business-Magazine Deutschlands, der DUP UNTERNEHMER und dem Deutschen Innovationsinstitut für Nachhaltigkeit und Digitalisierung (DIND).

Um diese Auszeichnung zu erhalten, muss zunächst ein mehrstufiger Analyse-Prozess durchlaufen werden, bei dem das teilnehmende Unternehmen gründlich geprüft wird. Einen weiteren Bestandteil bildet der DIND-Online-Fragebogen.

Nicht jedes Unternehmen darf sich Arbeitgeber der Zukunft nennen. Dass Consileon Österreich das erreicht hat, liegt unter anderem in ihrer Verpflichtung zu einer fortschrittlichen Arbeitsplatzgestaltung begründet. DUP Unternehmer bezeichnet sie nach der Recherche als Paradebeispiel des deutschsprachigen Mittelstandes.

Erfahren Sie mehr über die Auszeichnung des „Arbeitgebers der Zukunft“ auf den Webseiten des DUP UNTERNEHMER und des DIND.

Die Anforderungen an die Gesundheitsämter in Deutschland zur Prozessaufnahme und Bestimmung des Digitalisierungsgrades variieren je nach Bundesland und spezifischen Bedürfnissen.

Machen Sie das Beste aus Ihren vorhandenen Daten, Dokumenten und Ihrem umfangreichen Fachwissen. Nutzen Sie Ihren eigenen Chatbot auf Basis von ChatGPT 4.0 für Ihr Fachgebiet und Unternehmen. Typische Einsatzmöglichkeiten sind die Unterstützung des Supports, die Schulung Ihrer Mitarbeiter:innen, Marketingkommunikation, Texterstellung und vieles mehr.

Integrieren Sie dieses leistungsstarke Tool nahtlos in Ihre Geschäftsprozesse und profitieren Sie von einem deutlichen Anstieg der Produktivität, einer verbesserten Zusammenarbeit und einer höherer Kundenzufriedenheit.

Die Verwendung einer sprachbasierten Schnittstelle zur Informationsgewinnung bringt zahlreiche Vorteile mit sich. Durch eine einfache Beschreibung dessen, wonach Sie suchen, erhalten Sie entweder detaillierte Antworten oder bereits zusammengefasste Informationen, die für die weitere Kommunikation relevant sind.

Aber öffentliche Bots wie ChatGPT haben auch gravierende Nachteile. ChatGPT scheitert oft an speziellen oder fachspezifischen Fragestellungen. Die Ergebnisse sind oft reine Fantasie, ohne dass man dies auf den ersten Blick erkennen kann. Für weiterführende Recherchen oder die Verifizierung der Informationen fehlen die relevanten Quellen. Außerdem können diese Systeme (hoffentlich) nicht auf Firmeninterna zugreifen. Öffentliche Quellen können nicht garantieren, dass die erhaltenen Antworten wahr und damit verwendbar sind.

BlueDolphin ist eine internationale Gemeinschaft, die sich der Errichtung hyperproduktiver Organisationen verschrieben hat. Dabei greift sie auf die Theory of Constraints von E. Goldratt und Konzepte der Selbstorganisation von H. Haken und G. Schiepek zurück.

In den vergangenen 10 Jahren hat BlueDolphin eine umfangreiche Wissenssammlung von über 400 Dateien mit einer Gesamtgröße von etwa 70 GB angehäuft. Aufgrund dieser Menge an Informationen ist es für Neulinge nahezu unmöglich, relevante Inhalte zu finden. Um dieses Problem zu lösen, hat das BlueDolphin-Team innerhalb von nur zwei Stunden über 100 ausgewählte Dateien identifiziert und sie in eine speziell angepasste Instanz von MyPersonalGPT hochgeladen. Diese maßgeschneiderte Lösung trägt den Namen BlueDolphinGPT. BlueDolphinGPT ist darauf ausgerichtet, den Zugang zu relevanten Informationen zu erleichtern und die Effizienz in der Organisation zu steigern. Es ermöglicht den Mitgliedern, mithilfe von fortschrittlicher KI-Technologie effektiv auf das vorhandene Wissen zuzugreifen.

Machen Sie sich selbst ein Bild von DolphinGPT.AI.

BlueDolphin konzentriert sich darauf, Unternehmen dabei zu unterstützen, hyperproduktiv zu werden – aber nicht auf die Programmierung von Software. Daher basiert das BlueDolphinGPT auf dem MyPersonalGPT-Software-Stack von Consileon. Detaillierte Informationen dazu erhalten Sie von Dirk Siegel.

Schauen Sie auch gerne in unseren Flyer rund um das Thema MyPersonalGPT:

D7 ist der Wegbereiter für Straight-Through-Processing, intelligentes Lifecycle-Management und Intraday-Emissionen. Durch die Anbindung an die „golden source“ entfallen Abstimmungsaufwände jeglicher Art. Integrierte Prozesse und die schnelle Datenbereitstellung für andere Marktteilnehmer stellen eine Datenverteilung in nahezu Echtzeit sicher.

D7 stellt eine digitale Alternative zur klassischen, physischen Emission und Verarbeitung von Wertpapieren dar. Mithilfe der D7-Plattform ist es möglich, elektronische Wertpapiere zu emittieren und managen.

Emissionsbanken können ihre Finanzprodukte digitalisieren und weiterhin Zugang zu bestehenden Infrastrukturen und Märkten erhalten. Bei Emission, Verwahrung, Abwicklung und Asset Servicing von elektronischen Wertpapieren profitieren Marktteilnehmer von Intraday-Issuance und automatisiertem Straight-Through-Processing. Weitere Vorteile der D7-Technologie sind:

Um die Emission und den Handel von elektronischen Wertpapieren zu ermöglichen, ist das zentrale Register (D7 CeFi), das auf dem elektronischen Wertpapiergesetz (eWpG) basiert, ein wesentlicher Bestandteil der D7-Infrastruktur. Das Zentralregister und das Niederlegungsverzeichnis setzen § 12 eWpG um. Es enthält vor allem die Stammdaten der Emission sowie die Möglichkeit die Vertragsbedingungen (Terms & Conditions) einzusehen. Darüber hinaus bildet es den gesamten Lebenszyklus der elektronischen Wertpapiere ab. Dies betrifft vor allem Valutierungen, Fälligkeiten sowie weitere Kapitalmaßnahmen. Der D7 Digitiser nutzt dabei etablierte Zahlungssysteme für die Abwicklung. Der D7 Streamer zielt darauf ab, relevante Daten automatisch an die angeschlossenen Marktteilnehmer zu verteilen, um Effizienzgewinne zu ermöglichen. Für die Zukunft strebt D7 die Umsetzung des § 16 eWpG (Krypto-Wertpapierregister) an und will auf der Grundlage der einschlägigen Vorschriften international das Angebot erweitern sowie auf dezentrale Netzwerke erweitern (D7 DeFi).

Die Anbindung an den D7 Digitiser ist über das Graphical User Interface (GUI) und ab Juli 2023 über das Application Programming Interface (API) möglich. Die GUI kann für den manuellen Upload von Emissionen oder als Backup des Prozesses verwendet werden. Die grafische Benutzeroberfläche ist webbasiert und im Internet als Browseranwendung verfügbar.

Die API kann für Machine-to-Machine(M2M)-Kommunikation genutzt werden, um Massenemissionen sowie sowohl die XML- als auch die rechtliche Dokumentation auf ISIN-Ebene (eWpG) zu ermöglichen. Sie wird von der Deutschen Börse gehostet und betrieben. Die Spezifikationen der technischen Dokumentation sind ebenfalls auf der Deutsche Börse Digital Business Platform hinterlegt.

Die zentralen Aufgaben von Consileon, um Sie bei der Anbindung an D7 zu unterstützen, sind:

Consileon hat die Deutsche Börse Group bei der Realisierung der D7-Plattform von der Konzeption bis zur Umsetzung begleitet. Das passt genau zum Anspruch von Consileon: ihre Kunden im Gesamtprozess von der Vision bis zur konkreten Umsetzung zur Seite zu stehen. Somit hat Consileon tiefgreifende Einsichten in die Architektur der Plattform und ist damit der passende Partner, um Banken an D7 anzubinden. Consileon kennt sich mit den Merkmalen der Anbindung aus und kann deshalb das Projekt linear und kosteneffizient im Sinne ihrer Kunden realisieren. Emissionsbanken, die Teil der digitalen Transformation werden möchten, finden bei Consileon einen kompetenten Partner mit erfahreneren Technologie-Beratern. Dank ihrer langjährigen Erfahrung im Kapitalmarkt-Bereich verfügen unsere Berater:innen über die entsprechende Expertise und betrachten Ihre Infrastruktur ganzheitlich, so dass wir eine für Sie maßgeschneiderte Implementierung durchführen können.

Consileon zählt mit über 500 Berater:innen zu den größten und wachstumsstärksten mittelständischen Management- und IT-Beratungsunternehmen in Deutschland. Zu den Kunden zählen globale und regionale Unternehmen aus verschiedenen Branchen sowie Organisationen des öffentlichen Sektors. Consileon realisiert kundenorientierte Lösungen, die höchste Standards in Bezug auf Genauigkeit, Benutzerfreundlichkeit, Zuverlässigkeit und Qualität setzen.

Consileon Österreich gewann kürzlich den „Jackpot“ bei der Ausschreibung „IT-Dienstleistungen 2022“ der österreichischen Bundesbeschaffung (BBG) und kam bei 17 von 22 Losen zum Zug, was ein potenzielles Gesamtvolumen von fast 700 Millionen Euro für die nächsten fünf Jahre bedeutet. Dabei stehen Digitalisierungsprojekte von über 2.500 Institutionen und Unternehmen des öffentlichen Sektors im Fokus.

Zwar dürfen wir keine konkreten Aufträge nennen, aber es ist kein Geheimnis, dass es dabei unter anderem um die Online-Abwicklung öffentlicher Förderungen oder die Erweiterung des Angebots digitaler Dokumente (wie Führerscheine) geht. Der Abschluss dieser Rahmenvereinbarungen stellt einen großen Erfolg für Consileon Österreich dar, erfordert jedoch einen Kraftakt bei der Umsetzung. Neue Standorte in Wien und Salzburg, sowie Firmenübernahmen und/oder Beteiligungen sind geplant.

Ursprünglich war Consileon Österreich nicht auf öffentliche Aufträge spezialisiert, doch die COVID-19-Pandemie hat verdeutlicht, wie wichtig die digitale Transformation in der öffentlichen Verwaltung ist. Die Digitalisierung steckt in vielen Bereichen noch in den Kinderschuhen. Dennoch ist Österreich manchen EU-Staaten in einigen Bereichen voraus, wie zum Beispiel beim digitalen Abruf des polizeilichen Führungszeugnisses, das z.B. in Deutschland immer noch einen persönlichen Antrag erfordert. Österreichs Verwaltung baut zudem derzeit ihre digitalen Angebote stark aus.

Consileon Österreich beabsichtigt, in den nächsten zwei bis drei Jahren auf eine dreistellige Anzahl an Mitarbeiter: innen zu wachsen. Diese müssen aus dem EU- oder Schengenraum kommen und Deutsch auf hohem Niveau beherrschen. Das in der IT-Branchen übliche Homeoffice ist nur eingeschränkt möglich. Die Suche nach Mitarbeitern ist daher auf den deutschsprachigen Raum beschränkt. Dennoch ist CEO, Harald Kohlberger, zuversichtlich, genügend qualifizierte Kräfte zu rekrutieren, da ein sicherer und langfristiger Job für viele attraktiv ist.

Den gesamten Artikel über den Jackpot für Consileon Österreich finden Sie hier als PDF oder auf der Webseite der Salzburger Nachrichten unter folgendem Link, allerdings hinter einer Paywall: https://www.sn.at/salzburg/wirtschaft/jackpot-laesst-salzburger-it-firma-rasant-wachsen-138488515

Sie sind an einer Zusammenarbeit mit Consileon Österreich interessiert oder möchten sich um einen Job dort bewerben? Weitere Informationen erhalten Sie über office@consileon.at. Selbstverständlich können Sie auch gleich Ihre aussagekräftigen Bewerbungsunterlagen an office@consileon.at schicken.