Im März 2024 veröffentlichte die europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) wegweisende Ankündigungen zur Überarbeitung der Finanzmarktverordnung MiFIR sowie der Finanzmarktrichtlinie MiFID. Diese Änderungen der EU-Vorschriften für den Wertpapierhandel sollen die Transparenz gegenüber Anlegern erhöhen und die globale Wettbewerbsfähigkeit der EU-Kapitalmärkte stärken. Für Finanzinstitute stellt dies nicht nur eine regulatorische, sondern auch eine technologische Herausforderung dar, die Anpassungen in Prozessen, Datenstrukturen und IT-Systemen erfordert.

Die neuen Regelungen von MiFID II / MiFIR sind bereits am 28. März 2024 in Kraft getreten, wobei die Umsetzung im nationalen Recht bis spätestens 29. September 2025 erfolgen muss.

Eine der bedeutendsten Änderungen ist die Einführung eines Consolidated Tape Providers. Dieses zentrale System erfasst und veröffentlicht Handelsdaten und Aktien in Echtzeit. Durch die Bereitstellung von Preis- und Volumendaten wird die Markttransparenz erhöht, die Fragmentierung der Handelsdaten reduziert und der Zugang zu Marktdaten für alle Marktteilnehmer verbessert. Finanzinstitute müssen sich daher auf Anpassungen bei der Datenbeschaffung und Integration der CTP-Daten vorbereiten.

Folgende Änderungen gibt es in Bezug auf Transparenzanforderungen für den Vor- und Nachhandel:

Die Struktur der Handelsplätze wird angepasst: Der Status der systematischen Internalisierer (SI) ist nun ausschließlich für Eigenkapitalinstrumente verpflichtend, während für Nicht-Eigenkapitalinstrumente ein freiwilliger Opt-in möglich ist. Darüber hinaus werden die bisherigen quantitativen Kriterien zur Bestimmung des SI-Status durch qualitative Kriterien ersetzt, um den administrativen Aufwand für Investmentfirmen zu reduzieren.

Die regulatorischen Anforderungen erfahren weitreichende Veränderungen, die neue Compliance- und Reporting-Verpflichtungen mit sich bringen:

Ein weiterer zentraler Punkt ist das Verbot von Payment for Order Flow (PFOF) für Retail- und Opt-up professionelle Kunden. Firmen wird es dadurch verboten, Zahlungen für die Weiterleitung von Aufträgen an bestimmte Handelsplätze zu erhalten. Nationale Befreiungen von diesem Verbot dürfen bis höchstens 30. Juni 2026 laufen.

Die von der ESMA vorgestellten Anpassungen bringen weitreichende Veränderungen für Finanzinstitute mit sich. Die neuen Transparenz- und Berichterstattungspflichten erfordern signifikante Investitionen in Technologie und Datenmanagement. Finanzinstitute müssen ihre internen Prozesse und Systeme optimieren, um den neuen Anforderungen gerecht zu werden und die damit verbundenen regulatorischen Risiken zu minimieren. Diese Veränderungen bieten gleichzeitig die Chance, betriebliche Effizienz zu steigern und mehr Transparenz zu schaffen.

Hierbei unterstützt Sie unser Financial Services Team: Seit 2018 begleitet Consileon Banken bei der Implementierung von MiFID II und verfügt darüber hinaus über umfangreiche Projekterfahrung in verwandten regulatorischen Bereichen. Darunter Projekte im Zusammenhang mit der Central Securities Depositories Regulation (CSDR) und dem Gesetz über elektronische Wertpapiere (eWpG) begleitet.

Dieser ganzheitliche Ansatz ermöglicht es Finanzinstituten, schnell auf komplexe regulatorische Änderungen zu reagieren.

Mit dem Regulatorik Radar bieten wir Finanzinstituten eine innovative Lösung, um den neuen regulatorischen Anforderungen effektiv zu begegnen. Unsere Technologie automatisiert wichtige Compliance-Prozesse und identifiziert frühzeitig potenzielle Lücken. Dabei profitieren unsere Kunden von maßgeschneiderten Handlungsempfehlungen, die eine schnelle und effiziente Umsetzung sicherstellen. Insbesondere bei der Prüfung und Abgleich gegen die internen Verfahren und Vorgaben kann eine KI erhebliche Kosten ersparen und gleichzeitig Risiken reduzieren. Das KI-gestützte Regulatorik Radar setzen wir gezielt in unseren regulatorischen Projekten ein, um für Sie den größten Mehrwert zu erzielen.

Decentralized Finance (DeFi) hat sich als bedeutender Trend in der Finanzindustrie etabliert. Es beschreibt ein Finanzsystem, das auf dezentralen Netzwerken basiert und ganz ohne oder mit wenigen traditionellen, zentralisierten Finanzintermediären wie Banken oder Börsen auskommt.

Prinzipiell beinhaltet jedes DeFi-Konzept immer ein oder mehrere der folgenden Elemente: Dezentralisierung, Distributed Ledger Technology (DLT) und Blockchain, Smart Contracts und Open Banking. Da das Konzept auf sich schnell entwickelnden Technologien basiert, tritt DeFi in verschiedenen Formen auf. Die Entwicklung von Bitcoin hat die Umsetzung von DeFi entscheidend vorangetrieben und wesentlich dazu beigetragen, den traditionellen Finanzsektor zu transformieren. Durch die Eliminierung von Finanzintermediären und Mittelsmännern bietet DeFi mehr Flexibilität und Effizienz im Vergleich zum traditionellen Finanzsektor. Zusätzlich fördert die Verwendung von Blockchain-Technologie oder DLTs die Sicherheit und Transparenz und ermöglicht jedem mit Internetzugang Zugriff auf eine breite Auswahl an Finanzprodukten.

Während DeFi viele Vorteile mit sich bringt, birgt es zugleich auch erhebliche Risiken, die sowohl die Technologie (wie Blockchain oder Smart Contracts) als auch finanzielle, operative, rechtliche und regulatorische Aspekte betreffen. Damit DeFi sich als wahrhaft dezentrales Finanzsystem durchsetzen kann, müssen diese Risiken adressiert werden.

Die Entwicklung der DeFi-Konzepte begann mit Bitcoin, doch erst die Einführung von Ethereum im Jahr 2015 und dessen bahnbrechende Smart-Contract-Fähigkeit legten den Grundstein für die Revolution des traditionellen Finanzsektors hin zu DeFi. Um Aspekte wie Nachhaltigkeit, Effizienz und Skalierbarkeit zu adressieren, wurde der Konsensmechanismus von PoW (Proof-of-work) auf PoS (Proof-of-Stake) umgestellt.

Bei PoW müssen komplexe mathematische Aufgaben gelöst werden, um einen neuen Block zu validieren und an die Kette anzuschließen, während PoS ohne große Rechenleistung auskommt und auf „Staking“ basiert. Hier hinterlegen Teilnehmer Anteile ihrer Kryptowährung und erhalten dafür eine Belohnung sowie das Recht, im Verhältnis zum hinterlegten Anteil, Blöcke zu validieren. Da dieses von Ethereum verwendete Verfahren hervorragende Voraussetzungen für das angebundene Settlement bietet, basieren heute viele DeFi-Anwendungen auf Ethereum. Beispiele hierfür sind Aave mit einem Total Value Locked (TVL) von 17 Milliarden US-Dollar 4 oder Lido mit einem TVL von 23 Milliarden US-Dollar.

Im Laufe der Jahre hat DeFi zunehmend an Bedeutung gewonnen und sich in den traditionellen Finanzsektor integriert. Traditionelle Finanzsysteme (TradFi), die durch starke Zentralisierung, umfangreiche Regulierungen, etablierte Finanzinstitute und Fiat-Währungen geprägt sind, stehen im starken Kontrast zum dynamischen, auf Blockchain-Technologie basierenden DeFi-Lösungen.

Das etablierte TradFi erkennt zunehmend die Vorteile von DeFi und befindet sich im Wandel. Derzeit zeigt sich ein Mix aus TradFi und DeFi, um die Vorteile von beiden Ansätzen zu kombinieren. Diese Zwischenstufe wird als Centralized Finance (CeFi) bezeichnet, bei der Kryptodienste innerhalb einer zentralisierten Struktur angeboten werden.

Ein Beispiel dafür ist die Blockchain-basierte Plattform Onyx von JPMorgan Chase, die Lösungen für digitale Zahlungen, Informationsaustausch und digitale Vermögenswerte anbietet. Obwohl Blockchain-Technologie für traditionelle Finanzprodukte verwendet wird, bleibt die zentrale Autorität weiterhin bei JPMorgan Chase.

Durch die zentrale Struktur und die starke Regulierung des traditionellen Finanzsystems kann ein rechtlicher Rahmen für CeFi geschaffen werden, der auf bestehenden Regulierungen aufbaut. Für reines DeFi hingegen bleiben die rechtlichen und regulatorischen Risiken eine der größten Herausforderungen, da es in einem weitgehend unregulierten Raum agiert und bestehende Gesetze oft nicht auf dezentrale Strukturen anwendbar sind. Das exponentielle Wachstum von DeFi übersteigt mittlerweile mehrere Milliarden US-Dollar und erfordert dringend regulatorische Rahmenbedingungen, um Konsumenten zu schützen sowie Geldwäsche, Betrug und Marktmanipulation zu verhindern.

Eine weitere Herausforderung der DeFi-Projekte ist ihre dezentralisierte und globale Struktur. DeFi-Projekte erstrecken sich nicht nur über eine Vielzahl von geografischen Grenzen, sondern auch über diverse juristische Territorien. Folglich entstehen wesentliche regulatorische Unsicherheiten: Es ist unklar, welche Gesetze welcher Länder anwendbar sind.

In vielen Staaten existieren derzeit keine spezifischen Richtlinien oder gesetzlichen Regelungen für den Umgang mit DeFi. In manchen, wie beispielsweise in China, ist der Gebrauch und das Angebot von Kryptowährungen (einschließlich DeFi) ausdrücklich verboten. Im Gegensatz dazu stehen Staaten wie die Schweiz oder Singapur, die eine progressive und offene Haltung gegenüber diesen Technologien einnehmen. Jedoch birgt eine übermäßige Offenheit bei unzureichender Regulierung erhöhte Sicherheitsrisiken für die Nutzer. Obwohl die Blockchain-Technologie eine gewisse Transparenz bietet, erfolgt häufig keine konsequente Identitätsprüfung, was die effektive Überwachung und Kontrolle solcher Aktivitäten erschwert.

Des Weiteren befinden sich viele DeFi-Produkte oder Dienstleistungen in einer rechtlichen Grauzone, da bestehende Definitionen oftmals nicht in der Lage sind, den genauen Umfang oder die spezifischen Charakteristika angemessen widerzuspiegeln. Eine unzutreffende Klassifizierung der Produkte oder Dienstleistungen kann wiederum rechtliche Konsequenzen nach sich ziehen. Ein gutes Beispiel sind DeFi-Token, die möglicherweise als Wertpapiere eingestuft werden können. Allerdings besitzen diese Tokens weitaus komplexere Eigenschaften, die über die traditionelle Definition eines Wertpapiers hinausgehen.

Um die Vorteile von DeFi zu nutzen, ist eine regionale und europäische Regulatorik Pflicht. Mit der Verordnung über Märkte für Kryptowerte (MiCAR) hat die EU einen wegweisenden Regulierungsrahmen für den Kryptomarkt geschaffen, der seit dem 16. Mai 2023 anwendbar ist. Ziel der MiCAR ist es, technologische Innovationen zu fördern und einen harmonisierten Rechtsrahmen in der EU zu schaffen. Sie reguliert unter anderem den Anleger- und Verbraucherschutz, Transparenz- und Offenlegungspflichten sowie Maßnahmen zur Prävention von Geldwäsche und Terrorismusfinanzierung. Gleichzeitig sollen Innovationen im Kryptowährungsbereich immer noch möglich sein.

Diese Regelung wird zweifellos das Vertrauen der Anleger stärken und den Markt stabilisieren, jedoch gibt es auch Kritikpunkte an der MiCAR: Primär geht es hierbei darum, dass alle Anbieter und Dienstleister in Bezug auf Kryptowerte künftig eine neue Zulassung benötigen, die an strenge Auflagen und viel Bürokratie gebunden ist. Der Ablauf eines solchen Antrages und alle Kriterien, die für eine Genehmigung erfüllt sein müssen, werden im Artikel 53 bis 68 im MiCAR geregelt. Es ist dementsprechend zu erwarten, dass die MiCAR voraussichtlich zu einer Konsolidierung im Markt führen wird, da große Anbieter mehr Ressourcen haben, um leichter und schneller an die Zulassungen zu gelangen. Die Sorge besteht also, dass die Innovation im Kryptowährungsbereich gefährdet ist, wenn junge Unternehmen vom Wettbewerb ausgeschlossen werden. Nichtsdestotrotz stellt die MiCAR eine bedeutende Entwicklung für den Kryptomarkt in der EU dar und öffnet die Türen für einen sicheren, effizienteren Handel

In vergangenen Projekten hat Consileon beweisen können, dass wir sowohl im Umgang mit den MiCAR- Regularien als auch mit der allgemeinen Einführung von Regularien bestens gewappnet sind. So haben wir beispielsweise eine Tokenisierung von Edelmetallen realisiert, indem wir ein Konzept zu der Einführung eines Crypto-Assets in Betracht auf der MiCAR Verordnung erstellt haben.

Jüngst hat die Consileon außerdem einen großen Finanzinfrastrukturanbieter bei der Implementierung einer solchen Plattform begleitet. Diese stellt eine digitale Alternative zur klassischen, physischen Emission und Verarbeitung von Wertpapieren dar. Mithilfe dieser Plattform ist es möglich, elektronische Wertpapiere zu emittieren und zu verwalten. Hierbei haben wir, neben den Regulierungen des eWpG (elektronischen Wertpapiergesetz), bereits zukunftsweisend das DeFi Netzwerk bedacht und planen einen reibungslosen Übergang der Infrastruktur in eine dezentrale Umgebung ohne regulatorische Faux-Pas.

Unsere Kompetenz geht jedoch über den Finanzmarkt hinaus. Zuletzt konnte Consileon das Regulatorik Radar an den Markt bringen. Dieses umfangreiche Kooperationsprodukt mit Professor Jan Pieter Krahnen, einem Experten für Corporate Finance und Finanzmarktregulierungen, und unserer Tochter syracom nutzt KI, um Compliance-Lücken zu erkennen und zu schließen. Die KI reduziert den Personalbedarf bei der Umsetzung neuer Richtlinien und beschleunigt die Abläufe deutlich. Fachpersonal wird zugunsten strategischer oder wertschöpfender Aufgaben entlastet, zudem spart das Unternehmen manche Fremdleistung ein. Der hohe Automationsgrad beugt schwer erkennbaren, mitunter kostspieligen Fehlern vor, die sich bei händischer Bearbeitung einschleichen können.

Mit einer Mischung aus praktischer Erfahrung und technischer Innovation sind wir Ihr Ansprechpartner für Fragen rund um MiCAR und weiteren Verordnungen im Krypto-Bereich.

So bleiben Sie auch in Zukunft compliant.

In einer zunehmend digitalisierten Welt wird der Einsatz von Daten zur Erschließung ungenutzter Kundenpotentiale im Vertrieb und damit neuer Wachstumsquellen bei Banken und Versicherungen unerlässlich.

Kunden meiden zunehmend den Gang in Filialen und Agenturen, hinterlassen allerdings immense Datenschätze über digitale Kanäle. Transaktionsdaten geben Aufschluss über Konsumgewohnheiten, Suchverhalten in Banking Apps lassen Rückschlüsse auf Kundenbedarfe zu und Social Media ermöglicht tiefe Einblicke in die Interessen und den Lifestyle der Zielgruppen.

Die Bedeutung von Daten ist längst anerkannt, und zahlreiche Finanzdienstleister haben bereits erste Initiativen und Pilotprojekte zur effizienten Datenerfassung und -analyse umgesetzt. Allerdings fehlt es häufig an einer umfassenden, strategischen Bestandsaufnahme im Bereich Data Driven Sales, um den aktuellen Reifegrad zu bewerten und gezielt Wachstumsmaßnahmen abzuleiten. Das von Consileon entwickelte Reifegradmodell Data Driven Sales ermöglicht es Instituten, in wenigen Schritten eine präzise Einschätzung über den eigenen Reifegrad zu erhalten. Abgestimmt auf den Ist-Zustand erhalten Institute einen konkreten Maßnahmenplan als Fahrplan, um Exzellenz im Data Driven Sales zu erzielen.

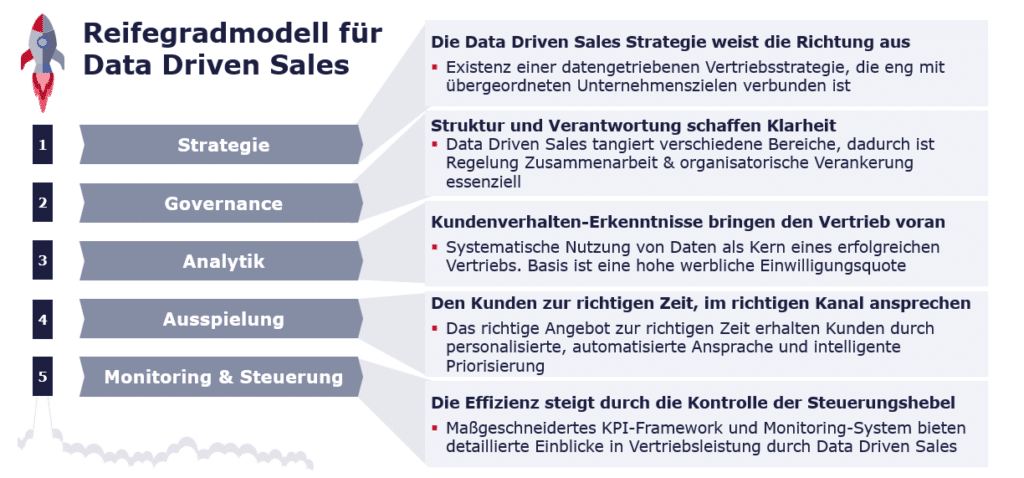

Das Reifegradmodell erhebt systematisch den Status entlang von fünf zentralen Dimensionen, die als Fundament für einen erfolgreichen, datengetriebenen Vertrieb gelten.

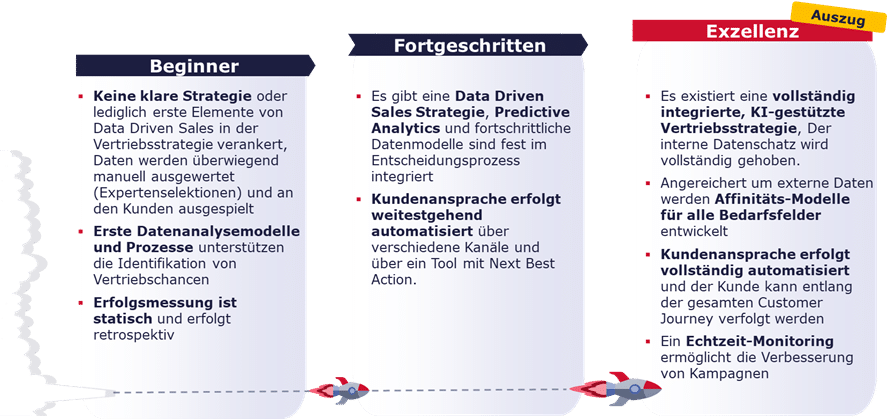

Auf Basis einer pragmatischen Erhebung des Status Quo der Institute in den o.g. Dimensionen erfolgt eine individuelle Einstufung des Reifegrades im Data Driven Sales der jeweiligen Bank oder Versicherung.

Das Reifegradmodell für Data Driven Sales von Consileon bietet Unternehmen nicht nur eine Möglichkeit, ihren Status quo zu analysieren, sondern liefert einen klaren Fahrplan zur Optimierung ihrer Vertriebsstrategien und damit für mehr Wachstum.

Consileon zeichnet sich durch die Fähigkeit aus, pragmatische Lösungen zu liefern, die unmittelbar vertrieblich wirken. Die Durchführung des Reifegradmodells für Data Driven Sales erfolgt schnell und ressourcenschonend und bietet passgenaue Maßnahmen, die direkt in bestehende Strukturen eines Unternehmens integriert werden können.

Ein Beispiel: In Zusammenarbeit mit Consileon und unter Anwendung des Reifegradmodells konnte durch die Umstellung des Vertriebs auf datengetriebene Prozesse eine um 20 % höhere Conversion-Rate erzielt werden.

Wir stellen Ihnen unser Teaserpapier „Einblick in das Reifegradmodell“ kostenlos zur Verfügung. Darüber hinaus beraten Sie unsere Banking-Experten rund um die systematische Erschließung neuer Wachstumspotenziale.