Darum hat sich unser Consileon-Healthcare-Team dem international führenden Healthcare-Cluster Medical Valley EMN e. V. angeschlossen. In diesem Rahmen erarbeiten wir mit qualitype GmbH, einem erfahrenen Software-Partner für digitale Laborprozesse, mit medicalvalues GmbH, einem Technologie-Dienstleister für digitale Diagnose-Verfahren neue Ansätze, um Lösungen für die aktuellen Herausforderungen im Laborumfeld zu finden.

Anfang Dezember 2022 fiel der Startschuss für eine neue „Community of Practice“ mit dem verheißungsvollen Namen „Labor der Zukunft“. Zusammen mit medizinischen Laboren und ausgesuchten Lösungsanbietern aus der Industrie möchten wir von Consileon das „Labor der Zukunft“ gestalten.

Unsere Treffen bieten eine wertvolle Plattform für den intensiven Dialog zu labordiagnostischen Herausforderungen, Entwicklungen und Trends. Dabei schauen wir branchenübergreifend über den Tellerrand hinaus und entwickeln Best-Practices für die Community.

Bereits 17 Online- und Offline-Treffen haben stattgefunden, in denen wir zahlreiche Themen behandelt haben, u.a.:

Dabei haben wir eine enorm wertvolle Wissensbasis geschaffen, die wir in einem eigens aufgesetzten Wiki sammeln und aufbereiten. Dieses Wiki dient als zentrale Ressource für alle Teilnehmer und unterstützt den kontinuierlichen Wissensaustausch und die Zusammenarbeit.

Sie möchten auch mit dabei sein?

Kontaktieren Sie uns gerne und wir senden Ihnen den Link sowie alle relevanten Informationen zur nächsten Veranstaltung, zu der wir Sie herzlich begrüßen.

Robotic Process Automation (RPA) ist eine Technologie, mit der sich wiederkehrende, manuelle Aufgaben automatisieren lassen. RPA-Bots können beispielsweise Formulare ausfüllen, E-Mails versenden oder Daten zwischen Systemen kopieren. Dadurch werden Unternehmen produktiver, effizienter und senken Kosten. RPA-Bots bieten eine Reihe von Funktionen, die das Erstellen und Verwalten automatisierter Abläufe vereinfachen, darunter eine:

RPA-Bots sind Programme, die mit den gleichen Ein- und Ausgabegeräten wie Menschen interagieren können. Sie können sich bei Anwendungen anmelden, Daten eingeben, Berechnungen durchführen sowie Daten zwischen Anwendungen oder Arbeitsabläufen nach Bedarf kopieren. RPA-Bots können z.B. auch mit ERP– oder CRM-Systemen interagieren. Viele Unternehmen sehen RPA als Chance, menschliche Arbeitskraft auf höherwertige Aufgaben zu verlagern, die Kreativität, Entscheidungsfähigkeit und zwischenmenschliche Interaktion erfordern. RPA kann branchenunabhängig eingesetzt werden.

Banken müssen den aktuellen aber auch zukünftigen Entwicklungen an den Finanzmärkten, in Anbetracht der sich fortlaufend verändernden Kundenbedürfnisse und Präferenzen, stärker Rechnung tragen, vor allem denen zukünftiger Generationen von potenziellen Kunden.

Grundsätzlich muss jede Bank klar kommunizieren, was ihre Kernmotivation und Mission für die Zukunft ist. Potenzielle, vor allem jüngere, Kunden stellen sich die Frage, wie sich eine Bank von ihren Wettbewerbern abgrenzt, also warum ihr Geld dort besser aufgehoben ist als bei anderen, konkurrierenden Häusern. Diese Kommunikation funktioniert am effektivsten über eine digitale Sichtbarkeit in den sozialen Medien oder einer eigenen Webseite, in denen diese Inhalte einfach erklärt und die wichtigsten Werte unterstrichen werden können. Um den Anforderungen dieser neuen Art von Kunden mit anderen Bedürfnissen und Werten entgegenzukommen, ist Innovation erforderlich. Diese kann nur entstehen, wenn vorab interne Strukturen verändert und diversifiziert werden. Diversität in Organisationsstrukturen dient als Treiber für Veränderung, da viele unterschiedliche Perspektiven in die Entwicklung von neuen Produkten und Dienstleistungen mit einfließen. Die Zusammenstellung diverser Teams und deren Mindset strahlt mit Hinblick auf deren Integration in Produkten sowie Dienstleistungen und über die Kundenkommunikation nach außen aus, worauf eine sensible Kundschaft schnell reagiert. Eine falsche oder zu geringe Ansprache bestimmter Gruppen („Biases“ oder „Blind Spots“), führen in der Konsequenz zu einer sukzessiven Abwanderung der Betroffenen. Um dem vorzubeugen, muss eine optimale Ausbildung von Mitarbeitern gewährleistet werden, damit solche „Blind Spots“ rechtzeitig aufgespürt und adressiert werden können.

Die rasche Informationsverbreitung über soziale Medien führt dazu, dass als negativ empfundene Vorkommnisse direkt und hart bestraft werden (z.B. durch „Shitstorms“), wovon Wettbewerber profitieren. Aus diesem Grund hat Krisenmanagement eine sehr hohe Priorität. Solche potenziellen Krisen müssen schon im Vorfeld für die Mitarbeiter unmissverständlich definiert und mit Handlungsoptionen hinterlegt sein, damit diese frühzeitig erkannt und Skandale vermieden werden können. Falls der Notfall eintritt und sich negative Schlagzeilen schnell verbreiten, muss die Bank klare Richtlinien für die Schadensminimierung festgelegt und in der öffentlichen Kommunikation erprobt haben. Für viele Kunden ist und bleibt das Image einer Finanzinstitution von hoher Bedeutung, speziell in einem Marktumfeld, das von der Gesellschaft als eher kühl und rein profitorientiert angesehen wird. Dieses wichtige Asset „Image“ zielgerichtet zu schützen, ist demnach für zukünftige Erfolge von zentraler Bedeutung.

Den jüngeren Generationen sind Werte, wie Nachhaltigkeit, Umweltschutz, Verantwortungsbewusstsein oder Menschenrechte sehr wichtig. Eine Nichtbeachtung dieser Werte und damit verbundener Grundsätze kann schnell zu einem Ausschlusskriterium für z.B. die GenZ werden. Dementsprechend ist eine klare Positionierung zu diesen Themen und das nachweisbare Versprechen diese zu beachten und einzuhalten essenziell – insbesondere im Hinblick auf die Verwendung von Kapital. Die Finanzbranche ist einer der wichtigsten Katalysatoren für unsere Wirtschaft und entscheidet darüber, in welche Branchen vermehrt Ressourcen fließen. Daraus entsteht eine Verantwortung gegenüber jungen Menschen, den globalen Problemen, wie z.B. dem Klimawandel, entgegenzuwirken. Investitionen in Visualisierungen der Geldflüsse und Veranschaulichungen des letztendlichen Wertes und Einflusses der Kundengelder sind hierbei ein zentrales Instrument, um neues Kapital anzuziehen. Oft bleibt unklar, ob das eigene Geld wirklich den Nutzen hat, der versprochen wurde und seinen gewünschten Beitrag leistet. Abstrakte und komplexe Systeme müssen zukünftig einfacher und anschaulicher beschrieben werden, um mehr Transparenz zu schaffen. Dadurch entsteht Vertrauen, welches wiederum zur Emotionalisierung von Produkte und Dienstleistungen führt, neue Kunden generiert, und diese auch langfristig bindet. Kombiniert mit dem öffentlichen Austausch in Foren und Diskussionsrunden auf online Plattformen, wird dieses Vertrauen weiter gestärkt. Die größere Greifbarkeit und ein offener, menschlicherer Austausch zieht jüngere Generationen an. Finanzhäuser müssen sich als lebenslang lernende Organismen verstehen, die durch eine systematische Analyse und Reflektion ihrer Kundenkontakte stetig nach Verbesserung streben. Am Ende werden die Unternehmen erfolgreich sein, die ihre Kunden stärker in den Fokus rücken, konsequenter auf die Bedürfnisse ihrer Zielgruppen eingehen und ihr Handeln an diesen Bedürfnissen ausrichten.

Ein weiterer Aspekt, der in Diskussionen rund um Digitalisierung im Bankenwesen zu selten aufgegriffen wird, ist die Inklusion älterer Personengruppen, wie z.B. den „Best-Agern“. Nicht nur jüngere Kunden müssen konsequent angesprochen werden, sondern auch die ältere, meist finanzstärkere Generation muss den Banken erhalten bleiben, indem man für sie maßgeschneiderte und zielgruppenorientierte Angebote entwickelt. Ein Beispiel hierfür sind Reader, die älteren Menschen mit Sehschwäche helfen kleine Schriftzeichen in Verträgen zu entziffern. Auch sollten die gewohnten persönlichen Gespräche mit Bankberatern nicht aufgegeben und ganz durch rein digitale, unpersönlichere Lösungen ersetzt werden, sondern zumindest über virtuelle Sitzungen nach wie vor stattfinden können. Ein Übermaß an Automatisierung und Digitalisierung kann in dieser demographischen Gruppe eher abschreckend wirken. Allerdings ist es wichtig, ältere Kundengruppen auch über die Vorteile der modernen Arbeits- und Hilfsmittel aufzuklären, sie sukzessive an diese heranzuführen und zu schulen.

Nur ein sehr geringer Teil jüngerer Generationen z.B. der GenZ vertraut ihren Eltern blind bei der Auswahl ihrer Bank oder ihres Finanzdienstleisters. Banken können sich deshalb nicht auf den Erfolgen der Vergangenheit ausruhen und müssen ihre Kundenakquisitionsstrategie anpassen. Die jüngeren müssen, im Gegensatz zu den älteren Generationen, viel häufiger und gezielter „bespielt“ werden. Diese zentrale Anforderung zur Anpassung der Akquisitionsstrategie basiert auf einer Werteverschiebung, ausgelöst durch die zukünftig immer wichtiger werdenden Zielgruppen der „Next Generations“. Banken sind längst mehr als reine Finanzinstitute und werden als eine zentrale Säule unserer Gesellschaft gesehen. Es wird erwartet, dass sie dabei helfen die Probleme von morgen zu bekämpfen, um die sich viele junge Menschen Sorgen machen. Dazu gehören Umweltschutz, Nachhaltigkeit oder die Wahrung ethischen Handelns. Die größte Sichtbarkeit hierfür wird in den sozialen Medien generiert. Dort wird über diese Themen aktiv diskutiert wird und jüngere Generationen können die Banken und ihre spezifische Haltung zu den jeweiligen Themen besser kennenlernen und vergleichen. Diese zunehmende Transparenz stellt eine große Chance dar, die es allerdings erfordert offener und pro-aktiver mit seinen Zielgruppen zu interagieren. Dadurch erfahren Banken mehr über die spezifischen Bedürfnisse jüngerer Generationen und können diese zielgerichteter adressieren. Durch die Kommunikation einer klaren Mission, welche diese Bedürfnisse aufgreift, können jüngere Generationen begeistert und gewonnen werden, aber nur wenn die Erfüllung dieser Mission auch nachhaltig unter Beweis gestellt wird!

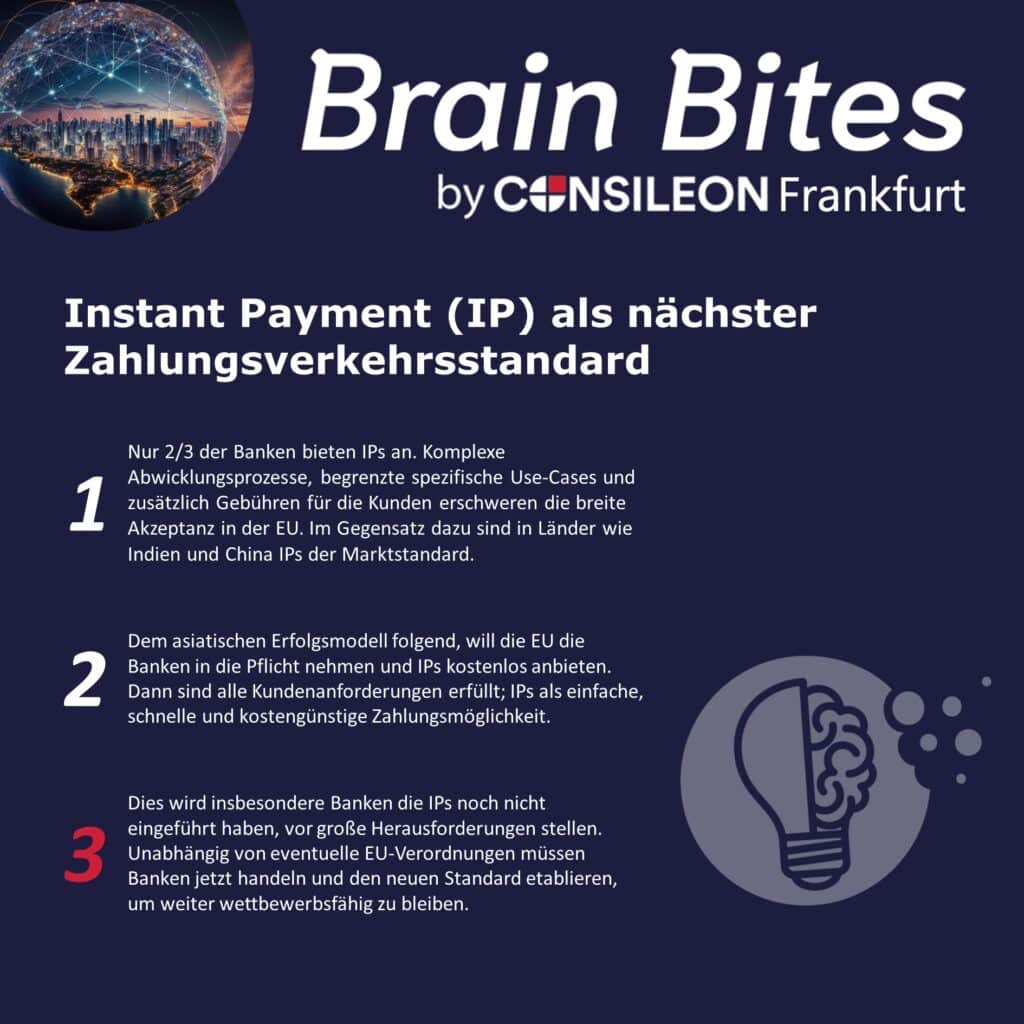

In unserer schnelllebigen Welt ist Zeit ein entscheidender Faktor. Und genau hier setzt Instant Payments (IP) an – eine Technologie, die Echtzeit-Überweisungen ermöglicht. Bereits seit 2017 sind Instant Payments in Europa verfügbar und versprechen zahlreiche Vorteile für Verbraucher und Unternehmen. Doch trotz ihres Potenzials sind sie bisher noch nicht so weit verbreitet, wie man es vielleicht erwarten würde.

Instant Payments sind Überweisungen, die spätestens innerhalb von zehn Sekunden ausgeführt werden und dies 24/7. Diese blitzschnelle Verarbeitung stellt einen deutlichen Vorteil gegenüber herkömmlichen Überweisungen dar, bei denen es oft mehrere Stunden oder sogar Tage dauert, bis das Geld beim Empfänger ankommt. Die Idee hinter Instant Payments ist es, den Zahlungsverkehr schneller und effizienter zu gestalten und so eine verbesserte Customer Experience zu schaffen.

Konkrete Use Cases (B2C) für Instant Payments erstrecken sich über verschiedene Bereiche des Alltags, wie zum Beispiel den schnellen Bezahlvorgang beim Onlineshopping, den unkomplizierten Einkauf beim Bäcker an der Ecke, die reibungslose Bezahlung im Autohaus oder die Nutzung als Alternative zu Paypal für Person-to-Person-Transaktionen (P2P). Die schnelle und nahtlose Abwicklung ermöglicht eine bequeme Bezahlung in verschiedenen Situationen.

Obwohl Instant Payments bereits seit einigen Jahren in Europa verfügbar sind, ist die Akzeptanz sowohl bei Verbrauchern als auch bei Unternehmen bisher gering. Nur etwa 14 % aller SEPA-Überweisungen werden derzeit über Instant Payments abgewickelt. Dies steht im krassen Gegensatz zu Asien, wo die Technologie bereits weit verbreitet ist und wo die Menschen daran gewöhnt sind, einen Kaffee per IP zu kaufen.

Ein Grund für die bisherige Zurückhaltung könnte in der Gebührenstruktur der Banken liegen. Ein weiterer Faktor ist die unvollständige Anbindung der Banken an das Instant-Payment-System. Hier besteht dringender Handlungsbedarf, um die flächendeckende Verfügbarkeit sicherzustellen.

Die EU-Kommission hat erkannt, dass die Einführung von Instant Payments vorangebracht werden muss, um ihre Vorteile voll auszuschöpfen. Daher plant sie eine Verordnung, die die flächendeckende Umsetzung von Instant Payments fördern soll. Damit entsteht dringender Handlungsbedarf für alle Banken, die IP noch nicht umgesetzt haben.

Falls Sie zu den Banken gehören, die Instant Payments bisher noch nicht umgesetzt haben, ist jetzt der richtige Zeitpunkt, aktiv zu werden.

Consileon unterstützt Sie von der Entwicklung einer maßgeschneiderten Instant Payment Strategie, über konkrete Use Cases bis hin zur Anbindung an TIPS/RT1.

Das Hamburger Institut für Management und Wirtschaftsforschung und DEUTSCHLAND TEST werteten für die Auszeichnung Deutschlands Beste Nachhaltigkeit Kundenbewertungen und Sekundärquellen im Internet aus. Der Fokus lag dabei auf Unternehmen, die ihre Kunden als besonders verantwortungsbewusst in den Bereichen Umwelt, soziale Verantwortung und verantwortungsbewusster Unternehmensführung wahrnehmen.

In den letzten beiden Jahren hat syracom konsequent an ihrer Nachhaltigkeitsstrategie gearbeitet und konnte durch ihr Leistungsportfolio sowie vielfältige soziale Aktivitäten überzeugen. Ein herausragendes Beispiel ist die Verleihung der Goldenen Lilie durch die Stadt Wiesbaden für bemerkenswertes soziales Engagement. Diese Erfolge trugen maßgeblich zum Titelgewinn bei. syracom setzt auch intern auf Nachhaltigkeit – von umweltfreundlichen Geschäftsprozessen bis zur Förderung einer nachhaltigen Unternehmenskultur.

„Nachhaltiges Denken ist ein integraler Bestandteil der Unternehmenskultur von syracom,“ kommentiert Joachim Raczek, Vorstand und Gründer von syracom, die prestigeträchtige Auszeichnung. „Es war für uns ein natürlicher Schritt, dieses Thema verstärkt auf dem Markt zu präsentieren. Zudem ist zu beobachten, dass immer mehr Kunden und Geschäftspartner diese Aspekte einfordern. Sie wünschen sich Gewissheit darüber, ob ihre Dienstleistungspartner nachhaltig und unter fairen Bedingungen agieren.“

Eine verantwortungsbewusste Unternehmensführung verbessert zweifellos den Zugang zu Kunden, Talenten und Geschäftspartnern. syracom unterstützt Unternehmen dabei, ihre eigene Roadmap für Nachhaltigkeit zu entwickeln und sowohl Nachhaltigkeitsrisiken als auch -bewertungen zu managen.

Mehr Informationen zur Nachhaltigkeitsberatung von syracom finden Sie unter: https://www.syracom.de/business/nachhaltigkeitsdaten-managen.html

Der exponentielle Fortschritt der künstlichen Intelligenz (KI) eröffnet neue Wege, Kunden durch exzellenten Service an ein Unternehmen oder eine Marke zu binden. Nicht nur für Anbieter von Konsumgütern werden die von Generation zu Generation „schlaueren“ digitalen Mitarbeiter stetig interessanter, sondern auch für Finanzdienstleister: Kunden aller Branchen erwarten personalisierte, fehlerfreie Antworten in Sekundenschnelle. Derzeit ist ihnen der Service, ob am Telefon oder in der Zweigstelle, zu langsam und zu teuer. Die Eröffnung eines Kontos etwa dauert zu lange, der Verdruss über Gebühren und Mindesteingänge nimmt seit der Zinswende wieder zu.

Wer sich indes damit begnügt, auf den fahrenden KI-Zug aufzuspringen, um den Anschluss nicht zu verlieren, den wird der Wettbewerbsdruck bald wieder einholen. Um die eigene Marktposition auf Dauer zu sichern oder gar auszubauen, sind Finanzanbieter gut beraten, beispielsweise mit den zunehmend populären Chatbots Optimierungs- und Innovationspotenzial zu heben.

Während der Corona-Pandemie mussten Banken und deren Kunden erstmals alle Geschäfte aus der Distanz abwickeln – neben der regulären Konto- oder Depotführung auch beratungsintensive Leistungen wie Kredite. Finanzanbieter können aus dieser Not eine Tugend machen, indem sie ständig auftauchende Fragen rund um die Uhr automatisiert beantworten. Auch aus Kundensicht hat ein Chatbot mehr zu bieten als ein noch so umfangreiches, doch stets monologisches Q&A. Darum entwickeln immer mehr Banken für Websites oder Apps eigene Chatbots als Alternativen zu ChatGPT.

Doch Chatbots können mehr als Effizienzreserven anzapfen und Kunden besser informieren. Ihre Interaktion mit dem Publikum liefert auch eine Fülle an Daten zu Interessen und Kaufverhalten. Anhand solcher Erkenntnisse stimmen Finanzdienstleister die Beratung des einzelnen Kunden ebenso genau auf die Nachfrage ab wie das Produktportfolio. Und das nicht nur sporadisch, sondern laufend: Weil die Algorithmen der KI aus der Interaktion iterativ dazulernen, wissen sie immer genauer, was die Kunden wollen, und vollziehen den Wandel der Nachfrage nach. Das System leistet dies aus eigener Kraft. Außer regelmäßiger Kontrolle und Wartung fallen keine Investitionen mehr an.

Ein professionell gestalteter Chatbot beantwortet Fragen schneller und bequemer als ein seitenlanges Q&A, das die Interessentin aktiv durchforsten muss – ohne Gewähr, dass sie finden wird, was sie sucht. Anders als der Sachbearbeiter am Telefon oder die Beraterin in der Filiale ist der Bot auch außerhalb der Kernarbeitszeit ansprechbar. Zudem lässt er sich skalieren. So trägt er einerseits zur Bindung des Kundenstamms bei, anderseits verschafft er der Bank oder Versicherung einen Wettbewerbsvorteil in der Akquise.

Als digitaler Kollege, Datenquelle und Lernhilfe steht der Chatbot auch dem Personal der Bank oder Versicherung zur Seite. Kundenanliegen, die er nicht abschließend bearbeiten kann, leitet er an den zuständigen Mitarbeiter weiter. Je nach Verlauf des Dialogs sucht er im Hintergrund Produktinfos heraus, die der Mitarbeiter der Kundin anbieten kann, oder weist auf Sicherheitsregeln hin. Überdies helfen Chatbots bei der Bewältigung des Fachkräftemangels.

Entwickler branchenspezifischer KI-Apps weiten deren Funktionsspektrum zügig aus. Bald wird es möglich sein, per Chatbot den Kontostand abzufragen, Geld zu überweisen oder den Verlust der Kreditkarte zu melden.

Wie muss ein Chatbot aussehen, damit die Nutzer mit ihm zufrieden sind? Worauf legen sie besonderen Wert? Neben harten Leistungskriterien wie Antwortzeit, Umfang und Relevanz der integrierten Funktionen schätzen Kunden Chatbots, die möglichst menschlich kommunizieren. Gerade weil es sich bei der Interaktion mit der Bank um eine ernste Angelegenheit handelt, sollte der Bot „mitdenken“, aufmerksam und empathisch wirken.

Einen Mehrwert liefert der Bot, wenn er die Kunden nicht mit vorformulierten Pauschalantworten abspeist, sondern individuellen Bedarf oder Interessen wie drohenden Zahlungsverzug oder Sparziele im Dialog erkennt und mit maßgeschneiderten Hinweisen oder Angeboten darauf eingeht. Davon profitieren Kunden und Personal gleichermaßen.

Im Fokus auf das technisch Machbare darf allerdings der Datenschutz nicht zu kurz kommen. Auch Chatbots unterliegen der Informationspflicht nach DSGVO, das heißt, der Anwender muss die Kunden vor jeder Interaktion mit dem Bot auf die Sammlung und Verwendung ihrer Daten hinweisen. Speziell die Erhebung personenbezogener Daten bedarf der expliziten Einwilligung. Die Erfassung hat sich auf solche Angaben zu beschränken, die im gerade aktiven Kontext funktional erforderlich sind. Bei rechtlich und technisch korrektem Design entspricht das Datenschutzrisiko eines Chatbots demjenigen anderer Apps, die Kundendaten verarbeiten.

Die Entwicklung eines Chatbots nach Maß ist ein durchaus aufwendiges IT-Projekt. Die Spezifikation der Ziele und des Funktionsumfangs mag überschaubar wirken, kann aber eskalieren, wenn es auf maximale Passgenauigkeit und Differenzierung ankommt. Am längsten dauert jedoch der initiale maschinelle Lernvorgang, das sogenannte Training des Algorithmus. Zudem erfordert es eine große Datenmenge. Mit einem breiten Kundenstamm verfügen vor allem größere Finanzanbieter dabei über eine gute Ausgangsbasis.

Zum schnellen Einstieg in den Einsatz eines Chatbots bietet Consileon ein neutrales, leicht in die Systemlandschaft des Anwenders integrierbares Grundgerüst. Unser MyPersonalGPT basiert auf ChatGPT 4.0. Banken und Versicherer können den Bot mit Stammdaten, Dokumenten und Fachwissen zu einem branchen- und firmenspezifischen Multitool ausbauen. Sachbearbeitern und Beratern hilft MyPersonalGPT unter anderem bei der Pflege der Kundenkontakte, beim Texten, bei der Recherche sowie der Interpretation von Geschäftsberichten. Durch sorgsame Auswahl der Quellen, auf die der Bot zugreift, geben Finanzdienstleister ihrem Personal Informationen an die Hand, auf die es sich blind verlassen kann.

Jedes Jahr kürt das renommierte Wirtschaftsmagazin Handelsblatt die Top Beratungen in verschiedenen Beratungsfeldern. In diesem Jahr freuen wir uns über die Auszeichnung als Top Berater in 13 Kategorien! Diese Anerkennung unterstreicht unseren kontinuierlichen Einsatz und unsere breite Kompetenz, die wir dazu einsetzen, unseren Kunden erstklassige Beratungsdienstleistungen anzubieten.

Die Erhebung erfolgte durch das Handelsblatt Research Institute (HRI). Das Handelsblatt erläutert die Erhebung wie folgt: Das HRI identifizierte eine Peergruppe von 15.700 Unternehmensberatern aus über 325 Consultingfirmen. Anschließend wurde diese nach den renommiertesten Unternehmen in den jeweiligen Beratungsbereichen befragt. Die erstellten Top-Listen basieren auf den Ergebnissen dieser Erhebung.

Die Beratungsbranche verändert sich und hat zunehmend einen starken Fokus auf den ökologischen Umbau der Wirtschaft. Nach dem Handelsblatt verzeichnen die Beratungsfelder Energie, Nachhaltigkeit und Dekarbonisierung das höchste Wachstum mit einem Umsatzplus von 24 Prozent im Jahr 2022. Der Bedarf an Expertise in diesen Bereichen wächst, und Unternehmen suchen verstärkt nach Beratern, um sich gegen die Energiekrise und andere Nachhaltigkeitsfragen zu wappnen. Besonders im Energiesektor verschmelzen verschiedene Beratungsfelder, wie beispielsweise die Verbindung von Mobilität und kommunaler Infrastruktur. Themen wie Wasserstoff und Energiespeicher sind stark gefragt, was zu einem gestiegenen Bedarf an spezialisierten Beratern in diesen Bereichen führt.

In einem weiteren Artikel verweist das Handelsblatt darauf, dass sich gleichzeitig in der Beratungsbranche ein Kulturwandel anbahnt. Die Möglichkeit von Teilzeitmodellen gewinnt an Bedeutung, um genügend Nachwuchs zu gewinnen. Lange Arbeitstage werden nicht mehr als Statussymbol angesehen. Einige Consulting-Firmen bieten bereits Teilzeitmöglichkeiten an, um talentierte Bewerber anzuziehen. Die Arbeitszeit kann in Teilzeit reduziert werden, jedoch müssen Berater flexibel bleiben, um Kundenanforderungen zu erfüllen.

Die Automobilindustrie durchläuft einen umfassenden Wandel. Elektrofahrzeuge ersetzen Verbrennungsmotoren, die Kreislaufwirtschaft ermöglicht Ressourcenwiederverwertung, und die Digitalisierung eröffnet neue Möglichkeiten. Dieser Transformationsprozess wird jedoch durch geopolitische Konflikte, Ereignisse globaler Tragweite und den Klimawandel maßgeblich beeinflusst. Angesichts dieser Herausforderungen können Unternehmen allein nicht erfolgreich sein und sind daher auf Zusammenarbeit angewiesen.

Hier kommt Catena-X ins Spiel – das erste kollaborative, offene Datenökosystem für die Automobilindustrie der Zukunft, das Global Player in durchgängigen Wertschöpfungsketten vernetzt.

Die Idee ist, Automobilhersteller, Zulieferer und Dienstleister der gesamten Lieferkette miteinander zu verbinden. Catena-X bietet dafür eine einfache, sichere und unabhängige Plattform für den standardisierten, globalen Datenaustausch auf der Basis europäischer Werte. Das Ziel ist, Datensouveränität für alle Teilnehmer zu gewährleisten.

Dies stellt eine nachhaltige Lösung für die Digitalisierung von Lieferketten dar, insbesondere für kleine und mittelständische Unternehmen, und fördert die Kooperation und Zusammenarbeit von Marktteilnehmern und Wettbewerbern. Gleichzeitig stellt Catena-X und die damit einhergehende Veränderung die Unternehmen vor große Herausforderungen. Die Anforderungen an die eigenen IT-Systeme und die Datenqualität steigen.

Consileon ist eine Management- und IT-Beratung mit über 20 Jahren Erfahrung in der Automobilbranche. Über 100 Berater:innen an der digitalen Zukunft der Automobilbranche, unter anderem im Bereich Operational Excellence. Als Boutique-Beratung mit großem Netzwerk können wir gezielt auf Ihre Bedürfnisse und Problemstellungen eingehen. Unsere Management-, Prozess- und IT-Berater:innen arbeiten Hand in Hand in interdisziplinär besetzten Projektteams. Darauf vertrauen unsere Kunden – und das langfristig. Diese Erfahrung bringen wir nun ins Catena-X-Netzwerk ein und gestalten die zukünftigen Standards mit.

Wir unterstützen Sie gerne dabei, individuell zu prüfen, wie Sie von Catena-X profitieren können. Dazu zählen unter anderem eine Use-Case-Analyse und ein Readyness-Check Ihrer IT-Systeme. Darüber hinaus bereiten wir Sie gerne für einen Anschluss ans Catena-X-Netzwerk vor – von der Strategie bis zur Implementierung. Wir begleiten Sie bei jedem Schritt bis zur finalen Anbindung.

Das Zukunfts- und Altersvorsorge war in Deutschland jahrzehntelang ein Synonym für Lebensversicherungsprodukte. Die Zeiten haben sich aber dramatisch verändert. Die Next Gen (Gen Y [*1981 bis 1996] und Gen Z [*1997 bis 2012]) hat signifikant andere Vorstellungen von Vorsorge als die bisher dominierenden Kernzielgruppen der Lebensversicherung (Baby Boomer [*1946 bis 1964] und Gen X [*1965 bis 1980]). Und Lebensversicherungen stehen zunehmend in Konkurrenz zu anderen Anlageformen, insbesondere Investmentfonds und Exchange Traded Funds (ETFs).

Die Lebensversicherungsbranche muss neue Strategien entwickeln, um auch zukünftig erfolgreich zu sein. Denn schon bald werden die Gen Y und die Gen Z die Generationen mit der dominierenden Arbeits- und Kaufkraft sein und sind damit eine sehr wichtige und interessante Zielgruppe für die Assekuranz. Bestehende Produktangebote und Ansprachestrategien entsprechen immer seltener dem Konsummuster der Next Gen, weil diese ganz andere Werte und Lebensvorstellungen besitzt als die Generationen vor ihr. So sind zum Beispiel die Lebensläufe der Next Gen aufgrund von Sabbaticals, flexiblen Arbeitsmodellen (Stichwort: Gig Economy) und Elternzeit nicht mehr so linear wie bei den Baby Boomern und der Gen X. Große Bedeutung für die Next Gen haben Convenience, Flexibilität, Digitalisierung, Transparenz, Personalisierung und Nachhaltigkeit. Diese Bedürfnisse müssen von der Lebensversicherungsbranche erfüllt werden, um die Next Gen als Kunden zu erreichen und zu halten.

Um die Bedürfnisse der Next Gen gezielt ansprechen zu können, müssen sich die Lebensversicherer und ihre Vertriebe im Rahmen eines digitalisierten und datengestützten Geschäftsmodells neu organisieren, das Produktportfolio anpassen und die Vertriebs-, Ansprache- und Abschlussformen modernisieren. Es geht um ein neues Kundenerlebnis und mehr Nähe zum Kunden (siehe auch „Näher am Kunden“, Versicherungswirtschaft 07.2020, 75. Jg., S. 24-27). Bei der Next Gen werden diejenigen Versicherer punkten, die auf Basis der individuellen Kundeninformationen und Vertriebszugänge maßgeschneiderte Produkte und Services anbieten.

Aus Consileon Projekterfahrungen ergeben sich vier zentrale Handlungsfelder, mit denen Lebensversicherer die Next Gen im Bereich Vorsorge erreichen und wachsen können:

Digitalisierung und KI-gestützte Data Analytics

Die Next Gen interagiert bevorzugt digital und damit steigt die Menge und Qualität an verfügbaren Informationen und Daten sehr stark an. Als Gegenleistung erwartet die Next Gen individuell zugeschnittene und personalisierte Produkt- und Lösungsangebote auf Basis dieser Daten. Für die Assekuranz sind Digitalisierung, KI-gestützte Data Analytics und Customer Excellence entscheidend für die vertriebliche Nutzung der gesammelten Daten bei der Next Gen. Nur so können die Angehörigen der Next Gen unserer Erfahrung nach als Vorsorgekunden gewonnen werden (siehe auch „Die Zukunft beginnt heute“, Versicherungswirtschaft 11.2022, 77. Jg., S. 52-53). Ein Best Practice Beispiel hierfür ist die Zurich Gruppe Deutschland, die ihren Kunden mittels Data Analytics präzise auf ihre Bedürfnisse maßgeschneiderte und personalisierte Produktangebote zur Verfügung stellt.

Wichtig für die Digitalisierung der Touchpoints mit der Next Gen ist die digitale Aktivierung des Kunden, d.h. die Einholung der Einwilligungserklärung (EWE) des Kunden zur digitalen Interaktion (auch Opt-In). Diese ist unerlässlich, um mit den Kunden digital kommunizieren zu dürfen (Stichwort: DSGVO). Die Projektpraxis bei verschiedenen Top 10 Versicherern zeigt: Eine rasche Steigerung der Zustimmungsquote kann mit einem konsequenten Umsetzungsmanagement erreicht werden und ist keine Rocket Science.

Digitale Vernetzung aller Geschäfts-und Vertriebsprozesse

Zur Steigerung des Kundenerlebnisses der Next Gen ist auch eine Weiterentwicklung der Geschäfts-, Service- und Vertriebsprozesse notwendig. Die Next Gen ist aus anderen Branchen digitale Beratungs- und Abschlussformen gewöhnt und hat diese aufgrund der Convenience und Flexibilität schätzen gelernt. Daher erwartet sie diese digitalen Zugänge auch von Lebensversicherern – ebenso wie die Möglichkeit, je nach Situation die Kanäle (digitale und analoge) zu wechseln.

Wenn Versicherer die Next Gen von ihren Vorsorgeprodukten überzeugen wollen, dann müssen Beratung und Vertrieb flexibel und convenient sein. Konkret sollten umfassende digitale Vertriebs- und Betreuungsformen geschaffen werden, die mit den bestehenden analogen Vertriebs- und Betreuungsformen eng und effektiv verzahnt sind (sogenannte hybride Betreuung bzw. hybrider Vertrieb). Weiterhin sollten Prozesse möglichst digitalisiert und automatisiert werden. Damit kann die Next Gen bedürfnisgerecht betreut werden, ohne die bestehenden Kundengruppen zu vernachlässigen. Zum Beispiel hat Ergo dies mit der Einführung des „Hybriden Geschäftsmodells“ meisterhaft umgesetzt.

Automatisiertes Leadmanagement

Die Next Gen erwarten individualisierte digitale Kommunikation kombiniert mit personalisierten Vorsorgeangeboten. Diese Erwartungshaltung können Versicherer mit einem automatisierten Leadmanagement erfüllen. Hierbei handelt es sich um automatisch generierte, ereignisgesteuerte und individualisierte digitale Nachrichten an die Kunden (z. B. eMails oder Push Notifications). Diese enthalten ein personalisiertes Vorsorgeangebot für den Kunden (Next Best Offer) auf Basis seiner individuellen Vorsorgesituation in Kombination mit digitalen Abschluss- und Responsemöglichkeiten (Rückrufbutton, Verlinkung mit Websites, [Video-]Chat etc.).

Mit einem effektiven Leadmanagement kann der Absatz signifikant gesteigert werden, insbesondere über Cross Selling im Kundenbestand. Als gute Best Practice Beispiele sind hier primär Baloise und Helvetia zu nennen, die dieses Instrumentarium sehr erfolgreich zur vertrieblichen Kundenansprache nutzen.

Flexibles, bedürfnisgerechtes und nachhaltiges Vorsorgeproduktportfolio

Der Bedarf an Altersvorsorge und die Absicherung von Lebensrisiken (insbesondere der Langlebigkeit) ist auch bei der Next Gen hoch. Und die Bedeutung privater Vorsorge steigt mit der zunehmenden Flexibilisierung von Arbeitsmodellen. Insbesondere die zunehmende Digitalisierung der Arbeitswelt und die Ausdehnung der Gig Economy bringen neue Arbeitsformen mit neuen Vorsorgebedürfnissen hervor. Darüber hinaus erwartet die Next Gen neben nachhaltigen Produkten sowie Preis- und Kostentransparenz eine hohe Flexibilität in der Anspar- und Auszahlungsphase aufgrund der Langfristigkeit der Vorsorgeverträge.

Die Assekuranz benötigt einfache, nachvollziehbare Vorsorge- und Anlagekonzepte, bei denen die Kunden flexibel ein- und auszahlen und die Anlagestruktur bei Bedarf eigenständig online verändern können. Idealerweise wird die Flexibilität von Fonds und ETFs mit der Sicherheit von Lebensversicherungen kombiniert. Zur Schaffung von Transparenz sollten die Angehörigen der Next Gen stets online oder mobil über Stand, Entwicklung und Zusammensetzung ihrer Vorsorgelösung informiert werden. Eine kleine Zahl von Versicherern hat bereits sehr vielversprechende digitale und flexible Produktangebote am Markt. Als Best Practices zu nennen sind hier insbesondere Allianz mit ihrer flexiblen und voll digitalen Altersvorsorge Fourmore und R+V mit der AnsparKombi Safe+Smart.

Last, but not least bedarf es eines umfassenden Angebots nachhaltiger Vorsorgelösungen, um die Next Gen zu überzeugen. Ohne ein auf Nachhaltigkeit ausgerichtetes Produktportfolio und ein ökologisch und sozial korrektes Verhalten werden die Lebensversicherer bei der Next Gent nur begrenzt Wachstum realisieren (siehe auch „Eine grünere Positionierung ist nicht umsonst zu haben“, Versicherungswirtschaft 09.2022, 77. Jg., S. 84-87). Einige wenige Versicherer haben das Thema aufgenommen und bieten konsequent nachhaltige Vorsorgelösungen an. Ein Vorreiter ist zum Beispiel die Pangaea Life plusrente von der Bayerischen mit ihrem Investment in erneuerbaren Energien und nachhaltigen Immobilien. Analysen von Consileon zeigen ein immer größer werdendes Spektrum an Impact Investing Möglichkeiten. Diese werden außer auf Kundenseite auch eine höhere Relevanz bei der Kapitalanlage der Versicherer haben.

Die Lebensversicherer müssen Vorsorge konsequent neu denken und die Anforderungen der Next Gen nach Convenience, Flexibilität, Digitalisierung, Transparenz, Personalisierung und Nachhaltigkeit erfüllen. Nur dann werden sie Marktanteile behaupten und gewinnen können. Die hier aufgezeigten Handlungsfelder sind zentrale Schlüssel für den Erfolg der Versicherer im Vorsorgemarkt der Zukunft.

Best Practice Beispiele zeigen, dass einige Versicherer ihr Vorsorgegeschäft bereits ganz neu ausrichten und gestalten, um das notwendige Kundenerlebnis zu schaffen. Wir gehen davon aus, dass bis 2030 nur eine geringe Zahl an Lebensversicherern das Vorsorgegeschäft national erfolgreich betreiben werden. Auf Basis von Consileon Analysen werden sich neben der notwendigen Neuausrichtung des Geschäftsfelds auch die Steuerungs-KPIs für das Vorsorgegeschäft dynamisch verändern.

Mehr Informationen erfahren Sie im Artikel aus der Versicherungswirtschaft dieses Monats, den Sie sich als Sonderdruck hier herunterladen können.

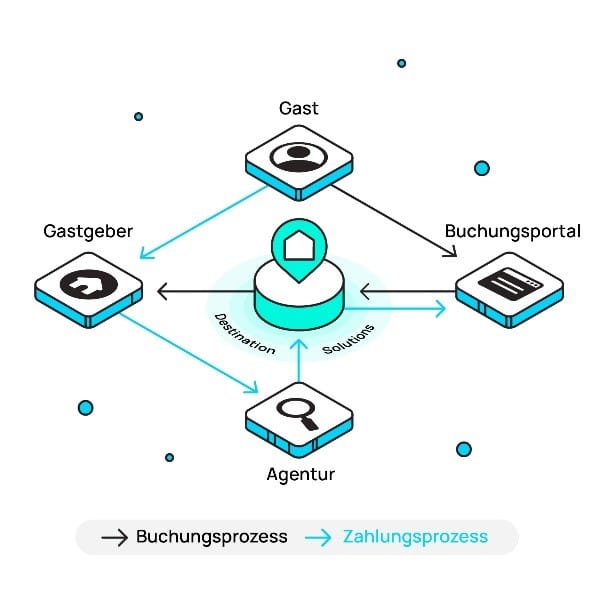

Das Kölner Beratungsunternehmen aye4fin hat bereits viele Unternehmen darin unterstützt innovative Finanzdienstleistungen und neue Geschäftsmodelle zu entwickeln und einzuführen. Nun haben die Fintech-Experten auch die HRS Tochter DS Destination Solutions GmbH dabei unterstützt, ihr bestehendes Geschäftsmodell, um eine Payment-Lösung zu erweitern.

DS Destination Solutions bietet eine All-in-One-Software-Lösung für die Onlinevermarktung von Ferienunterkünften. Diese reduziert den Verwaltungsaufwand für Gastgeber auf ein Minimum und maximiert die Buchungsauslastung. Das Unternehmen, das seit mehr als 20 Jahren am Markt ist, verfügt mit mehr als 150 Portalen über das größte Vertriebsnetzwerk im DACH-Raum.

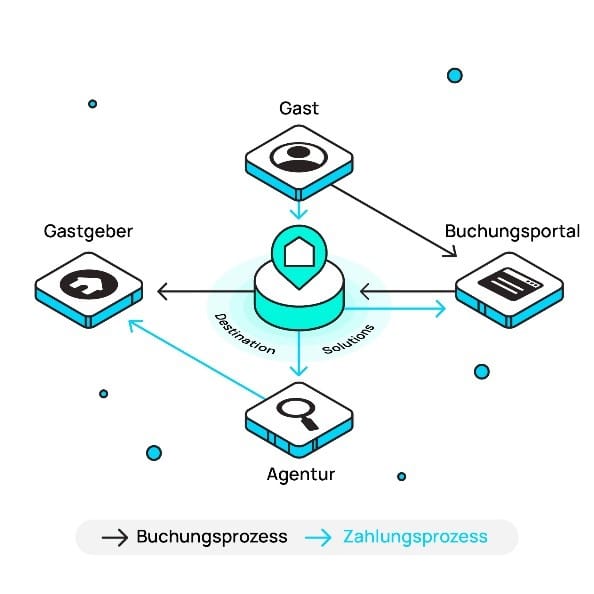

Um das Angebot an ihre Kunden weiter auszubauen, hat sich Destination Solutions dazu entschieden, ihr aktuelles Angebot um Payment-Funktionalitäten zu ergänzen, die Zahlungen zwischen Gästen, Buchungsportalen, Agenturen und Gastgebern abwickeln.

Vorheriges Geschäftsmodell – ohne Payment

Neues Geschäftsmodell – mit Payment

Unterstützt durch die Fintech-Experten von aye4fin hat DS Destination Solutions zunächst das neue Geschäftsmodell skizziert und dann schrittweise sein Zahlungsangebot ausgerollt.

Auf Basis langjähriger Erfahrung konnte aye4fin Destination Solutions im RFP, der Auswahl und der anschließenden Integration eines geeigneten Zahlungsdienstleisters, unterstützen. Dabei fiel die Wahl auf den Payment-Service-Provider Stripe, mit dessen Hilfe Destination Solutions schnell erste Pilotkunden gewinnen konnte.

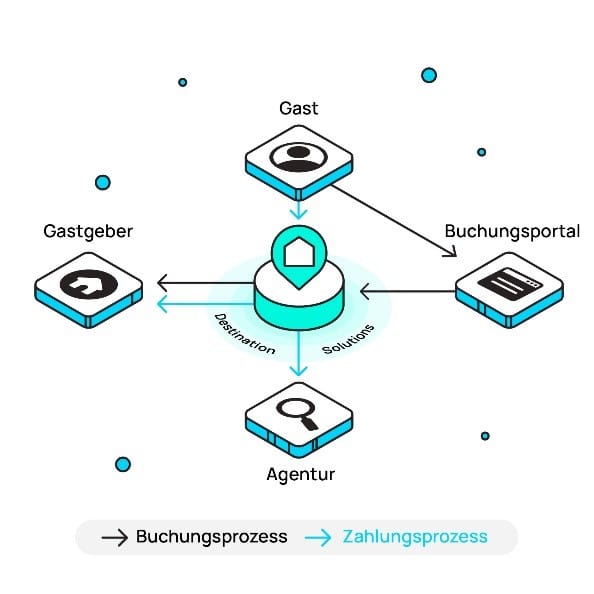

Nach der erfolgreichen technischen und prozessualen Integration des Zahlungssystems in das bestehende Softwareangebot und auf Basis des positiven Feedbacks der Pilotkunden, möchten Destination Solutions und aye4fin nun den nächsten Schritt gehen. Durch eine Ergänzung um die sogenannte Multi-Payout-Funktionalität, sollen alle am Prozess beteiligten Partner (Gastgeber, Agentur, Vermittler und Destination Solutions) zeitgleich und früher ausgezahlt sowie buchhalterische Prozesse verschlankt werden können.

Multi-Payout-Modell

Lars Brinkmann, CTO der DS Destination Solutions sagt: „Gemeinsam mit den Fintech-Experten der aye4fin ist es uns gelungen unseren Kunden durch das zusätzliche Payment-Angebot einen weiteren Mehrwert zu bieten. aye4fin half uns dabei maßgeblich, komplexe Zahlungsabläufe auf unterschiedliche Kundenbedürfnisse und Geschäftsmodelle anzupassen.“