Die Landwirtschaftliche Rentenbank ist die deutsche Förderbank für die Agrarwirtschaft und den ländlichen Raum. Vor Projektbeginn verfügte die Bank über kein CRM-System. Die Datenhaltung erfolgte dezentral, was zu Silos in den Abteilungen führte. Das bestehende Kernbanksystem bot für das Partner- und Kundenmanagement nicht die notwendige Funktionalität. So fehlte die Grundlage für ein konsistentes, modernes Kunden- und Partnermanagement.

Die Rentenbank wollte ihre Datenbestände konsolidieren, Silos auflösen und eine zentrale Sicht auf Kunden und Partner schaffen. Damit sollten Prozesse effizienter gestaltet, Bankpartner und Kreditnehmer besser betreut und die Kommunikation professionalisiert werden. Künftig kann dadurch der Vertrieb der Bank proaktiv erfolgen. Zudem können die Förderangebote für die Agrarwirtschaft und die ländlichen Räume bei den Kunden noch zielgerichteter platziert werden. Weitere Ziele waren die Automatisierung der geschäftskritischen Kommunikation, wie etwa Konditionsrundschreiben oder das Einladungsmanagement, sowie die Digitalisierung von Förderanträgen für Start-ups.

Gemeinsam mit Consileon und BearingPoint entschied sich die Landwirtschaftliche Rentenbank für die Einführung der BSI Customer Suite als Cloud-Lösung. Diese bietet eine zentrale Datenhaltung, eine 360°-Kundensicht sowie umfassende Möglichkeiten zur Marketing- und Kommunikationsautomatisierung.

Das Projekt wurde agil umgesetzt, wobei die Fachabteilungen von Beginn an eng eingebunden waren. So konnten die Anforderungen praxisnah definiert und schnell umgesetzt werden. Trotz der Komplexität eines öffentlichen Vergabeverfahrens erreichte das Projekt in kurzer Zeit einen hohen Reifegrad. Besonders hervorzuheben ist, dass es sich um das erste Cloudprojekt der Rentenbank handelte, das nur durch die Einhaltung höchster Datenschutz- und IT-Sicherheitsstandards realisiert werden konnte.

In nur sechs Monaten wurde die Lösung erfolgreich livegeschaltet – ein bemerkenswerter Meilenstein. Die Bank verfügt heute über eine einheitliche Kundensicht und kann Partner und Kunden gezielt und effizient betreuen. Erste Quick Wins zeigten sich unmittelbar nach dem Go-live: Inaktive Partner konnten identifiziert und reaktiviert werden. Zudem wurden wichtige Prozesse wie der Versand von Konditionsrundschreiben oder das Einladungsmanagement automatisiert und standardisiert. Damit legte die Rentenbank den Grundstein für eine moderne, digitale Kundenbetreuung – im Einklang mit ihrem Förderauftrag.

Das Projekt war von drei zentralen Erfolgsfaktoren geprägt: Consileon brachte tiefes CRM- und BSI-Know-how ein, das durch die bsi.crm-Expertise von BearingPoint sowie umfassende Kenntnisse der Förderbankenarchitektur optimal ergänzt wurde. Die enge Zusammenarbeit mit den Fachbereichen gewährleistete zugleich eine hohe Akzeptanz und praxisnahe Ergebnisse. Diese Kombination ermöglichte die Umsetzung des Projekts in Rekordzeit.

Die Rentenbank plant, die Lösung schrittweise auszubauen. Geplant sind unter anderem die Integration von Customer-Service-Prozessen, eine Anbindung an das Kernbanksystem und die Telefonanlage, sowie die Umsetzung weiterer Anforderungen, die sich aus der bisherigen Lernkurve ergeben. Damit bleibt die Bank technologisch und organisatorisch auf Zukunftskurs und festigt ihre Rolle als zentrale Förderbank für den ländlichen Raum.

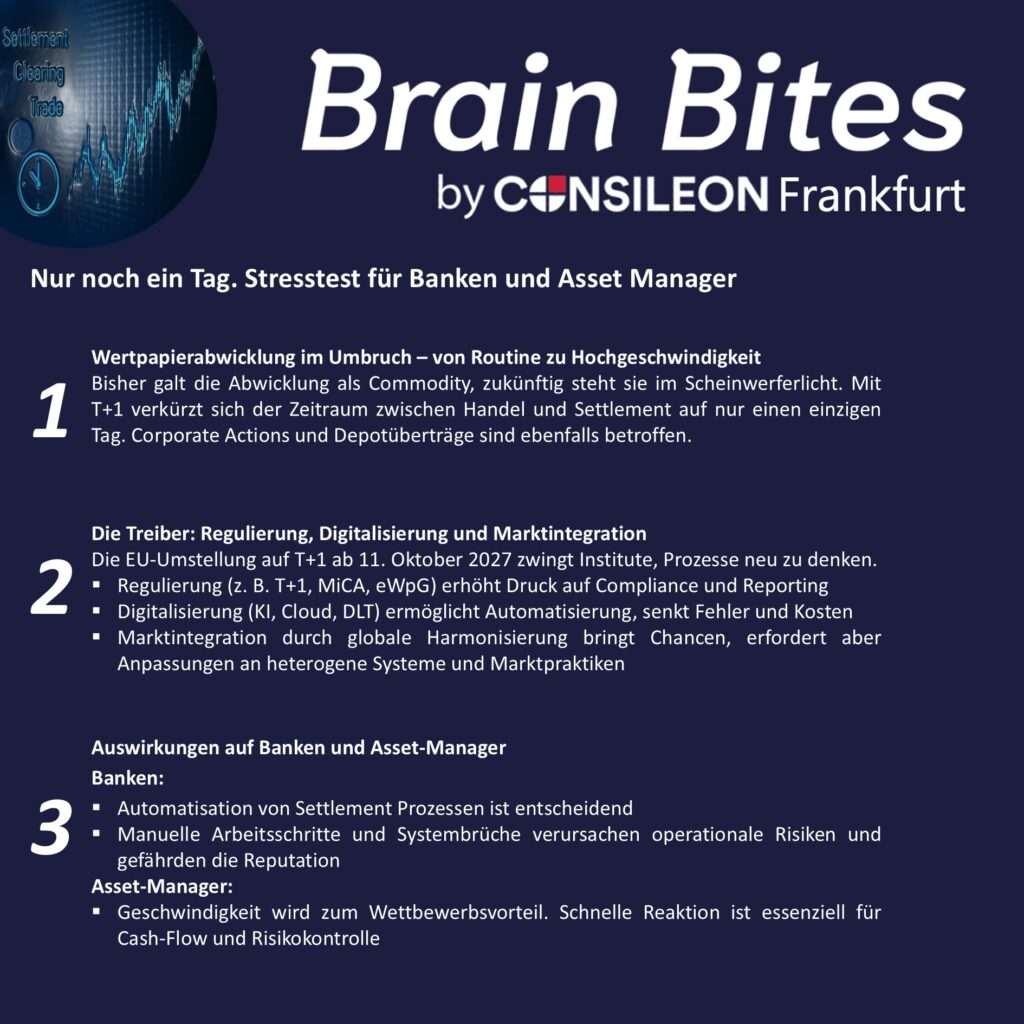

Noch vor wenigen Jahrzehnten war die Wertpapierabwicklung ein beinahe überkommenes Ritual: Dokumente wurden per Boten von Bank zu Bank getragen, durch endlose Flure geschoben, in Tresoren verwahrt und Buchungen von Hand nachgetragen. Der Prozess war langsam, vorhersehbar und stark von physischen Transportwegen geprägt. Heute dagegen zählt nur eines: Geschwindigkeit. Nachdem im Zahlungsverkehr die Echtzeitüberweisung zur neuen Normalität geworden ist, rückt nun der Post-Trade-Bereich mit dem Anspruch in den Fokus, Transaktionen ebenso unmittelbar und reibungslos abzuwickeln. Digitalisierung und technologische Sprünge haben den Puls der Märkte drastisch beschleunigt und verwandeln das einst stille Rückgrat der Kapitalmärkte in einen Hotspot für regulatorische und technologische Veränderungen.

Was früher im Hintergrund stabil lief – Bestätigung, Clearing, Settlement – steht nun in grellem Scheinwerferlicht. Viele Akteure betrachten die Abwicklung noch immer als Commodity, als standardisierte Pflichtleistung. Doch diese Haltung greift zunehmend zu kurz. Anforderungen steigen rasant: Abwicklung soll nicht nur sicher und effizient sein, sondern nahtlos über Länder, Zeitzonen und Systeme hinweg in immer kürzerer Zeit funktionieren.

Der Countdown läuft: Noch gilt in der EU, in Großbritannien und der Schweiz T+2; zwei Geschäftstage zwischen Handel und finaler Abwicklung. Ab 2027 wird der Rhythmus der USA und Kanadas übernommen: T+1.1 Dann bleibt nur ein einziger Tag, um operative, rechtliche und finanzielle Prozesse sauber abzuwickeln. Die Regelung gilt für nahezu alle Wertpapierklassen, außer klassischen Investmentfonds. Bei ETFs wird noch debattiert, Verzögerungen könnten teuer werden.

Die Herausforderung liegt, wie meist, weniger in der Theorie als in der Umsetzung. Besonders bei grenzüberschreitenden Transaktionen stößt das Modell an Grenzen: Unterschiedliche Marktpraktiken, Zeitzonen, regulatorische Vorschriften und Cut-off-Zeiten erfordern erheblichen Abstimmungsaufwand. Fremdwährungsprozesse setzen dem Ganzen die Krone auf: Umrechnungen müssen punktgenau erfolgen, sonst drohen Verzögerungen und Settlement-Fails, die teuer sind, regulatorisch meldepflichtig und einen Einfluss auf die Reputation haben.2

Ein Hoffnungsschimmer ist T2S, die zentrale Abwicklungsplattform für Euro-Transaktionen, die verschiedene Zentralverwahrer bündelt und, strategisch klug eingesetzt, Risiken minimieren sowie Effizienzgewinne freisetzen kann.

Fest steht: Die Uhr tickt. Wer T+1 erfolgreich meistern will, muss Prozesse konsequent optimieren und digitalisieren, Zeitfenster neu denken und grenzüberschreitend handeln. Erfolgreiche Umsetzung erfordert nicht nur Technologie, sondern strategische Planung, Prozessdesign und präzise Umsetzung – genau hier können wir als fokussierte Fachberater unterstützen. Die Post-Trade-Welt schläft nicht, sie fordert und belohnt nur die, die schnell, präzise und unerschütterlich agieren.

T+1 verkürzt den Abwicklungszeitraum eines Wertpapiergeschäfts erheblich: „T“ steht für den Trade Date, also den Tag des Handelsabschlusses, während das „+1“ bedeutet, dass die Abwicklung und das Settlement spätestens am nächsten Geschäftstag abgeschlossen sein müssen. Die Umstellung auf T+1 verkürzt die Zeit zwischen Handelsabschluss und finaler Verbuchung.

| T (Transaktionstag) | Tag des Handelsabschlusses, an dem Käufer und Verkäufer die Transaktion vereinbaren |

|---|---|

| +1 (Settlement) | Finaler Abschluss der Transaktion spätestens am nächsten Geschäftstag (Übertragung von Wertpapier und Geld) |

| abzuschließende Aufgaben | Clearing (Prüfung und Bestätigung), Settlement (Übertragung), Reconciliation (Datenabgleich), Reporting (regulatorische Meldungen). |

| Ziel | Reduzierung von Abwicklungsrisiken, Erhöhung der Effizienz und Liquidität, Verbesserung der Transparenz |

| Umsetzung in der EU/UK/CH | Geplant in der EU, Großbritannien und der Schweiz zum 11. Oktober 2027 |

Mit der Einführung des T+1-Abwicklungszyklus am 11. Oktober 2027 in der EU, Großbritannien und der Schweiz gerät der gesamte Finanzsektor unter Zugzwang. Die verkürzte Zeitspanne zwischen Handelsabschluss und finaler Verbuchung wirkt tiefgreifend auf IT-Systeme, Marktstrukturen und den Wertpapierabwicklungsprozess, der nun nahezu sofortige Ausführung, fehlerfreie Buchung und vollständige Transparenz als Ziel hat.

Alle Marktteilnehmer sind regulatorisch verpflichtet, die Auswirkungen auf Geschäftsmodell und Prozesse zu analysieren und geeignete Maßnahmen zu ergreifen. Die entscheidende Frage lautet nicht mehr, ob sich der Post-Trade-Bereich wandeln muss, sondern wie rasch und umfassend die Branche diese Transformation umsetzen kann.

Im Kern sind es drei Kräfte, die den Wandel vorantreiben:

Die regulatorische Neuausrichtung – insbesondere die Einführung des T+1-Standards – treibt die Modernisierung der Abwicklungsprozesse voran, stellt Finanzinstitute jedoch zugleich vor erhebliche operative und technologische Herausforderungen. Die EU-Verordnung über Markets in Crypto Assets (MiCA) sowie das deutsche Gesetz über elektronische Wertpapiere (eWpG) sind Beispiele für diese neue regulatorische Ära: Sie bieten rechtliche Sicherheit für digitale Vermögenswerte und fördern Innovation, verlangen aber zugleich tiefgreifende Anpassungen in bestehenden Compliance- und Reporting-Systemen. Für Marktteilnehmer steigt der Druck, Datenqualität, Transparenz und Kontrollprozesse auf ein neues Niveau zu heben – speziell im Hinblick auf die beschleunigten T+1-Zyklen, bei denen Timing und Genauigkeit entscheidend sind.

Neben regulatorischen Vorgaben ist es primär die fortschreitende Digitalisierung, die den Wandel im Post-Trade-Bereich maßgeblich vorantreibt. Technologien wie Distributed-Ledger-Systeme, Künstliche Intelligenz und Cloud-Infrastrukturen verändern die Art und Weise, wie Wertpapiertransaktionen verarbeitet werden – weg von fragmentierten, papierbasierten Prozessen hin zu automatisierten, skalierbaren Lösungen. Automatisierung reduziert manuelle Eingriffe und minimiert Fehlerquellen, was nicht nur die Effizienz erhöht, sondern auch Kosten senkt. Doch trotz dieses Potenzials zeigt die Securities-Services-Evolution 2024 von Citigroup, dass die globale Digitalisierung im Post-Trade-Bereich durch zwei zentrale Hürden gebremst wird3: den dominanten Fokus auf die T+1-Umstellung sowie die fehlende Standardisierung zwischen Märkten. Dezentral gewachsene IT-Strukturen und technologisch heterogene Systeme erschweren die flächendeckende Implementierung innovativer Lösungen, obwohl der Bedarf nach nahtloser Echtzeit-Integration zwischen Front-, Middle- und Back-Office stetig wächst.

Die dritte Kraft, Marktintegration, gewinnt im Zuge global verkürzter Abwicklungszyklen zunehmend an Bedeutung. Mit der T+1-Initiative verfolgt die EU das Ziel, ihre Kapitalmarktunion zu stärken, während Großbritannien mit seiner Accelerated Settlement Taskforce die Attraktivität des Londoner Finanzplatzes sichern will. In der Schweiz begleitet der Swiss Securities Post-Trade Council die Umstellung, um wettbewerbsfähig zu bleiben.4 Diese Harmonisierung birgt jedoch Herausforderungen: Viele Banken haben alte IT-Systeme, jedes Land hat andere Regeln, und manche Märkte bleiben bei T+2 aufgrund operativer Komplexität, technischer Einschränkungen und/oder regulatorischer Ausnahmen, wie für Retail-Investment-Fonds. Laut BVI müssen diese nicht auf T+1 umgestellt werden, was für Fondsanbieter zusätzliche Arbeit bedeutet, da hybride Abwicklungszyklen eingehalten werden müssen.

Doch T+1 betrifft dabei nicht nur das Settlement, sondern auch Kapitalmaßnahmen, Depotüberträge etc. Durch die Verkürzung der Fristen rücken Ex-Tag, Record Date und Payment Date deutlich näher zusammen, was insbesondere bei Dividenden, Splits oder Bezugsrechten Anpassungen in Systemlogik, Schnittstellen und Marktpraktiken erforderlich macht.

Die Umstellung auf T+1 ist weit mehr als eine technische Anpassung. Sie läutet einen fundamentalen Wandel im gesamten Abwicklungsprozess ein. Für Asset-Manager eröffnen sich Chancen für agilere Portfolio-Steuerung, für Banken steigt der Druck auf Back-Office-Systeme; Anleger profitieren perspektivisch von schnellerer Kapitalverfügbarkeit.

Der Übergang zu T+1 ist nicht nur regulatorisch notwendig, sondern ein Katalysator für die Erneuerung der gesamten Post-Trade-Wertschöpfungskette. Betroffen sind neben Asset-Managern, Banken und Investoren auch Clearinghäuser, Custodian Banks, Broker, Fondsgesellschaften und Aufsichtsbehörden. Erfolgreiche Umsetzung erfordert koordinierte Abstimmung aller Marktteilnehmer, um Reibungsverluste und regulatorische Risiken zu minimieren. Wer frühzeitig in moderne Technologie, belastbare Datenarchitekturen und Kooperationsmodelle investiert, verschafft sich einen klaren Vorsprung. Nachzügler riskieren ineffiziente Prozesse, operative Risiken und Mehrkosten. Der Handlungsbedarf ist akut und der Zeitpunkt zu starten, ist jetzt!

Die Transformation des Post-Trade-Bereichs betrifft nicht alle Akteure gleichermaßen; sie bringt jedoch für jeden spezifische Herausforderungen und Chancen mit sich. Um die unterschiedlichen Auswirkungen von T+1 differenziert zu beleuchten, formulieren wir im Folgenden Hypothesen zu Banken und Hypothesen zu Asset Managern, auf die in weiteren Beiträgen vertiefend eingegangen wird.

Die Umstellung auf T+1 ist mehr als eine regulatorische Vorgabe, sie löst einen tiefgreifenden Wandel im gesamten Post-Trade-Bereich aus, der Prozesse, Systeme und Marktpraktiken fundamental beschleunigt und harmonisiert. Geschwindigkeit, Präzision und grenzüberschreitende Integration werden zu zentralen Erfolgsfaktoren, deren entscheidende Hebel Automatisierung, digitale Plattformen und strategisches Prozessdesign sind.

Zahlungsverkehr ist mehr als Infrastruktur. Er ist Zugang zu Kunden, Daten und Margen. Europas Retail-Payments hängen seit Jahren an US-Ökosystemen. Kartenzahlungen mit Apple/Google Pay im Frontend sowie PayPal im Online-Checkout. Wero ist der bankgetragene Versuch, diese Kundenschnittstelle nach Europa zurückzuholen. Kontobasiert, instant, regelbasiert. Politisch und regulatorisch ist der Rückenwind ungewöhnlich stark. Außerdem macht die Verordnung den Empfang seit Januar 2025 und das Senden ab 9. Oktober 2025 zur Pflicht. Die Pflicht für Empfänger-Verifikation (VoP) wird ab dem 9. Oktober 2025 wirksam.1 Diese Mechanik adressiert zwei zentrale Einwände gegen Konto-zu-Konto (A2A) im Massenmarkt: Kosten und Sicherheit. Parallel öffnet die EU den NFC-Zugang des iPhones für Drittwallets. Das ist ein Meilenstein für künftige Tap-Flows (kontaktloses Bezahlen) jenseits kartengebundener Frontends.2 Parallel entsteht öffentliche Nachfrage. Die französische Generaldirektion für öffentliche Finanzen (DGFIP) will Wero für Zahlungen im öffentlichen Sektor integrieren. Das stärkt Reichweite und Souveränitäts-Narrativ. Staatliche Use-Cases signalisieren Sicherheit und Alltagstauglichkeit.3

Am Rande, aber strategisch dennoch relevant, steht der digitale Euro. Die EZB befindet sich seit November 2023 in der Vorbereitungsphase auf die Emission des digitalen Euros. Der dritte Fortschrittsbericht (Juli 2025) priorisiert Rulebook, Infrastruktur und Offline-/Privacy-Design. Politisch wird ein Beschluss bis 2026 angestrebt. Am Markt dürfte der digitale Euro dann zwei bis drei Jahre später starten.4,5,6 Für Wero ist der digitale Euro keine Konkurrenz, sondern komplementär. Ein ausgerolltes Wero-Frontend könnte künftig neben A2A für spezifische Use-Cases wie Offline-Transaktionen oder staatliche Auszahlungen auch digitale-Euro-Zahlungen orchestrieren. Das wäre möglich, ohne die wirtschaftlichen Vorteile kontobasierter Zahlungen aufzugeben.

Wero ist kein Prepaid-Wallet mit Float (Zeitraum zwischen Geldabgang beim Zahler und Gutschrift beim Empfänger), sondern ein Overlay auf SEPA Instant. Hinzu kommt aber Alias-Adressierung, Request-to-Pay- und QR-Flows. Der Unterschied zu „SEPA-Instant pur“ liegt in der Funktions- und Governance-Schicht. Einheitlicher UX-Layer über Banken/PSPs hinweg, klar definierte Dispute-/Refund-Prozesse („Buyer Protection“) sowie Betrugs- und Haftungslogik für Handelsfälle.7 Die 100 % API-basierte Infrastruktur vereinfacht das Merchant-Onboarding und ermöglicht grenzüberschreitend konsistente Kundenerfahrungen ohne Wallet-Auszahlfriktionen.8 2024 startete P2P in Deutschland (Juli), Frankreich (Ende September/Anfang Oktober) und Belgien (November). In Frankreich passiert das auf der Paylib-Basis mit rund 35 Mio. registrierten Nutzern. Belgien und Luxemburg gehen von Payconiq aus, die Niederlande migrieren iDEAL.9,10,11,12

Es ist entscheidend, dass sich Europa von den fragmentierten Zahlungsmöglichkeiten verabschiedet und auf ein Zugpferd setzt. In Luxemburg ersetzt Wero Payconiq vollständig bis September 2026. In den Niederlanden werden alle iDEAL-Händler bis Ende 2027 auf Wero überführt. Diese Entwicklungen sind wichtig, da erst die Konsolidierung die europäischen Netzwerkeffekte schafft.13,14

Die Go-to-Market-Logik folgt dem Checkout, nicht dem App-Store. Worldline beispielsweise schaltet Händler in Deutschland ab Sommer 2025, in Belgien ab Oktober 2025 und in Frankreich Anfang 2026 frei. Auf der Distributionsseite rollt Revolut Wero seit Juli 2025 an Millionen bestehender Kunden aus. Parallel erweitern neue belgische Mitgliedsbanken ab 2026 die Bankabdeckung. EPI spricht inzwischen von 43,5 M registrierten Nutzern, 100 M P2P-Transaktionen und € 7,5 Mrd Gesamtvolumen nach zwölf Monaten.15 Dass aber Reichweite noch keine Nutzung ist, zeigen erste Befunde aus Deutschland. Ende 2024 kannten bei einer Befragung nur rund 12 % der Teilnehmer Wero. Die tatsächliche Nutzung lag bei etwa 2 %. Ein klares Signal, dass sichtbarer Button-Share im Checkout der Wendepunkt sein wird.16

Stationär wird Wero zunächst über QR und PSP-Terminals sichtbar. Die EU-Öffnung der iPhone-NFC ist jedoch der regulatorische Durchbruch, um perspektivisch auch kontaktlose Tap-Flows in Bank- und Wero-Apps zu ermöglichen.17 Im Kern unterscheidet sich Wero durch die sofortige Kontogutschrift ohne Wallet-Auszahlfriktion von PayPal und Big-Tech-Wallets. Außerdem profitieren Nutzer von potenziell niedrigeren Annahmekosten durch A2A-Settlement anstelle von Karten-Interchange, schnellerer Liquidität und, mit den E-Commerce-Regeln, funktionaler Parität in kritischen Vertrauenselementen. Von einer „bloßen Instant-Überweisung“ hebt sich Wero durch eine Alias-, Request- und Dispute-Schicht ab. Das wären die UX- und Regelwerk-Elemente, die Kaufabbrüche verhindern und Vertrauen schaffen sollte.

Für Händler liegen die kurzfristigen Vorteile gegenüber Kartenzahlungen in niedrigeren Annahmekosten. Dazu kommt schnellere Liquidität durch Instant-Settlement und einer klaren, regelbasierten Dispute-Struktur statt klassischer Chargebacks.18 Für Banken ist Wero die operative Rückeroberung der Kundenschnittstelle. Zahlungen bleiben in der eigenen App, Daten bleiben on-shore und die ohnehin notwendige VoP-Compliance wird in ein marktfähiges Produkt überführt. Für Europa reduziert Wero Abhängigkeiten von US-Wallets und Karten, ohne Innovation zu ersticken. Das liegt unter anderem daran, dass das Frontend wettbewerbsfähig bleibt und über PSPs skaliert wird.

Die Risiken darf man nicht verschweigen. Zum einen sind Bekanntheit und Nachfrage noch ausbaufähig. Ohne prominente Präsenz im Checkout bleibt Wero ein Icon in Bank-Apps.19 Außerdem sind Authorised-Push-Payment (APP) -Betrug und Irreversibilität inhärente A2A-Risiken. Die EU setzt auf Prävention über die neue Verordnung VoP ab dem 9. Oktober 2025. Das Vereinigte Königreich hat seit Oktober 2024 eine Erstattungspflicht bis 85.000 £ eingeführt. Das macht ein präzises Zusammenspiel aus VoP, Risk-Scoring und Kundenkommunikation unerlässlich.20 Zusätzlich braucht das Ökosystem am POS Zeit, die NFC-Öffnung in alltagstaugliche Arbeitsschritte zu überführen. Realistisch ist deshalb „E-Commerce first“, während stationär QR und Terminalintegrationen den Übergang möglich machen.21

Was jetzt wirkt, ist klar. E-Commerce zuerst skalieren, zeitnah live gehen und parallel weitere PSPs anbinden. Button-Platzierung, „Remember-me“ über Alias, friktionsarme Refunds und klare Buyer-Protection-Texte sind die größten Conversion-Hebel.22 Bankseitig helfen Default-Sichtbarkeit im „Zahlen“-Tab und One-Tap-Onboarding. Zusätzlicher Fokus liegt auf gemeinsamen Trust-Kampagnen, die regulatorische Durchbrüche in einfache Nutzenversprechen übersetzen („gleich teuer wie Standard-SEPA, aber instant und verifiziert“). Migrationen wie in Luxemburg und den Niederlanden liefern Blaupausen für Händler-Change und Cutover-Planung bei laufendem Betrieb.23

In den kommenden 12 bis 18 Monate entscheidet sich, ob Wero mehr wird als Symbolpolitik. Regulatorisch sind die Bremsen gelöst (Preisparität zu Standard SEPA, VoP). Operativ rückt Wero über PSPs in den Checkout und die Konsolidierung nationaler Verfahren schafft Netzwerkeffekte. Gleichzeitig bleiben UX-Parität, Dispute-Reife, Betrugsprävention und Markenarbeit Hausaufgaben, die man nicht outsourcen kann.

In diesem Rahmen kann Consileon entlang der gesamten Wertschöpfungskette unterstützen. Von der strategischen Positionierung von Wero im bestehenden Zahlungsportfolio bis zur technischen Umsetzung. Der Wero-Readiness-Check bewertet unter anderem die optimale Einbindung ins Online-Banking oder per Schnittstelle. Für eine hohe Nutzerakzeptanz entwickelt Consileon maßgeschneiderte UX-Workshops, Aktivierungsstrategien und Kommunikationskampagnen. Das Ziel ist dabei die Akzeptanz bei den Kunden nachhaltig zu steigern.

Wer jetzt integriert und die Erkenntnisse aus Deutschland, Belgien, Luxemburg und den Niederlanden konsequent nutzt, gestaltet Konditionen, Standards und Kundenerlebnis aktiv mit. Das schafft Anschlussfähigkeit für digitale-Euro-Zahlungen im selben Frontend.24,25,26,27 Wer wartet, zementiert Abhängigkeiten und Kosten. Zusätzlich steigt das Risiko, den europäischen Payment-Moment zu verpassen.

In den vergangenen Jahren hat sich ESG (engl. Environmental, Social und Governance) im Asset Management vom unbekannten Underdog zum Mainstream entwickelt: Umwelt, Soziales und Governance entwickelten sich zu festen Bewertungskriterien in der Kapitalanlage. Einige Zeit regte sich die Hoffnung, dass ESG der Innovationstreiber im Asset Management werden könnte. Doch wer heute mit ESG zu punkten versucht, stößt oft auf Skepsis. Ist das Thema bereits überreif? Oder steckt ESG gerade in einem entscheidenden Entwicklungsschritt, weg von der Ausschlussliste, hin zu strategischer Neupositionierung?

Derzeit ist ESG nicht länger eine Kür, sondern eine Pflicht. Allerdings gibt es Kritik in der Branche am Omnibusverfahren der EU, das die strengen regulatorischen ESG-Anforderungen lockert. Vielleicht eröffnet sich dadurch jedoch genau die Möglichkeit, ESG neu zu begreifen und zu leben? Noch fehlt es vielen in der Branche an klaren Visionen, wie ESG über regulatorische Anforderungen hinaus Mehrwert stiften kann. Innovative Finanzprodukte, die eine echte Wirkung erzielen, sind selten, obwohl das Kundeninteresse gerade in diesem Bereich weiterhin groß ist. Doch es gibt einige Vorreiter, die als Leuchttürme und Inspiration dienen können.

Ein Grund dafür ist die zunehmende Formalisierung von ESG: Ratings, Checklisten, Häkchen-Logik. In der Folge erfüllen Asset Manager Anforderungen, ohne dabei neue Wege zu gehen. ESG droht zum Compliance-Thema zu werden und das sollte nicht Ziel sein. Dabei sind es gerade die Unsicherheiten und Ambivalenzen, die neue Perspektiven ermöglichen: Wie gehen wir mit kontroversen Investments um? Können Waffen nachhaltig sein? Was bedeutet ESG im Kontext von geopolitischer Sicherheit, technologischer Abhängigkeit oder Lieferkettenrisiken?

Wir haben diese Fragen in einem World Café mit Branchenvertretern diskutiert und ein aktuelles Bild aus dem Markt aufgenommen. In den Gesprächen wurde deutlich, dass die Diskussion längst differenzierter ist, als sie oft dargestellt wird. ESG wird nicht verschwinden, aber es wird sich neu erfinden müssen. Der Fokus verschiebt sich weg von reiner Exklusion hin zu aktiver Steuerung; weg von Symbolik hin zu Wirkung; weg von reiner Außenkommunikation hin zu belastbaren Daten, klarer Governance und interner Kompetenz.

Spannend war auch der Austausch zur Kundenwahrnehmung: Während institutionelle Anleger ESG als gesetzt betrachten, stellt sich im Privatkundengeschäft zunehmend die Frage nach Relevanz und Differenzierung. Hat ESG hier bereits seinen Zenit überschritten oder braucht es nur eine bessere, glaubwürdigere Kommunikation und andere Investmentstrategien?

In unserer Studie „ESG im Asset Management – Positiver Impact oder nur noch Risikofaktor?“ beleuchten wir diese Fragen und geben einen Einblick in die Diskussionen, Thesen und Stimmen aus der Praxis. Sie richtet sich an alle, die ESG nicht nur als regulatorisches Korsett, sondern als strategisches Zukunftsthema begreifen oder neu denken wollen. Auf Anfrage stellen wir Ihnen die Studie kostenfrei zur Verfügung.

Vom 29. September bis 2. Oktober sind unsere Kollegen der syracom live vor Ort in Frankfurt, um praxisnahe Einblicke zu teilen und über die Themen zu diskutieren, die die Finanzdienstleistungsbranche bewegen.

Die Sibos – das weltweit führende Event für Finanzdienstleistungen – findet in der Messe Frankfurt unter dem Motto „The next frontiers of global finance“ statt. Die Konferenz ruft Unternehmen dazu auf, Konnektivität, Interoperabilität und Resilienz zu stärken, um sich erfolgreich an die sich wandelnde Landschaft anzupassen.

Als langjähriger Branchenexperte begleitet syracom Banken und Finanzdienstleister seit vielen Jahren dabei, regulatorische Veränderungen zu meistern, den Zahlungsverkehr zu optimieren und zukunftsfähige Infrastrukturen aufzubauen.

Effizienzsteigerung im Zahlungsverkehr: Automatisieren Sie Nachforschungen, verkürzen Sie Bearbeitungszeiten für Interbankengebühren und optimieren Sie die Firmenkundenabrechnung – vollständig ISO-2002-ready und skalierbar. Mehr erfahren

Der Oktober 2025 rückt näher. Erfüllen Sie die verpflichtenden SEPA-Standards, sichern Sie reibungslose Abläufe und implementieren Sie rechtzeitig effiziente VoP-Prüfungen. Mehr erfahren

Die verlängerte SWIFT-CBPR+-Koexistenzphase bis November 2025 zeigt: Viele Banken sind noch nicht vollständig XML-nativ und stehen vor zahlreichen Herausforderungen. syracom unterstützt Sie mit erprobter Projektexpertise auf dem Weg zu vollumfänglichen ISO-nativen Abläufen. Mehr erfahren

Instant Payments und T+1-Abwicklung erhöhen die Anforderungen an das Liquiditätsmanagement. syracom hilft Banken, ihre bestehende Struktur zu analysieren und skalierbare, echtzeitfähige Lösungen zu entwickeln. Mehr erfahren

Die kommende europäische Digitalwährung wird Auswirkungen auf das Liquiditätsmanagement haben und kann Abflüsse von Einlagen beschleunigen. Banken sollten ihre Prozesse anpassen und Stabilität sichern.

Distributed-Ledger-Technologie ermöglicht schnellere Abwicklungen und effiziente Verwahrungslösungen, aber es fehlen Möglichkeiten zur Abwicklung des Cash Legs in Zentralbankgeld. Sprechen Sie mit den syracom-Experten direkt vor Ort über die jüngste Explorationsphase der EZB und deren zweigleisige Strategie für eine Interoperabilität zwischen DLTs und den TARGET-Services.

In Halle 3, Ebene 3.0, finden Sie syracom am Partnerstand mit Quad Solutions, Stand-Nr. DISL04. Vereinbaren Sie gerne im Vorfeld einen Termin mit unseren Kollegen auf dem Messestand!

Deutschland zählt zu den Ländern mit der höchsten Millionärsdichte in Europa und somit auch zu den klaren Spitzenreitern in Bezug auf das Private-Banking-Potential. In den letzten zehn Jahren wuchs das Vermögen im Land mit einer jährlichen durchschnittlichen Wachstumsrate (CAGR) von 3 %1 und der Trend hält an. In den kommenden Jahren wird ein Zuwachs von 14 %2 bei den Millionären erwartet. Der deutsche Markt wird für internationale Private-Banking-Anbieter zunehmend attraktiver. Ob die Liechtensteinische Landesbank3, BNP Paribas4 oder Revolut5 – immer mehr Player drängen in den deutschen Markt.

Für etablierte deutsche Anbieter bedeutet das einen zunehmenden Wettbewerb um vermögende Kunden. Daraus ergibt sich die Notwendigkeit, sich klar zu positionieren, innovativ zu bleiben und neue Zielgruppen strategisch zu erschließen. Doch wie gelingt das in einem Markt, der längst nicht mehr durch klassische Unterscheidungsmerkmale wie Persönlichkeit, Preis oder Treue geprägt ist?

Eine der größten Herausforderungen für deutsche Privatbanken ist die sogenannte „Generationenwende“. Während die heutigen Hauptkunden im Private Banking zur Boomer-Generation zählen und Werte wie Stabilität, Vertraulichkeit und persönliche Betreuung schätzen, hat die nächste Generation andere Werte. Millennials und Gen Z erwarten digitale Angebote, Kostentransparenz, vielfältige, auch nachhaltige Produkte, innovative Investmentmöglichkeiten und echtes Verständnis für ihre individuellen Bedürfnisse.

Der Zeitpunkt, sich darauf einzustellen, ist jetzt. Bis 2030 wird weltweit ein Vermögenstransfer von rund 18 Billionen US-Dollar erwartet. Etwa 3,5 Billionen davon allein in Europa.6 In Deutschland haben bislang nur 39 % der vermögenden Personen einen strukturierten Nachfolgeplan.7 Studien zeigen, dass die Mehrheit der Erben nach dem Vermögensübergang nicht bei den Finanzinstituten ihrer Eltern bleiben. Die Gründe für diesen Wechsel sind neben der Performance auch der Wunsch nach einem breiten Produkt- und Serviceangebot, digitalen Tools, transparenter Kommunikation und dem Zugang zu spezialisierten Beratern für alle Lebenslagen.

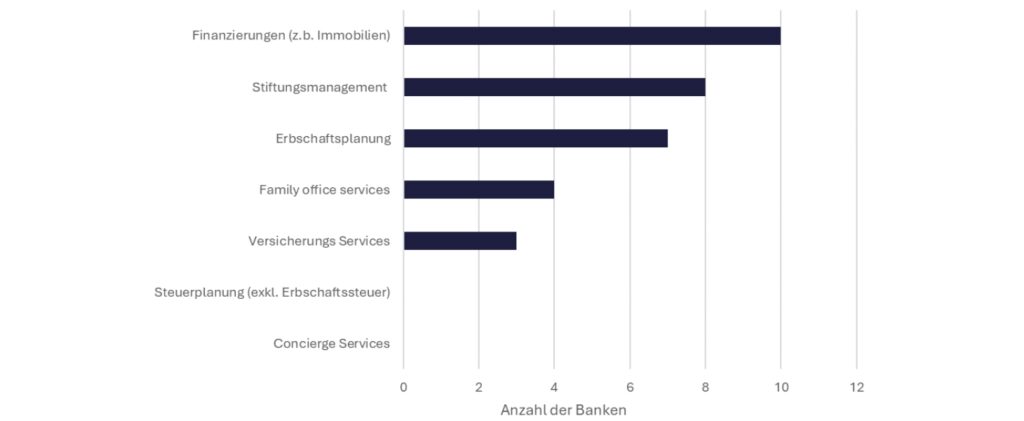

Moderne Private-Banking-Konzepte entwickeln sich über das klassische Modell der Geldanlage hinaus. Ob Steuerplanung, Ruhestandskonzepte, Nachfolgeregelungen oder Immobilienfinanzierungen, insbesondere wohlhabende Einzelpersonen sogenannte High-Net-Worth-Individuals (HNWI), erwarten eine 360°-Beratung mit einem festen Ansprechpartner, eingebettet in ein professionelles Netzwerk.

Dabei geht es nicht darum, alle Leistungen selbst zu erbringen. Viel wichtiger ist es, als zentrale Vertrauensinstanz, Verantwortung zu übernehmen und nicht nur zu vermitteln. Doch bislang bietet nur ein Teil der deutschen Privatbanken ein vollumfängliches Leistungsspektrum über die reine Vermögensanlage hinaus an. Die Ergebnisse unserer Analyse von 14 führenden Privatbanken in Deutschland zeichnet ein heterogenes Bild.8 Bei lediglich fünf der untersuchten Banken lässt sich eine vollumfängliche Betreuung, inklusive Vermögens-, Nachlass- und Stiftungsmanagement erkennen.

Gerade einmal die Hälfte der untersuchten Banken wirbt explizit mit Expertise in Erbschaftsangelegenheiten und auch die Steuerplanung geht bei den meisten Banken nicht über die Erbschaftssteuer hinaus. Ein anderes Bild zeigt sich hingegen bei Finanzierungslösungen. Hier bieten immerhin 71 % der Banken entsprechende Leistungen an, etwa zur Immobilien- oder Unternehmensfinanzierung.

Die Analyse macht deutlich, dass das Leistungsbild deutscher Privatbanken noch weit davon entfernt ist, durchgängig ganzheitlich zu sein. Gerade diese Services sind ein wirksames Mittel zur Kundenbindung und eröffnen neue Vertriebsansätze.

Auch beim Thema Digitalisierung besteht Nachholbedarf, insbesondere im Vergleich zum Ausland. Vergleiche zielen oft auf die USA oder die Schweiz ab. Warum nicht einen anderen Blickwinkel einnehmen und die Türkei als Benchmark für Digitalisierung und Private-Banking-Angebote heranziehen? Banken in den USA und der Türkei haben längst hybride Modelle erfolgreich umgesetzt – beispielsweise durch personalisierte Apps, Echtzeit-Portfolioupdates, interaktive Finanz-Coachings und vollständig digitale Kundenreisen 9. Währenddessen konzentrieren sich viele deutsche Anbieter weiterhin auf App-Modernisierungen und Online-Banking-Funktionalitäten.

Dabei steckt die wahre Chance im Aufbau ganzheitlicher digitaler Customer Journeys. Von der personalisierten Kommunikation via Chat oder Video über interaktive Portfoliotools bis hin zum Einsatz von KI zur Analyse von Zielmärkten und zur smarten Kundeninteraktion. Digitale Exzellenz wird zunehmend zum Unterscheidungsmerkmal, gerade für die nächste Generation. Worauf es ankommt, ist ein intelligenter, hybrider Ansatz. Kunden sollen so viel wie möglich digital selbst erledigen können, aber auch jederzeit auf persönliche Beratung Zugriff haben.

Schlussendlich geht es im Private Banking immer darum, einen besonderen Service für die Kunden zu kreieren, der emotionale Nähe schafft. Ein oft unterschätzter Erfolgsfaktor internationaler Banken sind sogenannte Lifestyle-Concierge-Services. Anbieter wie HSBC10 und die Bank of America11 bieten ihren vermögenden Kunden nicht nur Zugang zu exklusiven Events und Luxusreisen, sondern auch persönliche Alltagsunterstützung bei Restaurantreservierungen oder Logistikthemen. Ein hochwertiger Concierge-Service kann die Zufriedenheit steigern und ein entscheidendes Argument bei der Wahl einer Bank sein. Diese Services vermitteln mehr als nur Bequemlichkeit. Sie schaffen emotionale Nähe und binden Kunden über Investment Performance hinaus.

In Deutschland hingegen bleibt dieses Segment bislang weitestgehend unberührt. Keine der analysierten Privatbanken bietet Concierge-Services an.12 Öfter sind diese Services bei Family Offices oder indirekt über Kreditkartenprogramme anzutreffen. Über Partnerschaften oder eigene Concierge-Teams könnten deutsche Banken stärker im Lebensalltag ihrer Kunden präsent sein und so insbesondere junge, vermögende Kunden emotional binden und begeistern.

Ein Blick in andere Märkte zeigt, dass auch unter anderen Rahmenbedingungen innovative Entwicklungen möglich sind. So bietet der türkische Markt bemerkenswerte Beispiele für eine gelungene Kombination aus traditioneller Kundenbindung und innovativer Weiterentwicklung.

Die dortigen Angebote orientieren sich am internationalen Standard. Persönliche Betreuung durch Relationship Manager, individuelle Vermögensverwaltung, Nachfolgeplanung und exklusive Zusatzservices, oft jedoch stark auf lokale Bedürfnisse zugeschnitten. Besonders die Akbank hat mit einem ganzheitlichen Ansatz überzeugt und wurde international für ihre Ultra-High-Net-Worth-Individual (UHNWI)-Services, Next-Generation-Programme und digitalen Lösungen ausgezeichnet.

Die Digitalisierung prägt das türkische Private Banking insgesamt stark. Garanti BBVA13 beispielsweise setzt Maßstäbe mit dem KI-gestützten Assistenten Ugi und dem maßgeschneiderten My-Banker -Programm.14 Hier verbindet die Bank digitale Effizienz durch nahtlose Übergänge, erweitertes digitales Angebot und bevorzugter persönliche Betreuung mit einer menschlichen Komponente. Mobile Apps ermöglichen es heute, fast überall ein Konto zu eröffnen oder Investmententscheidungen ohne Filialbesuch zu treffen. Banken wie Yapı Kredi15 digitalisieren zudem interne Prozesse, um die Kundenbetreuung schneller und effizienter zu machen.16 Relationship Manager arbeiten mit Tablets, Video-Banking und elektronischer Signatur, was das Tempo und die Flexibilität erhöht und insbesondere aus Auditperspektive ganz neue Möglichkeiten bietet.

Insbesondere auf der Produktseite gibt es neue Impulse. Beispielsweise hat die TEB17 eine eigene Plattform für Start-up-Investments und bietet dort vermögenden Kunden leichten Zugang zu lokalen Venture-Capital-Projekten.18 Türkische Banken zeigen sich im Bereich digitaler Assets besonders fortschrittlich. So ist die Akbank mit der Übernahme der Krypto-Börse Stablex19 aktiv geworden, während Garanti BBVA mit einer eigenen Cold-Wallet-App20 in den Markt eingestiegen ist. Beides sind klare Signale an technikaffine HNWIs, dass Zukunftsthemen wie Krypto und digitale Vermögenswerte aktiv aufgegriffen und gestaltet werden.

Der deutsche Private-Banking-Markt steht vor einem Wendepunkt. Generationenwechsel, technologische Erwartungen und der Wunsch nach emotionaler Nähe fordern neue Antworten.

Wer sich künftig durchsetzen will, braucht mehr als gute Produkte und eine traditionsreiche Marke. Gefragt sind hybride Services, ganzheitliche Beratung, digitale Exzellenz und der Mut, aus internationalen Vorbildern zu lernen.

Wer es schafft, diese Elemente zu einem konsistenten Service-Erlebnis zu verbinden, kann sich nicht nur langfristig differenzieren, sondern auch die Loyalität heutiger und künftiger Generationen gewinnen und erhalten.

Consileon unterstützt Sie mit umfassender Expertise, von der strategischen Planung, über die Auswahl passender Anbieter, bis zur Umsetzung neuer strategischer Ausrichtungen oder neuer Produktimplementierungen. Auch die Erstellung und Durchführung von RfP-Verfahren (Request for Proposal) gehört zu unserem Leistungsangebot.

Zögern Sie nicht, uns für ein erstes Gespräch zu kontaktieren. Wir freuen uns darauf, Ihre Zukunft gemeinsam zu gestalten.

Die Verkürzung des Abwicklungszyklus auf T+1 ist längst keine abstrakte Vision mehr. Mit der Veröffentlichung der „High-Level Roadmap to T+1 Securities Settlement in the EU“ am 30. Juni 2025 hat die europäische Finanzindustrie einen entscheidenden Schritt in Richtung Umsetzung gemacht. Die Roadmap markiert den Übergang von strategischer Zielsetzung zu konkreter Handlungsanleitung und stellt damit einen Meilenstein auf dem Weg zu einem effizienteren, resilienteren und wettbewerbsfähigeren Kapitalmarkt dar.

Ein Abwicklungszyklus von T+1 bedeutet, dass Wertpapiertransaktionen bereits am nächsten Geschäftstag nach dem Handel final abgewickelt werden. Das reduziert Risiken, verbessert die Kapitalbindung und stärkt das Vertrauen in die Marktinfrastruktur. Gleichzeitig verkürzt sich das Zeitfenster für operative Prozesse erheblich, was neue Anforderungen an Technik, Organisation sowie Zusammenarbeit stellt und somit die Optimierung stimuliert.

Die nun veröffentlichte Roadmap liefert erstmals eine detaillierte Anleitung für Marktteilnehmer in der EU und im EWR. Sie enthält:

Dabei wird bewusst kein „One-size-fits-all“-Ansatz verfolgt. Die Empfehlungen sind zwar nicht rechtlich bindend, aber sie folgen dem Prinzip „Adhere or Explain“. Wer abweicht, muss dies transparent begründen und Alternativen aufzeigen, um negative Auswirkungen auf andere Marktteilnehmer zu vermeiden.

Die Roadmap deckt ein breites Spektrum an Themen ab, von der Standardisierung von Settlement-Instruktionen über die Automatisierung von Matching-Prozessen bis hin zur Harmonisierung von Cutoff-Zeiten. Besonders hervorzuheben ist der „Operational Timetable“: ein standardisierter Ablaufplan mit definierten Zeitpunkten für alle kritischen Prozessschritte. Er bildet das Rückgrat für eine europaweite Synchronisierung der Abwicklungsprozesse.

Die Umsetzung von T+1 ist mehr als ein regulatorisches Projekt, sie ist ein Transformationsvorhaben, das tief in die IT, Prozesse und Governance von Finanzinstituten eingreift. Die Roadmap macht deutlich: Alle relevanten operativen und regulatorischen Anpassungen müssen frühzeitig identifiziert und adressiert werden. Dabei gilt es, technologische Entwicklungen wie STP, Echtzeitverarbeitung und Datenqualität gezielt zu nutzen.

Als erfahrene Berater und Partner in der Finanzmarkttransformation begleiten wir unsere Kunden bei der Analyse und Planung und kümmern uns auch um die konkrete Umsetzung. Wir bringen mit:

Wir kennen die regulatorischen Anforderungen im Detail und wissen, wie man komplexe Veränderungen pragmatisch und effizient umsetzt. Ob Impact-Analyse, Prozessdesign, IT-Anpassung oder Testmanagement: Wir machen T+1 für morgen machbar. Heute.

Aktiv verwaltete ETFs haben in den vergangenen Jahren deutlich an Bedeutung gewonnen, insbesondere vor dem Hintergrund steigender Anlegernachfrage nach flexiblen und neuartigen Investmentlösungen, die es ermöglichen, gezielt auf fundamentale Entwicklungen zu reagieren.1 Im Januar 2025 erreichten laut LSEG aktiv verwaltete ETFs allein in den USA Zuflüsse in Rekordhöhe von 43 Milliarden US-Dollar, was basierend auf Zahlen von J.P. Morgan rund 0,3 % des amerikanischen ETF-Vermögens entspricht.2, 3 Auch wenn dies auf den ersten Blick gering erscheint, machten aktive ETFs dennoch laut BlackRock in den letzten 12 Monaten fast 49 % aller neu zugelassenen ETFs weltweit aus.4 In Europa stieg das in aktiv verwalteten ETFs investierte Vermögen innerhalb eines Jahres auf einem niedrigen Niveau signifikant um 16,3 Milliarden Euro auf 49 Milliarden Euro an, was sich in die positiven Zuwachse des gesamten ETF-Markts einreiht.5

Aktiv verwaltete ETFs sind börsengehandelte Fonds, bei denen ein aktives Management-Team auf Basis fundamentaler Analysen, makroökonomischer Entwicklungen, Sentiment-Indikatoren und Marktprognosen aktiv Entscheidungen über die Portfoliozusammensetzung trifft. Ziel ist es, durch eine gezielte Auswahl einzelner Titel, Branchen oder Sektoren sowie taktische Allokationen eine sogenannte Alpha-Rendite zu erzielen – also die Überperformance gegenüber einem festgelegten Vergleichsmaßstab (Benchmark).

Diese Fonds unterscheiden sich wesentlich von passiven ETFs, die lediglich einen Index wie diverse World Indizes, den S&P 500 oder den DAX replizieren, ohne individuelle Eingriffe durch ein Fondsmanagement vorzunehmen. Passive ETFs zielen auf eine möglichst genaue Nachbildung der Indexentwicklung ab (Beta-Investment), wobei das Management rein administrativ erfolgt.

Ein weiterer Unterschied besteht im täglichen Managementaufwand: Während passive ETFs algorithmisch oder durch optimierte Replikation gesteuert werden, benötigen aktiv verwaltete ETFs Portfoliomanager, Research-Teams und häufig auch zusätzliche Risikomanagementsysteme, um schnell auf Marktveränderungen reagieren zu können.

Im Vergleich zu traditionellen Publikums-Fonds (d.h. aktiv verwalteten Investmentfonds wie bspw. Mischfonds oder klassische Aktienfonds) bieten aktive ETFs einige strukturelle Herausstellungsmerkmale:

Handelbarkeit: Aktiv verwaltete Fonds werden in Regelfall einmal täglich gegenüber der Kapitalverwaltungsgesellschaft (KVG) gehandelt. Auch wenn einzelne Kursmakler an Börsen Anteile von „klassischen aktiv verwalteten Fonds“ mit Auf- bzw. Abschlägen anbieten, erfolgt der Schwerpunkt des Handels zwischen Investoren und der KVG. Aktive ETFs werden während der Handelszeiten an der Börse fortlaufend gehandelt.

Liquidität: Durch Market Maker und autorisierte Teilnehmer (APs) können ETF-Anteile zu Börsenhandelszeiten erworben oder verkauft werden, was insbesondere in volatilen Marktphasen von Vorteil sein kann.

Transparenz: einige aktive ETFs veröffentlichen ihre Portfoliobestände in kurzen Abständen oder sogar täglich, während Publikumsfonds häufig eine monatliche oder quartalsweise Veröffentlichung praktizieren.

Kostenstruktur: Aktiv verwaltete ETFs weisen typischerweise niedrigere Verwaltungsgebühren auf als traditionelle aktive Fonds, da sie durch den Direktvertrieb ohne zwischengeschaltete Anlageberater keine Ein- bzw. Ausstiegskosten oder Erfolgsgebühren beinhalten.

Ein Grenzfall sind sogenannte „semi-transparente“ oder „nicht-daily disclosed“ aktive ETFs, die vor allem in den USA verbreitet sind. Diese Fonds geben ihre Portfolios nicht täglich bekannt, um Front-Running zu vermeiden, bieten aber dennoch Intraday-Handel und alle anderen ETF-typischen Vorteile.

Mit der Zunahme thematischer Strategien – z. B. im Bereich Nachhaltigkeit (ESG), Digitalisierung oder Biotechnologie – steigt die Attraktivität aktiver ETFs als flexible Bausteine im Portfolio – sowohl für institutionelle als auch für private Investoren.

Ein zusätzlicher Aspekt ist die regulatorische Abgrenzung: Während klassische Fonds in der Regel einmal täglich bewertet und gehandelt werden, verfügen ETFs über eine permanente Preisstellung während der Börsenzeiten – unterstützt durch Market Maker und autorisierte Teilnehmer.

Die Anlageentscheidungen aktiv verwalteter ETFs basieren auf detaillierten Unternehmensanalysen, volkswirtschaftlichen Daten sowie aktuellen Markttrends. Fondsmanager nutzen ihre Expertise, um gezielt Wertpapiere auszuwählen und Portfolioanpassungen vorzunehmen. Ziel ist es, durch dynamische und zeitnahe Entscheidungen eine bessere Performance als der Markt zu erzielen.

Wie bereits zu Anfang beschrieben, stehen hier aktive ETFs mit einem besonderen Themenschwerpunkt. Durch diese lässt sich die Vielzahl der zu analysierenden Unternehmen reduzieren, sodass branchenspezifische Themen in den Fokus der Anlagestrategie rücken und der nötigen Analyseaufwand dem eines aktiven Produktes gerecht wird.

Ein zentrales Unterscheidungsmerkmal aktiv verwalteter ETFs gegenüber anderen aktiv verwalteten Produkten besteht in ihrer Börsennotierung. Dies ermöglicht eine kontinuierliche Preisbildung auf Basis von Angebot und Nachfrage – ein wesentliches Unterscheidungsmerkmal gegenüber klassischen Investmentfonds, die nur einmal täglich zum Nettoinventarwert (NAV) bewertet und gehandelt werden können.

Aktive ETFs sind während der Börsenzeiten fortlaufend handelbar, sodass Anleger flexibel auf Marktbewegungen oder Nachrichten reagieren können. Besonders in Krisenzeiten zeigte sich ihre Stärke: Während manche aktiv verwalteten Fonds Rücknahmebeschränkungen einführten, blieben aktive ETFs regulär handelbar. Ihre Liquidität basiert nicht nur auf dem Handelsvolumen, sondern auch auf der Liquidität der zugrunde liegenden Werte. Zusätzlich sorgen autorisierte Teilnehmer und Market Maker durch An- und Verkaufskurse sowie Creation- und Redemption-Prozesse für stabile Preise und einen funktionierenden Handel.

Aktiv verwaltete ETFs befinden sich in einer Wachstumsphase, eingeordnet in einen gesamt wachsenden Markt an ETFs. In den letzten Jahren wurde dieser Trend maßgeblich durch mehrerer struktureller Veränderungen befeuert:

Thematische Strategien im Fokus: Immer mehr Anleger wünschen sich Produkte, die auf spezifische Themen oder Megatrends setzen. Aktive ETFs bieten die Möglichkeit, in Trendthemen zu investieren, wobei das aktive Management darauf abzielt, die typischerweise erhöhte Volatilität solcher Märkte zu reduzieren.

Technologische Unterstützung durch Datenanalyse: Die Integration von Künstlicher Intelligenz, Natural Language Processing und automatisierten Data-Analytics-Tools in die Fondsverwaltung erlaubt es Managern, dynamisch zu reagieren und dabei von Kostenvorteilen zu profitieren.

Marktdynamik: Laut LSEG ist das investierte Anlagevolumen in aktive ETFs im Jahr 2024 gestiegen. Dies gilt es jedoch ins Verhältnis zu setzen. Zwar verzeichnete der europäische Markt für aktive ETFs ohne Benchmark-Bindung global Nettozuflüsse von 2.3 Mrd. Euro. Semi-aktive ETFs (aktive ETFs mit Benchmark-Bindung) verzeichneten im selben Zeitraum jedoch Nettozuflüsse von 16.3. Mrd. Euro.6 Sie liegen damit weit abgeschlagen hinter den passiven ETFs, mit Nettozuflüssen in Höhe von 224,9 Mrd. Euro im Jahr 2024. Aktive ETFs im Spannungsfeld etablierter Geschäftsmodelle

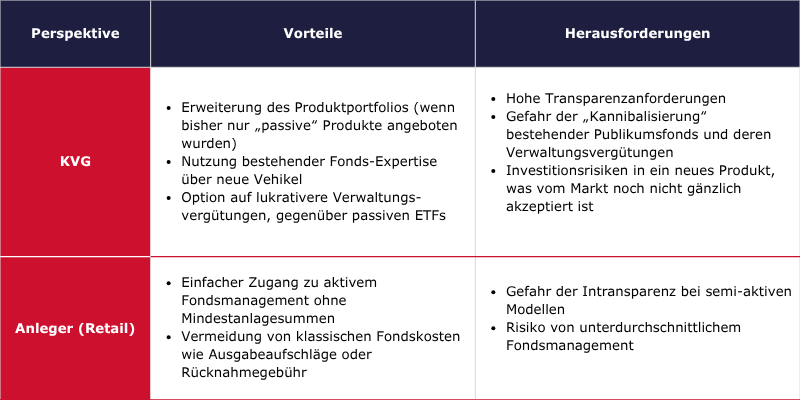

Die Einführung aktiv verwalteter ETFs können einen strategischen Wendepunkt für Kapitalverwaltungsgesellschaften markieren. Während sich der ETF-Markt über zwei Jahrzehnte hinweg primär durch passives Indextracking definierte, erlangen aktive- oder Semi-Aktive ETFs zunehmend Bedeutung – insbesondere solche, die das aktive Know-how klassischer Fondsmanager mit der Effizienz börsengehandelter Strukturen verbinden. Dabei gilt es, Herausforderungen und Vorteile aus Kunden- und KVG-Sicht zu beleuchten:

Im Zuge des wachsenden Interesses an aktiven ETFs bleibt Kritik nicht aus. Branchenbeobachter sowie institutionelle Investoren stellen zunehmend die Frage, ob es sich bei vielen der angebotenen ETFs tatsächlich um innovative Produkte handelt oder schlicht um eine Umverpackung bestehender Strategien – angepasst an die ETF-Infrastruktur.

Die Portfoliokonstruktion, Auswahlprozesse und Zielvorgaben bleiben häufig identisch – einzig die Verpackung sei anders: ein liquideres, börsengehandeltes Format, das mit den operativen Vorteilen eines ETFs ausgestattet ist, so die Kritik. Besonders deutlich wird dies, wenn ein ETF eine Tranche bildet, also eine börsengehandelte Anteilsklasse eines traditionellen Fonds. Seit dem Auslaufen des Vanguard-Patents im Mai 2023 und der Regulierungsfreigabe in Irland und Luxemburg mehren sich solche Hybridlösungen in Europa. Auch die Konvertierung klassischer Fonds zu ETFs häufen sich; so gab es laut J.P. Morgan 57 solcher Fälle im Jahr 2024 in den Vereinigten Staaten.7

Ein zentrales Argument für ETFs ist die tägliche Veröffentlichung der Portfoliobestände. Für viele aktive Strategien, vor allem mit taktischer Ausrichtung, ist diese Transparenz jedoch ein zweischneidiges Schwert. Denn wo kurzfristige Opportunitäten genutzt oder diskrete Umschichtungen vorgenommen werden sollen, kann hohe Transparenz den Investmentprozess stören – und dem Portfoliomanager die eigene Strategie offenlegen. Dies führt dazu, dass einige aktive ETFs bewusst auf ein semi-transparentes oder benchmarknahes Management setzen, was wiederum die Frage nach dem tatsächlichen Mehrwert aufwirft.

Ein weiteres Spannungsfeld ergibt sich aus der Intraday-Liquidität des ETF-Formats. Für langfristig ausgerichtete Anlagestrategien – etwa bei Pensionskassen oder Versicherungen – ist die tägliche Handelbarkeit weder erforderlich noch zwingend vorteilhaft. Kritiker bemängeln, dass dies den Fokus der Anleger in Richtung kurzfristiger Kursbewegungen lenkt und damit einem strategischen Investmentansatz zuwiderläuft. Allerdings lässt sich dagegenhalten, dass die tägliche Offenlegung langfristig-orientierter Institutionen durchaus vor negativen Konsequenzen bewahren kann. Der täglichen Arbitrage zwischen Market Makern und Emittenten ist essenziell, um die Entkopplung des ETF-Marktwerts und des NAV des unterliegenden Portfolios zu verhindern und verhindert demnach auch böse Überraschungen hinsichtlich Divestment-Strategien der Anleger.

Die UCITS-Regulierung verlangt von Fonds eine angemessene Transparenz der Portfoliobestände – meist durch periodische Veröffentlichung. Während eine tägliche vollständige Offenlegung nicht zwingend vorgeschrieben ist, müssen Emittenten dennoch sicherstellen, dass die Preisbildung am Sekundärmarkt verlässlich funktioniert. Einige aktive UCITS-ETFs nutzen daher modellbasierte Proxy-Portfolios oder zeitlich verzögerte Veröffentlichungen, um die Balance zwischen Transparenz und Schutz vor Front Running zu wahren. Voraussetzung ist, dass diese Instrumente die Transparenzpflichten nicht unterlaufen und Anleger nicht in ihrer Fähigkeit zur Bewertung des Fonds beeinträchtigt werden.

Aktiv verwaltete Fonds stehen unter Druck – bedingt durch hohe Kosten, häufige Underperformance gegenüber der gewählten Benchmark, mehr Regulierung und zunehmende Vergleichbarkeit über digitale Plattformen. Gleichzeitig steigt das Kostenbewusstsein der Anleger, was den Trend zu passiven Produkten wie ETFs verstärkt.

Investoren wünschen dennoch weiterhin individuelle Strategien, und aktives Risikomanagement – besonders in unsicheren Märkten.

Dieser Wandel ist eine Chance: Wer aktiv verwaltete Produkte mit klarem Mehrwert, Transparenz und thematischer Fokussierung (z. B. ESG, Megatrends) bietet, kann sich im Wettbewerb behaupten. Hier ist jedoch nicht die Konkurrenz der passiven ETFs, die seit Jahren den Markt dominieren, außer Acht zu lassen.

KVGen stehen jedoch vor Herausforderung, ihr Kerngeschäft für die Zukunft einzuschätzen. So stellt ein mögliches Kannibalisieren des Kerngeschäfts und der Verwaltungsvergütungen von aktiven Investmentfonds ein hohes finanzielles Risiko dar.

Marktteilnehmer , die sich aktuell im Kerngeschäft nur auf das passive Anlagegeschäft fokussieren, können durch aktive ETFs nicht nur eine neue Zielgruppe und einen neuen Zielmarkt erreichen, sondern ebenfalls von höheren Verwaltungsvergütungen profitieren. Dies erfordert jedoch eine umfangreiche Anpassung des Target Operating Models sowie eine Optimierung der Vertriebskanäle.

Consileon unterstützt Sie dabei, Ihr Geschäftsmodell ausgehend von Ihrer bisherigen Geschäftsentwicklung zielgerichtet sowie fokussiert zu analysieren und pragmatisch im regulatorischen Rahmen Ihre Organisation, Produktangebot und den Vertrieb zukunftsfähig auszurichten.

Digital Assets sind kein neuer Trend, doch gerade in den letzten Jahren nimmt die Entwicklung des Marktes durch die fortschreitende Digitalisierung in der Finanzbranche und das größere Vertrauen in digitalisierte Vermögenswerte rasant Fahrt auf. Der Markt für Digital Assets steht vor einer beeindruckenden Wachstumsphase. Bereits heute wird mit digitalen Vermögenswerten ein Umsatz von über 46,3 Milliarden USD erwirtschaftet. Dies macht deutlich, dass Finanzinstitute den Trend hin zu Digital Assets ernst nehmen müssen.

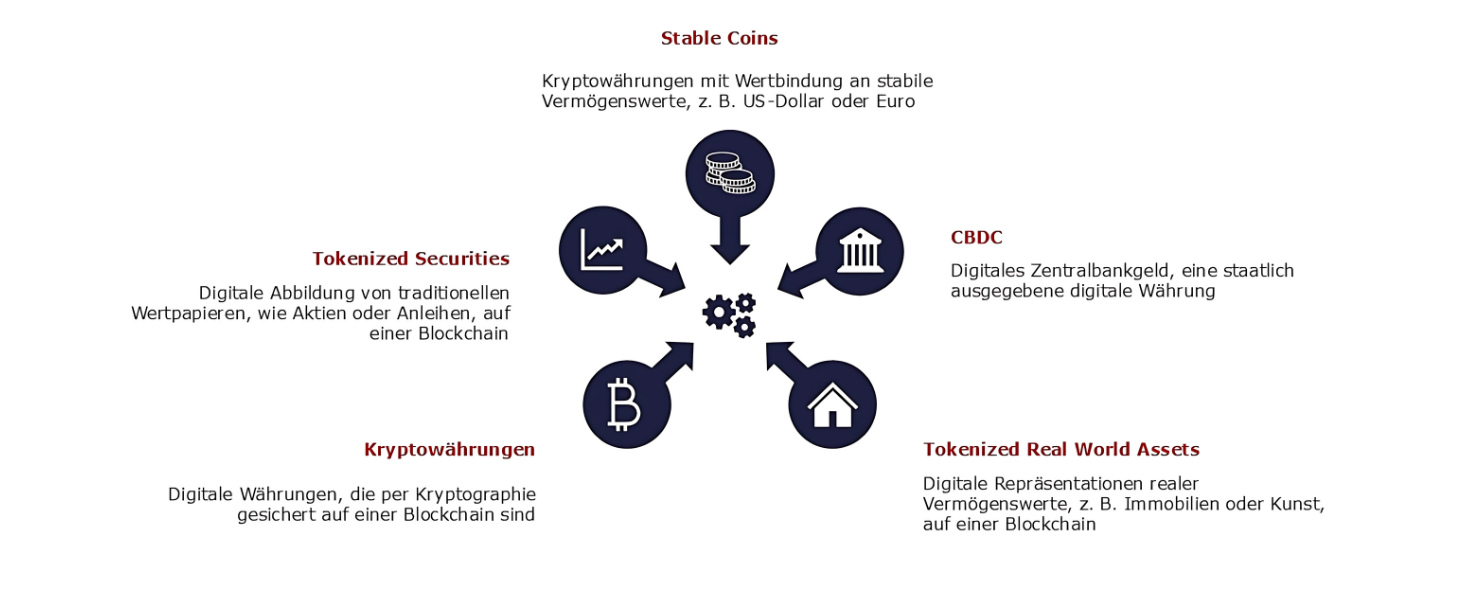

Wie im unterstehenden Schaubild dargestellt, gehören zu den digitalen Vermögenswerten neben Kryptowährungen auch tokenisierte Real World Assets, tokenisierte Wertpapiere, die klassische Finanzinstrumente in digitaler Form abbilden, sowie Stablecoins, die durch Währungen wie den Euro, den Dollar oder Vermögenswerte gedeckt sind. Digitale Zentralbankwährungen wie E-Yuan oder eNaira, welche von Zentralbanken emittiert werden und eine digitale Form von gesetzlichen Zahlungsmitteln darstellen, sind ebenfalls Digital Assets.

Um das vorhandene Potenzial auszuschöpfen, müssen Finanzinstitute heute beginnen, die notwendige Infrastruktur aufzubauen. Ein anschauliches Beispiel liefert hierbei die Commerzbank, welche in Kooperation mit der Deutschen Börse ihren Kunden sicheren Zugang zu Crypto-Assets ermöglicht. Die Commerzbank stellt hierbei die Verwahrungslösung, während die Deutsche Börse den Handel mit den digitalen Vermögenswerten abwickelt. Mit der Kooperation positionieren sich die Commerzbank und die Deutsche Börse als Vorreiter in Sachen Digital Assets Serviceanbieter.

Ein weiteres Beispiel für eine innovative Lösung im Bereich digitaler Vermögenswerte liefert die dwpbank mit ihrer Plattform wpNex. Die Plattform ermöglicht Banken und Sparkassen, den Handel mit Kryptowährungen über bestehende Kontoinfrastrukturen anzubieten, ohne dass zusätzliche Prozesse oder Systeme erforderlich sind. Während die dwpbank die Verwahrung der digitalen Assets übernimmt, sorgt die Zusammenarbeit mit Partnern wie tradias und Tangany für einen reibungslosen und regulatorisch konformen Ablauf.

Das Zeitfenster, um sich als einer der Early Player am Markt zu positionieren, schließt sich schnell. Der Übergang in diese digitale Welt stellt die Finanzbranche jedoch vor große regulatorische und technologische Herausforderungen:

Eine solide Infrastruktur für Digital Assets bildet das Fundament für eine reibungslose und sichere Handhabung digitaler Vermögenswerte. Sie umfasst Systeme und Technologien, die es ermöglichen, Vermögenswerte zu tokenisieren, zu handeln und zu verwahren. Die Tokenisierung bezieht sich hierbei auf den Prozess, bisher traditionell gehandelte Vermögenswerte in digitale Token umzuwandeln. Diese Token werden beispielsweise auf Blockchain-Netzwerken gespeichert und gehandelt. Für einen reibungslosen Transfer im Handel werden in der Regel Wallet-Systeme benötigt, die sichere und effiziente Transaktionen ermöglichen.

Für Finanzinstitute bieten Digital Assets nicht nur neue Anlagemöglichkeiten, sondern eröffnen ein bedeutendes Potenzial zur Erweiterung ihres Serviceportfolios.

Die sichere Verwahrung digitaler Vermögenswerte, auch bekannt als „Custody Service“, bildet das Rückgrat jeder Digital Assets Infrastructure. Hier können Finanzinstitute als vertrauenswürdiger Partner agieren und Kunden einen strukturierten Zugang zu Digital Assets bieten, indem sie eine zuverlässige und konforme Aufbewahrung der Token ermöglichen. Diese Verwahrungslösungen zeichnen sich durch hohe Sicherheitsstandards aus, die sowohl regulatorische Anforderungen erfüllen als auch das Vertrauen der Kunden stärken. Für Anleger, die in digitale Vermögenswerte investieren wollen, aber die technische oder sicherheitstechnische Herausforderungen vermeiden möchten, bieten Finanzinstituten eine attraktive Lösung. Im Unterschied zur traditionellen Verwahrung erfordert die sichere Verwahrung digitaler Vermögenswerte eine spezielle technologische Infrastruktur. Je nach Art des digitalen Vermögenswerts kann diese dezentral (z. B. bei Kryptowährungen) oder zentral (z. B. bei tokenisierten Wertpapieren oder Stablecoins) organisiert sein. In beiden Fällen sind erweiterte Sicherheits- und Schlüsselmanagementlösungen notwendig.

Ein weiterer bedeutender Servicebereich ist die Abwicklung und der Handel von digitalen Vermögenswerten. Ein Finanzinstitut, welches diesen Service anbietet, kann Kunden nahtlose Handelsmöglichkeiten auf Plattformen bieten, die häufig auf Distributed-Ledger-Technologien basieren. Solche Plattformen sind besonders bei tokenisierten Assets vorteilhaft, da sie schnelle und transparente Transaktionen ermöglichen. Während traditionelle Börsen bereits hocheffizient arbeiten, bieten digitale Plattformen durch kürzere Abwicklungszeiten und geringere Intermediationskosten eine ergänzende Lösung für spezifische Anwendungsfälle im Digital Assets-Markt.

Mit der Markets in Crypto Assets Regulation (MiCAR) schafft die EU ab Juni 2024 verbindliche Regeln für Kryptowerte, wie Asset Referenced Tokens und E-Geld-Tokens. Seit Dezember 2024 benötigen Finanzinstitute, die Kryptowerte-Dienstleistungen anbieten möchten, eine spezielle Zulassung als Crypto Asset Service Provider (CASP). Dieser Prozess ist jedoch komplex und erfordert erhebliche Anpassungen für Finanzinstitute. In Deutschland ist die BaFin für das Zulassungsverfahren zuständig, während die Europäische Zentralbank in ihrer Aufsichtsfunktion ebenfalls eine bedeutende Rolle spielt, insbesondere bei grenzüberschreitenden Aktivitäten.

MiCAR verschärft die regulatorischen Anforderungen für Finanzinstitute erheblich. Unternehmen müssen strenge Transparenz- und Sicherheitsstandards einhalten, um Marktmissbrauch zu verhindern und Anleger zu schützen. Dazu gehören umfassende Melde- und Dokumentationspflichten wie auch die Einrichtung robuster Risikomanagement- und Kontrollsysteme. Für bereits lizenzierte Institute sind Erleichterungen vorgesehen, jedoch bleibt die Umsetzung der MiCAR-Regeln komplex und ressourcenintensiv. Eine frühzeitige Vorbereitung ist daher essenziell, um regulatorische Hürden effizient zu bewältigen.

Eine technologische Hürde stellt die sichere Verwahrung von digitalen Assets dar. Finanzinstitute stehen hier vor einer Reihe wichtiger Entscheidungen. Sie können zum einen ihre Custody-Lösungen weitestgehend an externe Dienstleister auslagern oder intern eigene Lösungen aufbauen. Interne Lösungen sind hierbei mit hohem technischem Aufwand verbunden, ermöglichen dafür die e2e-Kontrolle über den Verwahrungsprozess. Bei solchen internen Lösungen muss des Weiteren geklärt werden, ob auf Hot- oder Cold Storage Lösungen gebaut werden soll.

Zusätzlich müssen sich Finanzinstitute mit den technologischen Hürden bei der Abwicklung des Handels mit Digital Assets auseinandersetzen. Als Anbieter für Digital Assets Serviceleistungen muss die Frage geklärt werden, ob eine eigne Handelsplattform aufgebaut wird oder eine externe Plattform integriert werden muss. Eine eigene Plattform bietet dabei den großen Vorteil, dass man als Anbieter selbst den kompletten end-to-end-Prozess steuern und anpassen kann. Gleichzeitig bedeutet der Aufbau einer solchen Handelsplattform auch immense Investitionskosten in die IT-Sicherheit, API-Schnittstellen und regulatorische Compliance.

Für Finanzinstitute, die in den Digital Assets Markt einsteigen wollen, ist die rechtzeitige Umsetzung der MiCAR-Vorgaben eine zentrale Voraussetzung für einen zukunftssicheren und rechtssicheren Markteintritt.

Die Etablierung einer leistungsfähigen Digital Assets Infrastructure bietet Finanzinstituten eine einzigartige Chance, sich in einem aufstrebenden Markt frühzeitig zu positionieren und langfristig Wettbewerbsvorteile zu sichern. Indem Finanzinstitute spezielle Serviceleistungen für die sichere Verwahrung und den Handel digitaler Vermögenswerte bereitstellen, schaffen sie ein starkes Fundament für neue, zukunftsweisende Produktangebote. Diese Kerninfrastruktur ermöglicht nicht nur den einfachen Zugang zu digitalen Anlageklassen, sondern auch die Entwicklung maßgeschneiderter, tokenisierter Produkte, die traditionellen Anlageformen überlegen sind und neue Kundensegmente ansprechen.

Consileon unterstützt Sie mit umfassender Expertise und sorgt dafür, dass Ihr Institut optimal für die Herausforderungen und Chancen des digitalen Wandels aufgestellt ist.

Consileon begleitet Finanzinstitute beim Aufbau einer Digital Assets Infrastructure durch den gesamten Prozess – von der strategischen Planung über die Entwicklung einer individuellen Digitalisierungsstrategie bis hin zur „Make or Buy“ Entscheidung. Auch die Erstellung und Durchführung von RfP-Verfahren (Request for Proposal) gehört zu unserem Leistungsangebot.

Im März 2024 veröffentlichte die europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) wegweisende Ankündigungen zur Überarbeitung der Finanzmarktverordnung MiFIR sowie der Finanzmarktrichtlinie MiFID. Diese Änderungen der EU-Vorschriften für den Wertpapierhandel sollen die Transparenz gegenüber Anlegern erhöhen und die globale Wettbewerbsfähigkeit der EU-Kapitalmärkte stärken. Für Finanzinstitute stellt dies nicht nur eine regulatorische, sondern auch eine technologische Herausforderung dar, die Anpassungen in Prozessen, Datenstrukturen und IT-Systemen erfordert.

Die neuen Regelungen von MiFID II / MiFIR sind bereits am 28. März 2024 in Kraft getreten, wobei die Umsetzung im nationalen Recht bis spätestens 29. September 2025 erfolgen muss.

Eine der bedeutendsten Änderungen ist die Einführung eines Consolidated Tape Providers. Dieses zentrale System erfasst und veröffentlicht Handelsdaten und Aktien in Echtzeit. Durch die Bereitstellung von Preis- und Volumendaten wird die Markttransparenz erhöht, die Fragmentierung der Handelsdaten reduziert und der Zugang zu Marktdaten für alle Marktteilnehmer verbessert. Finanzinstitute müssen sich daher auf Anpassungen bei der Datenbeschaffung und Integration der CTP-Daten vorbereiten.

Folgende Änderungen gibt es in Bezug auf Transparenzanforderungen für den Vor- und Nachhandel:

Die Struktur der Handelsplätze wird angepasst: Der Status der systematischen Internalisierer (SI) ist nun ausschließlich für Eigenkapitalinstrumente verpflichtend, während für Nicht-Eigenkapitalinstrumente ein freiwilliger Opt-in möglich ist. Darüber hinaus werden die bisherigen quantitativen Kriterien zur Bestimmung des SI-Status durch qualitative Kriterien ersetzt, um den administrativen Aufwand für Investmentfirmen zu reduzieren.

Die regulatorischen Anforderungen erfahren weitreichende Veränderungen, die neue Compliance- und Reporting-Verpflichtungen mit sich bringen:

Ein weiterer zentraler Punkt ist das Verbot von Payment for Order Flow (PFOF) für Retail- und Opt-up professionelle Kunden. Firmen wird es dadurch verboten, Zahlungen für die Weiterleitung von Aufträgen an bestimmte Handelsplätze zu erhalten. Nationale Befreiungen von diesem Verbot dürfen bis höchstens 30. Juni 2026 laufen.

Die von der ESMA vorgestellten Anpassungen bringen weitreichende Veränderungen für Finanzinstitute mit sich. Die neuen Transparenz- und Berichterstattungspflichten erfordern signifikante Investitionen in Technologie und Datenmanagement. Finanzinstitute müssen ihre internen Prozesse und Systeme optimieren, um den neuen Anforderungen gerecht zu werden und die damit verbundenen regulatorischen Risiken zu minimieren. Diese Veränderungen bieten gleichzeitig die Chance, betriebliche Effizienz zu steigern und mehr Transparenz zu schaffen.

Hierbei unterstützt Sie unser Financial Services Team: Seit 2018 begleitet Consileon Banken bei der Implementierung von MiFID II und verfügt darüber hinaus über umfangreiche Projekterfahrung in verwandten regulatorischen Bereichen. Darunter Projekte im Zusammenhang mit der Central Securities Depositories Regulation (CSDR) und dem Gesetz über elektronische Wertpapiere (eWpG) begleitet.

Dieser ganzheitliche Ansatz ermöglicht es Finanzinstituten, schnell auf komplexe regulatorische Änderungen zu reagieren.

Mit dem Regulatorik Radar bieten wir Finanzinstituten eine innovative Lösung, um den neuen regulatorischen Anforderungen effektiv zu begegnen. Unsere Technologie automatisiert wichtige Compliance-Prozesse und identifiziert frühzeitig potenzielle Lücken. Dabei profitieren unsere Kunden von maßgeschneiderten Handlungsempfehlungen, die eine schnelle und effiziente Umsetzung sicherstellen. Insbesondere bei der Prüfung und Abgleich gegen die internen Verfahren und Vorgaben kann eine KI erhebliche Kosten ersparen und gleichzeitig Risiken reduzieren. Das KI-gestützte Regulatorik Radar setzen wir gezielt in unseren regulatorischen Projekten ein, um für Sie den größten Mehrwert zu erzielen.