Vom 29. September bis 2. Oktober sind unsere Kollegen der syracom live vor Ort in Frankfurt, um praxisnahe Einblicke zu teilen und über die Themen zu diskutieren, die die Finanzdienstleistungsbranche bewegen.

Die Sibos – das weltweit führende Event für Finanzdienstleistungen – findet in der Messe Frankfurt unter dem Motto „The next frontiers of global finance“ statt. Die Konferenz ruft Unternehmen dazu auf, Konnektivität, Interoperabilität und Resilienz zu stärken, um sich erfolgreich an die sich wandelnde Landschaft anzupassen.

Als langjähriger Branchenexperte begleitet syracom Banken und Finanzdienstleister seit vielen Jahren dabei, regulatorische Veränderungen zu meistern, den Zahlungsverkehr zu optimieren und zukunftsfähige Infrastrukturen aufzubauen.

Effizienzsteigerung im Zahlungsverkehr: Automatisieren Sie Nachforschungen, verkürzen Sie Bearbeitungszeiten für Interbankengebühren und optimieren Sie die Firmenkundenabrechnung – vollständig ISO-2002-ready und skalierbar. Mehr erfahren

Der Oktober 2025 rückt näher. Erfüllen Sie die verpflichtenden SEPA-Standards, sichern Sie reibungslose Abläufe und implementieren Sie rechtzeitig effiziente VoP-Prüfungen. Mehr erfahren

Die verlängerte SWIFT-CBPR+-Koexistenzphase bis November 2025 zeigt: Viele Banken sind noch nicht vollständig XML-nativ und stehen vor zahlreichen Herausforderungen. syracom unterstützt Sie mit erprobter Projektexpertise auf dem Weg zu vollumfänglichen ISO-nativen Abläufen. Mehr erfahren

Instant Payments und T+1-Abwicklung erhöhen die Anforderungen an das Liquiditätsmanagement. syracom hilft Banken, ihre bestehende Struktur zu analysieren und skalierbare, echtzeitfähige Lösungen zu entwickeln. Mehr erfahren

Die kommende europäische Digitalwährung wird Auswirkungen auf das Liquiditätsmanagement haben und kann Abflüsse von Einlagen beschleunigen. Banken sollten ihre Prozesse anpassen und Stabilität sichern.

Distributed-Ledger-Technologie ermöglicht schnellere Abwicklungen und effiziente Verwahrungslösungen, aber es fehlen Möglichkeiten zur Abwicklung des Cash Legs in Zentralbankgeld. Sprechen Sie mit den syracom-Experten direkt vor Ort über die jüngste Explorationsphase der EZB und deren zweigleisige Strategie für eine Interoperabilität zwischen DLTs und den TARGET-Services.

In Halle 3, Ebene 3.0, finden Sie syracom am Partnerstand mit Quad Solutions, Stand-Nr. DISL04. Vereinbaren Sie gerne im Vorfeld einen Termin mit unseren Kollegen auf dem Messestand!

Regulatorische Anforderungen wie DORA, CSRD, das Lieferkettengesetz oder der EU AI Act werden immer komplexer. Unternehmen stehen vor der Herausforderung, Dokumentationspflichten effizient zu bewältigen und Compliance-Risiken frühzeitig zu erkennen.

Genau hier setzt generative KI an: Sie automatisiert repetitive Aufgaben, erleichtert Analysen und steigert die Effizienz von Compliance-Prozessen.

Trotz aller Vorteile gilt: KI kann Fehler machen. Unternehmen müssen sicherstellen, dass menschliche Kontrolle integraler Bestandteil des Compliance-Prozesses bleibt. Der Human-in-the-loop-Ansatz sorgt für maximale Zuverlässigkeit.

Mit dem Regulatorik Radar von Consileon und der Expertise unseres Partners Lighthouz AI unterstützen wir Compliance-Officer dabei, effiziente und verlässliche Prozesse umzusetzen.

Im Kampf gegen Geldwäsche und Terrorismusfinanzierung attestiert die BaFin der deutschen Finanzwirtschaft bei allem Fortschritt nach wie vor auch Defizite und Versäumnisse.1 Mit der rasanten Digitalisierung und der zunehmenden Verbreitung von Kryptowährungen und dezentral verwalteten Finanzprodukten (DeFi)2 eröffnen sich neue, grenzüberschreitende und oft anonyme Wege für illegale Finanzströme. Dieser rasant expandierende Trend erschwert Instituten und Aufsichtsbehörden die Eindämmung der Geldwäsche und der Terrorismusfinanzierung.

Auch in Deutschland sehen sich Finanzakteure mit immer komplexeren Anforderungen an Anti-Geldwäsche-Maßnahmen (anti-money laundering, AML) konfrontiert. Fälle wie der Danske-Bank-Skandal3 verdeutlichen, wie wichtig transparente Richtlinien für robuste Datensicherheit sowie leistungsstarke IT-Systeme im Bereich der Geldwäscheprävention sind, um verdächtige Transaktionen frühzeitig zu erkennen und effektiv zu bekämpfen. Die Herausforderung für viele Unternehmen besteht darin, diese Maßnahmen kontinuierlich an die dynamischen Bedrohungsszenarien und dem technologischen Fortschritt anzupassen. Somit stellt sich die Frage, wie AML-Strategien unternehmensintern effizient gestaltet und wie technische Innovationen dazu beitragen können, Finanzsysteme vor kriminellem Missbrauch zu schützen.

In Deutschland gelten für Finanzakteure zum einen EU-weite regulatorische Vorgaben wie die fünfte und sechste Geldwäscherichtlinie4, Markets in Crypto-Assets-Verordnung (MiCA)5 oder die Datenschutz-Grundverordnung (DSGVO)6, zum anderen ergänzende inländische Vorschriften wie das Geldwäschegesetz (GwG) oder das Gesetz zur Einführung elektronischer Wertpapiere (eWpG). Diese Regelwerke geben den Handlungsrahmen der Institute etwa bei der Kundenprüfung (customer cue ciligence, CDD) oder der Meldung verdächtiger Aktivitäten vor und stellen sicher, dass digitale Finanztechnologien im Einklang mit höchsten Sicherheits- und Datenschutzstandards genutzt werden.

Aufgrund der zunehmenden Bedrohung durch Finanzkriminalität hat der EU-Gesetzgeber mit der Gründung der Anti-Geldwäschebehörde Authority for Anti-Money-Laundering and Countering the Financing of Terrorism (AMLA) reagiert. Sitz der Behörde ist Frankfurt am Main, ab Juli 2025 soll sie sich ihren Kernaufgaben widmen:7 EU-weit einheitliche Umsetzung der AML-Vorschriften sowie direkte Aufsicht über riskante Finanzunternehmen.8 Ergänzend dazu tritt 2027 die EU-AML-Verordnung (AML-VO) in Kraft, die nationale Gesetze wie das GwG teilweise ersetzt und den Adressatenkreis erweitert.

Trotz der Einrichtung der AMLA wird in Deutschland die BaFin in der Geldwäscheprävention weiterhin eine Hauptrolle spielen. Sie prüft regelmäßig die Einhaltung der regulatorischen Vorgaben und ordnet bei Mängeln Sonderprüfungen an. Im Fokus stehen dabei die internen Sicherheitsmechanismen und die Compliance-Kultur der beaufsichtigten Institute, insbesondere die Aufgaben und Befugnisse der Geldwäschebeauftragten, um sicherzustellen, dass Überwachungssysteme auf spezifische Risiken abgestimmt sind9.

Mit der sorgsamen Einhaltung der AML-Vorschriften gewinnen Unternehmen nicht nur Rechtssicherheit, vermeiden Reputationsschäden und Sanktionen, sondern stärken auch das Vertrauen ihrer Kunden und Geschäftspartnern. Um von diesen Vorteilen zu profitieren sind jedoch zunächst erhebliche Herausforderungen zu bewältigen.

Manche Geschäftsmodelle und digitale Finanzinnovationen sind für Geldwäsche oder Terrorismusfinanzierung anfälliger als andere.10 Die Umsetzung der individuell geforderten Standards ist aufgrund der Komplexität internationaler und nationaler Vorschriften enorm kapitalintensiv. Speziell die Integration innovativer Technologien in bestehende Legacy IT-Systeme ist gleichermaßen risikoreich und erfordert ein effizientes Zusammenspiel zwischen Experten und Technik. Der Umsetzungsaufwand endet jedoch nicht mit der Implementierung, da sich die Methoden zur kriminellen Geldwäsche stetig weiterentwickeln. Zudem zieht die Prüfung verdächtiger Transaktionen und die Reaktion auf falsch-positive Befunde viel Handarbeit durch geschultes Personal nach sich, was den manuellen Prüfaufwand erhöht.

Um diesen Herausforderungen gerecht zu werden, müssen Finanzinstitute ihre Strategien und Technologien kontinuierlich anpassen und Vertrauen in innovative Lösungen stärken.

Um mit der Dynamik der Bedrohungslage Schritt zu halten, bietet die Automatisierung einzelne Prozesse durch Künstliche Intelligenz (KI) und Machine Learning (ML) eine zukunftsweisende Lösung, da sie Anpassungsfähigkeit und Kosteneffizienz verbinden.11 Fortschrittliche Netzwerkalgorithmen analysieren Transaktionen und Verhaltensmuster, um potenziell illegale Aktivitäten zu identifizieren.

In Deutschland werden KI und ML zunehmend als Kerntechnologien zur Optimierung von AML-Programmen eingesetzt. Maßnahmen zur Abwehr von Geldwäsche und Terrorismusfinanzierung lassen sich damit automatisieren, Lücken in der Einhaltung regulatorischer Vorgaben identifizieren und der Anteil falsch-positiver Befunde senken. Dank ihrer Flexibilität und Skalierbarkeit wachsen solche Lösungen mit den Datenmengen des digitalen Finanzmarktes mit. Im Speziellen bieten Blockchain-Technologien darüber hinaus Transparenz und Nachvollziehbarkeit von Transaktionen und erschweren so den Missbrauch durch Kriminelle.

Im Kampf gegen Geldwäsche und Terrorismusfinanzierung gibt der technologische Fortschritt enormes Potenzial. Moderne Überwachungs- und Analysesysteme helfen Finanzunternehmen, gesetzliche Vorgaben einzuhalten und das Vertrauen ihrer Kunden und Dienstleister zu stärken, indem sie Finanzströme lückenlos nachvollziehen und Verdachtsfälle frühzeitig ermitteln. In einer zunehmend vernetzten Welt, in der Sicherheit und Integrität mehr Risiken ausgesetzt sind als je zuvor, wird Technik, die Prozesse transparent und legitime Akteure agiler macht, zum entscheidenden Wettbewerbsfaktor.

Angesichts der stetigen Entwicklung von Finanztechnologienstehen Unternehmen unter Druck, ihre AML-Strategien kontinuierlich weiterzuentwickeln. Mit einer Kombination aus Expertenwissen, KI, Machine Learning und Blockchain ermitteln sie verdächtige Transaktionen schneller und präziser, vereinfachen und automatisieren aufwendige, komplexe Prozesse.

Hier kommen wir ins Spiel. Wir sind Ihre Experten für ganzheitliche Management- und IT-Beratung mit langjährige Projektpraxis im Finanzsektor, darunter technologische Innovationen wie das Aufspüren von Lücken in der Regulatorik-Compliance mit einer von Consileon entwickelten KI-Lösung, dem Regulatorik-Radar12. In der Systemmigration und der Integration technologischer Neuerungen in bestehende Legacy-Systeme bis hin zu maßgeschneiderten Schulungen – wir begleiten Sie ganzheitlich und effizient. Wir bieten Ihnen in allen Bereichen hochgradig individualisierbare Lösungen, die sich nahtlos in Ihre bestehenden Prozesse einfügen.

Steht in Ihrem Unternehmen ein Compliance-Projekt an? Dann freuen wir uns darauf, gemeinsam mit Ihnen in einer unverbindlichen Erstberatung den Handlungsbedarf zu klären, zu priorisieren und Ihnen zu zeigen, wie Sie regulatorische Risiken und Auflagen in Chancen verwandeln.

Quellenverzeichnis

Die Einführung von SEPA 2.0, unterstützt durch den bereits genutzten ISO 20022 Standard, stellt Banken vor neue Herausforderungen im Zahlungsverkehr. SEPA (Single Euro Payments Area) steht für den einheitlichen EURO-Zahlungsverkehrsraum, der das reibungslose, effiziente und bargeldlose Bezahlen in Euro ermöglicht. Das SEPA-Zahlungsverfahren ist ein europaweiter Standard für Überweisungen, Lastschriften und Kartenzahlungen. SEPA ist für den Zahlungsverkehr in 38 Ländern verfügbar, das umfasst laut der EPC (European Payments Council) rund 146 Milliarden Zahlungen im Jahr. ISO 20022 ist ein internationaler Standard für die elektronische Kommunikation im Finanzwesen, der die Struktur und das Format von Finanznachrichten definiert. Dieser wird von der Internationalen Organisation für Normung (ISO) entwickelt und findet Anwendung im Zahlungsverkehr.

Nun hat EPC einen neuen SEPA-Standard SEPA 2.0 eingeführt. Banken sind durch SEPA 2.0 verpflichtet, die bisher unstrukturierten Adressdaten als strukturierte Adressdaten im Zahlungsverkehr anzugeben. Die Adresse des Auftraggebers in der SEPA-Zahlungsnachricht ist anzugeben, wenn der Auftraggeber in einem SEPA-Land ansässig ist, das nicht dem Europäischen Wirtschaftsraum (EWR) angehört. Bei SEPA-Zahlungsnachrichten zwischen Zahlungsverkehrsdienstleistern, in welchen Absender und Empfänger in einem SEPA-Land des EWR ansässig sind, ist die Angabe der Anschrift des Auftraggebers im Rahmen der SEPA-Zahlungsverfahren freiwillig. Beschließt das Zahlungsdienstleistungsunternehmen, die Adressdaten von Absender oder Empfänger anzugeben, muss dies in Zukunft in strukturierter Form sein. Zahlungsverkehrsdienstleister, die eine Zahlung zwischen einem SEPA-Land und einem Nicht-SEPA-Land ausführen (OCT-Inst-Zahlungsnachricht), müssen die Adresse des Zahlers angeben.

Mit SEPA 2.0 soll der Zahlungsverkehr dahingehend optimiert werden, dass der Zahlvorgang noch effizienter und sicherer abgewickelt werden kann. Die Anwendung von ISO 20022 verbessert die Datenqualität, bietet präzisere Datenübertragung und ermöglicht eine bessere Rückverfolgbarkeit und Transparenz von Zahlungen. Die Vereinheitlichung und Strukturierung von Adressen dienen zudem dazu, regulatorische Prozesse, Reportings und Datenabgleiche zu vereinfachen. Ein wichtiger Grund dafür ist die flächendeckende Einführung von Instant Payments. Angesichts der steigenden Geschwindigkeit im Zahlungsverkehr wird ein reibungsloses Straight-Through-Processing (STP), also eine durchgehende und automatisierte Datenverarbeitung mit minimalen manuellen Eingriffen, immer wichtiger. Die Chancen der strukturierten Adressen liegen auf der Hand: präzisere, sicherere und fehlerfreie Verarbeitung der Zahlungen, die die Automatisierung und Effizienz deutlich steigern.

Daten sind als strukturiert zu verstehen, wenn diese organisiert und formatiert sind. Die Datenbank, in welcher die Daten hinterlegt sind, handelt nach einem vorgegebenen Regelwerk und speichert diese in einem strukturierten Datenformat ab.

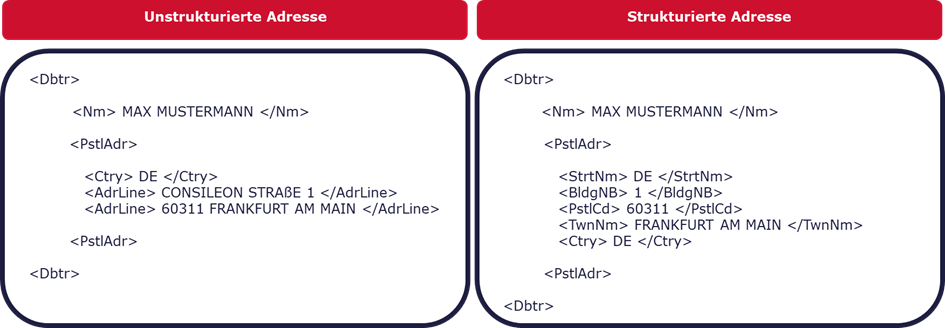

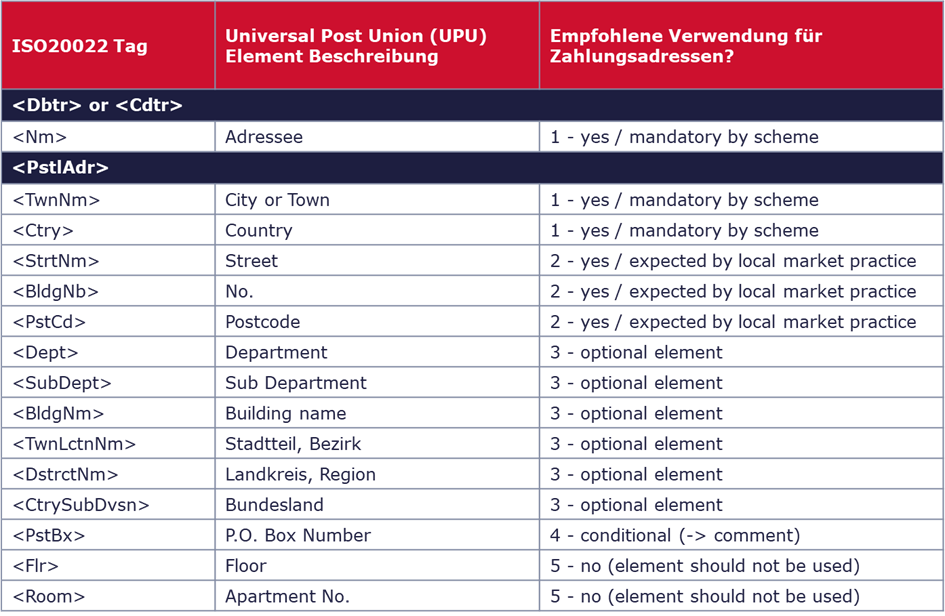

Die Adressdaten sind Teil der Zahlungsinformationen, welche bei einer Zahlung über das elektronische Bankensystem versendet werden. Bisher wurden die Adressdaten bei der Angabe von Zahlungsinformationen im SEPA-Umfeld unstrukturiert gespeichert, weiterverarbeitet und versendet. Es gibt heute zwei Zeilen „Address line“(<AdrLine>) und „Country“(<ctry>), die Adresszeile wird je nach Land und Bank unterschiedlich eingepflegt. In Zukunft soll die Erfassung der Adressen einheitlich passieren. Es wird 14 Zeilen geben, welche die Speicherung von Adressen in strukturierter und länderübergreifender Einheitlichkeit ermöglichen. Alle Banken in allen Ländern sind einheitlich verpflichtet, zwei der Felder zu befüllen: „Country“ (<ctry>) und „Town Name“ (<TwnNm>).

Abhängig von der Länderzugehörigkeit des Adressaten und des Adressformats muss die Bank weitere Felder befüllen. In Deutschland zum Beispiel werden durch die Marktpraxis üblich folgende Felder erwartet: Post Code (<PstCd>), Street Name (<StrtNm>), Building Number (<BldgNb>). Felder wie Bundesland, Landkreis oder Stadtteil sind optional. Hier hat die EPC eine Datei hinterlegt, die länderspezifisch aufzeigt, welche Datenfelder verpflichtend, erwartet oder optional sind. Die Bank muss die strukturierten Adressen hinterlegen, um eine eindeutige Zuordnung des Adressaten zu gewährleisten.

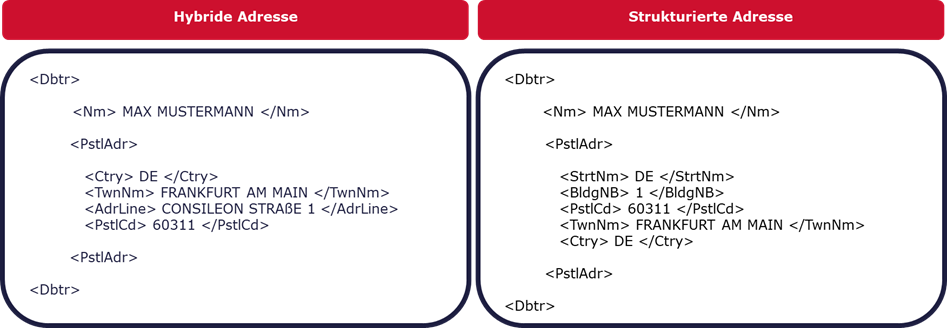

SEPA 2.0 lässt den Banken offen, ob diese das strukturierte Datenformat wählen oder sich für das sogenannte hybride Format entscheiden. Das hybride Format kann als ein Mix aus strukturierten und unstrukturierten Daten verstanden werden. Es werden die Pflichtfelder „Country“ (<ctry>) und „Town Name“ (<TwnNm>) in strukturierter Weise verlangt, während der Rest der Adresse unstrukturiert in zwei zusätzlichen „Address lines“ (<AdrLine>) mit maximal 70 Zeichen gespeichert sein kann. Es besteht zudem die Möglichkeit, die neu definierten Felder der strukturierten Adresse zu verwenden. Der Bank ist selbst überlassen, ob sie sich für das strukturierte oder hybride Format entscheidet. Die Empfehlung der EPC ist allerdings eindeutig das strukturierte Format. In jedem Fall muss die Bank fähig sein, strukturierte Adressdaten zu empfangen. Ab dem 22. November 2026 müssen die Adressdaten in einem hybriden und strukturierten Format verwendet werden, Zahlungen mit unstrukturierten Adressen müssen abgelehnt werden. Außerdem sind strukturierte und hybride Adressformate bereits ab dem 5. Oktober 2025 zulässig und dürfen nicht abgelehnt werden.

Banken verfügen über einen großen Datensatz von bereits eingepflegten Kundendaten, die es ihnen ermöglichen, eine erfolgreiche Kundenbindung aufzubauen. Die Herausforderung liegt darin, dass die bereits gespeicherten Daten häufig in unstrukturiertem Format vorliegen. Allein bei der Betrachtung der Sparkassen Gruppe, die in Summe 50 Millionen Kunden betreut, oder der Genossenschaftlichen Finanzgruppe, die mit ihren Produkten 30 Millionen Kunden bedient, wird deutlich, welche Masse an Kundendaten bei einer Bank abgespeichert sein müssen. Somit gibt es eine Vielzahl von Kundendaten in den einzelnen Banken, die von einem unstrukturierten in ein strukturiertes Format umgewandelt werden müssen. Die Umwandlung bezieht sich nicht nur auf SEPA, sondern indirekt auf alle in der Bank eingesetzten Tools, welche die Kundenadressen verarbeiten. Etwa das Core-Banking-System, das CRM-System, die Payment-Systeme oder die Marketing-Datenbanken einer Bank.

Wir bei Consileon empfehlen, sich zügig mit der aktuellen Situation Ihrer Bank auseinanderzusetzen und die erforderlichen Schritte zu identifizieren, um den Sollzustand strukturierter Adressen zu erreichen. Bis zum 22. November 2026 muss SEPA 2.0, unterstützt durch den ISO 20022 Standard, implementiert sein. Adressen müssen in strukturierter Weise ausgegeben werden können. Wer jetzt auf den Standard setzt, sichert sich nicht nur Compliance, sondern auch einen Wettbewerbsvorteil in der digitalen Zahlungswelt.

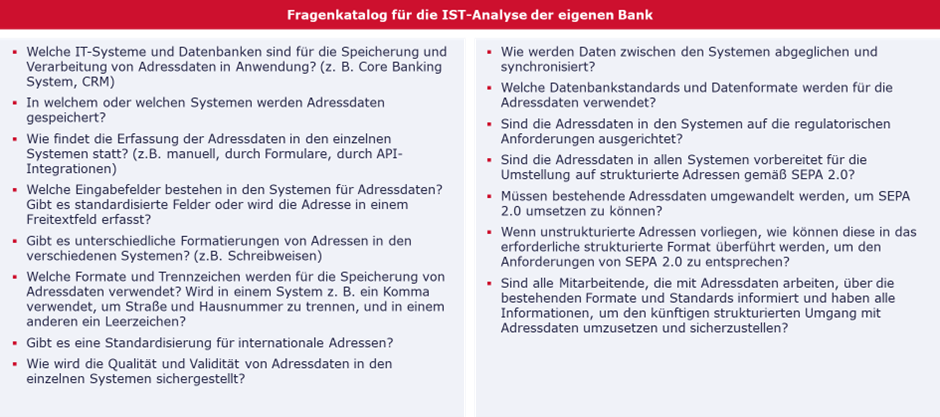

Wie gehen Sie als Bank jetzt vor, wenn die Implementierung der Anforderungen bezüglich der strukturierten Adressen von SEPA 2.0 noch aussteht? Zunächst ist es für Sie wichtig, den Umfang der Implementierung abschätzen zu können. Hierfür eignet sich eine Analyse, welche die Ist-Situation aufnimmt und dokumentiert. Sie sollten sich für die Ist-Aufnahme mit der aktuellen Datenstruktur Ihres Hauses befassen, dafür eignen sich folgende Fragen:

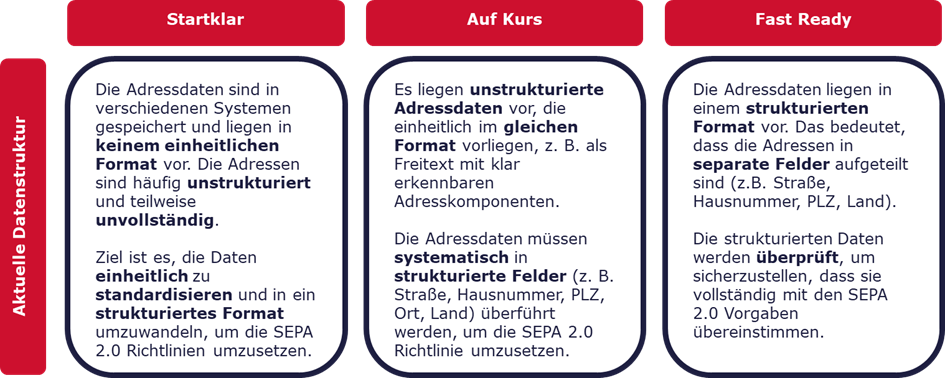

Anhand der Ist-Situation kann erkannt werden, welche Systeme und Formate von der Umwandlung von unstrukturierten zu strukturierten Daten betroffen sind und in den Prozess der Umsetzung einbezogen werden sollten. Wir unterscheiden bei der Umsetzung von SEPA 2.0 in folgenden Kategorien.

Auf Basis der Kategorisierung des eigenen Hauses lässt sich ein Maßnahmenplan für die Umsetzung von SEPA 2.0, unterstützt durch den ISO 20022 Standard, aufstellen und konkretisieren. Im Folgenden sind einige Beispiele auf hoher Flughöhe, die als Bank umzusetzen sind, wenn Sie sich in der jeweiligen Kategorie Startklar, Auf Kurs oder Fast Ready einordnen. Die Diversität, welche die Bankenbranche ausmacht, spielt häufig auch in den Prozessen der Bank eine Rolle. Wenn Sie Fragen bezüglich konkreter Maßnahmenpläne haben, dann melden Sie sich gerne bei uns und wir unterstützen Sie auf dem Weg zu SEPA 2.0.

Nach der Aufstellung des Meilensteinplans ist es wichtig, das avisierte Umsetzungsdatum zu verfolgen und mögliche Verzögerungen einzukalkulieren, da SEPA 2.0 bereits zum 22. November 2026 umgesetzt sein muss. Erreichen Sie den Sollzustand pünktlich und tragen Sie bereits heute zu einem effizienteren, schnelleren und fehlerfreien Zahlungsverkehr im Euroraum bei. SEPA 2.0 bringt durch die Einführung des ISO 20022 Standards eine erhebliche Verbesserung in der Effizienz und Genauigkeit des Zahlungsverkehrs, was sowohl für Ihre Bank als auch für Ihre Kunden von großem Nutzen ist. Ferner ermöglicht SEPA 2.0 eine bessere Automatisierung und Transparenz, wodurch Ihre Bankprozesse optimiert und Kosten gesenkt werden können. Als Bank sind die Zufriedenheit und das Vertrauen Ihrer Kunden Ihr wichtigstes Gut. SEPA 2.0 ermöglicht Ihnen, diesen Ansprüchen noch besser gerecht zu werden. Lassen Sie uns gemeinsam Ihre Kundenzufriedenheit steigern.

Neue Vertriebsansätze, die wir unseren Kunden empfehlen, testen und nutzen wir auch selbst. Zum Jahresauftakt haben wir deshalb eine „Happy New Year“-Journey gestartet.

Einerseits wollten wir unseren Kunden und unserem Netzwerk ein schönes neues Jahr wünschen, andererseits auch für unsere CRM- und CXM-Themen qualifizierte Leads generieren.

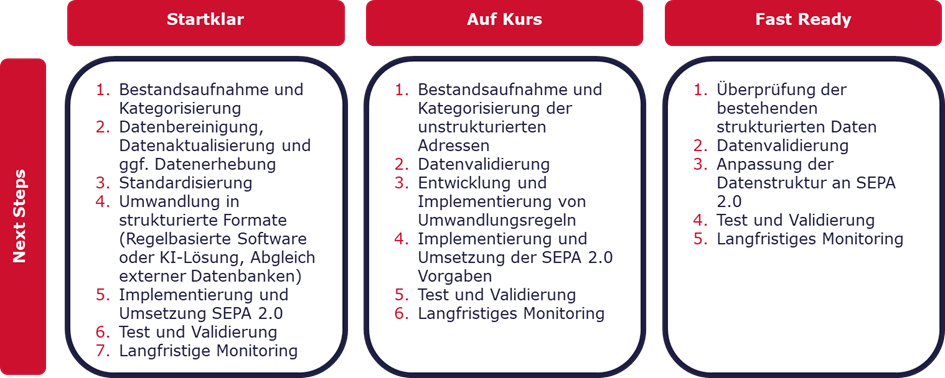

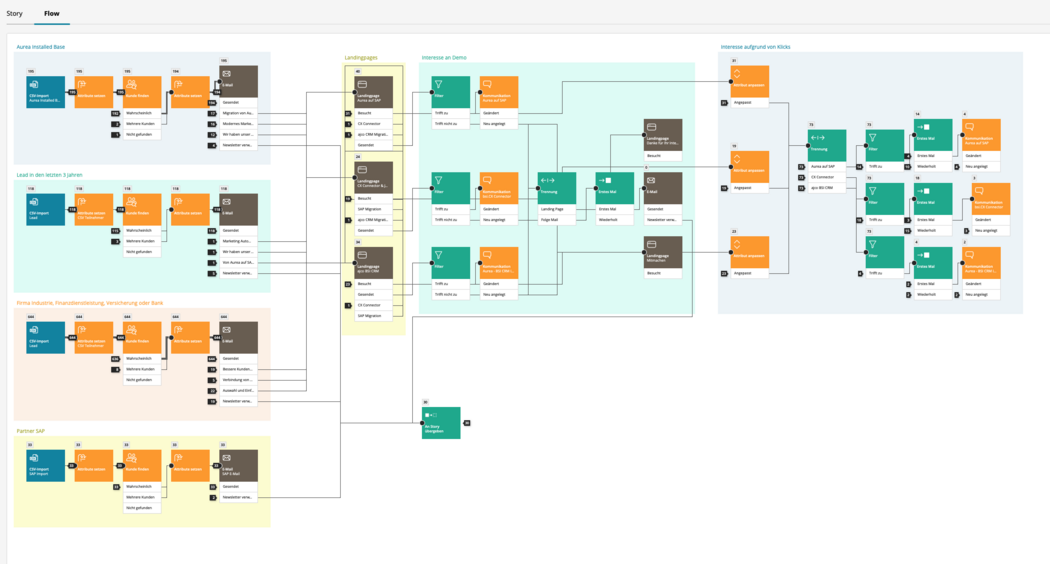

Mit Hilfe der Daten unseres CRMs (z.B. Branchenzugehörigkeit, Lead aus den letzten drei Jahren) haben wir Segmente gebildet und diese unterschiedlichen E-Mails, kombiniert mit verschiedenen Landingpages, zur Verfügung gestellt:

Innerhalb der Customer Journey ist es zu jedem Zeitpunkt möglich, die Klickverläufe zu verfolgen. Bei konkretem Interesse an einem Angebot erfolgt eine Information an das CRM, so dass im Rahmen des Vertriebsprozesses der Key Account Manager den Lead oder Kunden direkt ansprechen kann.

Neben dem Flow-Chart ist ein umfangreiches Reporting mit Grafiken oder Tabellen verfügbar. Wir konnten im Rahmen der Journey erfolgreich mehrere gut qualifizierte Vertriebsleads generieren.

Unsere kleine Journey hat auf kleinen Datensegmenten basiert. Für größere Datenbestände prüfen wir gerne mit unseren Kunden, ob der Einsatz von Künstlicher Intelligenz sinnvoll ist. Beispiele sind zum Beispiel das Steuern von Inhalten in der Customer Journey oder ein „predictive leadscoring“ das unterstützt, zu priorisieren, welche Leads von Key Account Managern oder Vertriebsmitarbeitern bearbeitet werden sollen.