Zwischen Technologie und Regulierung

Digital Assets sind kein neuer Trend, doch gerade in den letzten Jahren nimmt die Entwicklung des Marktes durch die fortschreitende Digitalisierung in der Finanzbranche und das größere Vertrauen in digitalisierte Vermögenswerte rasant Fahrt auf. Der Markt für Digital Assets steht vor einer beeindruckenden Wachstumsphase. Bereits heute wird mit digitalen Vermögenswerten ein Umsatz von über 46,3 Milliarden USD erwirtschaftet. Dies macht deutlich, dass Finanzinstitute den Trend hin zu Digital Assets ernst nehmen müssen.

Die drei Säulen der Digital Asset Infrastructure

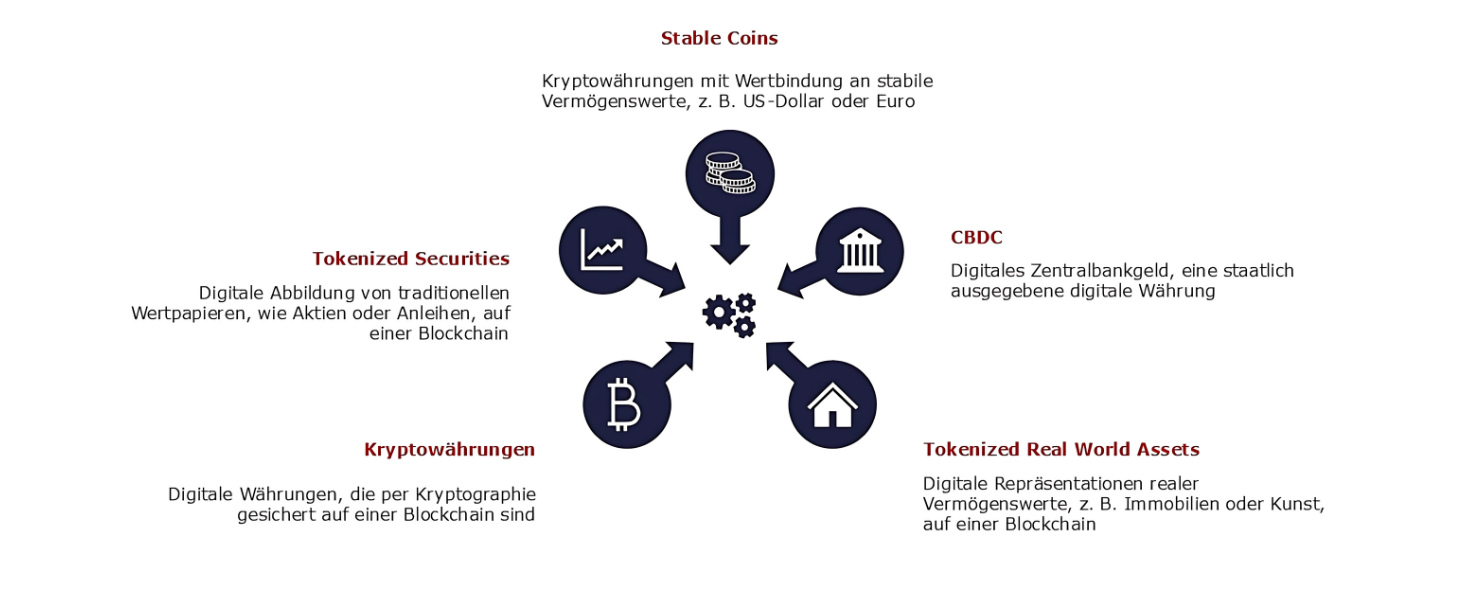

Wie im unterstehenden Schaubild dargestellt, gehören zu den digitalen Vermögenswerten neben Kryptowährungen auch tokenisierte Real World Assets, tokenisierte Wertpapiere, die klassische Finanzinstrumente in digitaler Form abbilden, sowie Stablecoins, die durch Währungen wie den Euro, den Dollar oder Vermögenswerte gedeckt sind. Digitale Zentralbankwährungen wie E-Yuan oder eNaira, welche von Zentralbanken emittiert werden und eine digitale Form von gesetzlichen Zahlungsmitteln darstellen, sind ebenfalls Digital Assets.

Um das vorhandene Potenzial auszuschöpfen, müssen Finanzinstitute heute beginnen, die notwendige Infrastruktur aufzubauen. Ein anschauliches Beispiel liefert hierbei die Commerzbank, welche in Kooperation mit der Deutschen Börse ihren Kunden sicheren Zugang zu Crypto-Assets ermöglicht. Die Commerzbank stellt hierbei die Verwahrungslösung, während die Deutsche Börse den Handel mit den digitalen Vermögenswerten abwickelt. Mit der Kooperation positionieren sich die Commerzbank und die Deutsche Börse als Vorreiter in Sachen Digital Assets Serviceanbieter.

Ein weiteres Beispiel für eine innovative Lösung im Bereich digitaler Vermögenswerte liefert die dwpbank mit ihrer Plattform wpNex. Die Plattform ermöglicht Banken und Sparkassen, den Handel mit Kryptowährungen über bestehende Kontoinfrastrukturen anzubieten, ohne dass zusätzliche Prozesse oder Systeme erforderlich sind. Während die dwpbank die Verwahrung der digitalen Assets übernimmt, sorgt die Zusammenarbeit mit Partnern wie tradias und Tangany für einen reibungslosen und regulatorisch konformen Ablauf.

Das Zeitfenster, um sich als einer der Early Player am Markt zu positionieren, schließt sich schnell. Der Übergang in diese digitale Welt stellt die Finanzbranche jedoch vor große regulatorische und technologische Herausforderungen:

- Welche Produkte sollen angeboten werden und wie sieht ein konkreter Business Case aus?

- Wie gelingt eine reibungslose Integration der neuen Digital Assets Infrastructure in die bestehende Anwendungslandschaft?

- Wie lässt sich der Umgang mit den neuen regulatorischen Anforderungen meistern?

Verwahrung, Transfer und Tokenisierung – alles eine Frage der Infrastruktur

Eine solide Infrastruktur für Digital Assets bildet das Fundament für eine reibungslose und sichere Handhabung digitaler Vermögenswerte. Sie umfasst Systeme und Technologien, die es ermöglichen, Vermögenswerte zu tokenisieren, zu handeln und zu verwahren. Die Tokenisierung bezieht sich hierbei auf den Prozess, bisher traditionell gehandelte Vermögenswerte in digitale Token umzuwandeln. Diese Token werden beispielsweise auf Blockchain-Netzwerken gespeichert und gehandelt. Für einen reibungslosen Transfer im Handel werden in der Regel Wallet-Systeme benötigt, die sichere und effiziente Transaktionen ermöglichen.

Chancen durch eine Digital Assets Infrastructure: Serviceleistungen als Kern für Wachstum und Innovation

Für Finanzinstitute bieten Digital Assets nicht nur neue Anlagemöglichkeiten, sondern eröffnen ein bedeutendes Potenzial zur Erweiterung ihres Serviceportfolios.

Die sichere Verwahrung digitaler Vermögenswerte, auch bekannt als „Custody Service“, bildet das Rückgrat jeder Digital Assets Infrastructure. Hier können Finanzinstitute als vertrauenswürdiger Partner agieren und Kunden einen strukturierten Zugang zu Digital Assets bieten, indem sie eine zuverlässige und konforme Aufbewahrung der Token ermöglichen. Diese Verwahrungslösungen zeichnen sich durch hohe Sicherheitsstandards aus, die sowohl regulatorische Anforderungen erfüllen als auch das Vertrauen der Kunden stärken. Für Anleger, die in digitale Vermögenswerte investieren wollen, aber die technische oder sicherheitstechnische Herausforderungen vermeiden möchten, bieten Finanzinstituten eine attraktive Lösung. Im Unterschied zur traditionellen Verwahrung erfordert die sichere Verwahrung digitaler Vermögenswerte eine spezielle technologische Infrastruktur. Je nach Art des digitalen Vermögenswerts kann diese dezentral (z. B. bei Kryptowährungen) oder zentral (z. B. bei tokenisierten Wertpapieren oder Stablecoins) organisiert sein. In beiden Fällen sind erweiterte Sicherheits- und Schlüsselmanagementlösungen notwendig.

Ein weiterer bedeutender Servicebereich ist die Abwicklung und der Handel von digitalen Vermögenswerten. Ein Finanzinstitut, welches diesen Service anbietet, kann Kunden nahtlose Handelsmöglichkeiten auf Plattformen bieten, die häufig auf Distributed-Ledger-Technologien basieren. Solche Plattformen sind besonders bei tokenisierten Assets vorteilhaft, da sie schnelle und transparente Transaktionen ermöglichen. Während traditionelle Börsen bereits hocheffizient arbeiten, bieten digitale Plattformen durch kürzere Abwicklungszeiten und geringere Intermediationskosten eine ergänzende Lösung für spezifische Anwendungsfälle im Digital Assets-Markt.

Regulatorische Hürden und technische Komplexität beim Aufbau einer Digital Assets Infrastructure

Mit der Markets in Crypto Assets Regulation (MiCAR) schafft die EU ab Juni 2024 verbindliche Regeln für Kryptowerte, wie Asset Referenced Tokens und E-Geld-Tokens. Seit Dezember 2024 benötigen Finanzinstitute, die Kryptowerte-Dienstleistungen anbieten möchten, eine spezielle Zulassung als Crypto Asset Service Provider (CASP). Dieser Prozess ist jedoch komplex und erfordert erhebliche Anpassungen für Finanzinstitute. In Deutschland ist die BaFin für das Zulassungsverfahren zuständig, während die Europäische Zentralbank in ihrer Aufsichtsfunktion ebenfalls eine bedeutende Rolle spielt, insbesondere bei grenzüberschreitenden Aktivitäten.

MiCAR verschärft die regulatorischen Anforderungen für Finanzinstitute erheblich. Unternehmen müssen strenge Transparenz- und Sicherheitsstandards einhalten, um Marktmissbrauch zu verhindern und Anleger zu schützen. Dazu gehören umfassende Melde- und Dokumentationspflichten wie auch die Einrichtung robuster Risikomanagement- und Kontrollsysteme. Für bereits lizenzierte Institute sind Erleichterungen vorgesehen, jedoch bleibt die Umsetzung der MiCAR-Regeln komplex und ressourcenintensiv. Eine frühzeitige Vorbereitung ist daher essenziell, um regulatorische Hürden effizient zu bewältigen.

Eine technologische Hürde stellt die sichere Verwahrung von digitalen Assets dar. Finanzinstitute stehen hier vor einer Reihe wichtiger Entscheidungen. Sie können zum einen ihre Custody-Lösungen weitestgehend an externe Dienstleister auslagern oder intern eigene Lösungen aufbauen. Interne Lösungen sind hierbei mit hohem technischem Aufwand verbunden, ermöglichen dafür die e2e-Kontrolle über den Verwahrungsprozess. Bei solchen internen Lösungen muss des Weiteren geklärt werden, ob auf Hot- oder Cold Storage Lösungen gebaut werden soll.

- Eine Cold Storage Variante, also die Verwahrung auf offline gesicherten Systemen, bietet einen erhöhten Schutz vor Cyberangriffen, ist allerdings auch ineffizienter bei hohem Transaktionsvolumen.

- Die Hot Storage Variante, bei der die Assets dauerhaft online sind, bietet eine hohe Verfügbarkeit und schnelle Abwicklung. Sie ist jedoch auch anfälliger für Cyberattacken. Eine Warm Storage Variante bietet dabei einen Mix aus beiden Welten.

Zusätzlich müssen sich Finanzinstitute mit den technologischen Hürden bei der Abwicklung des Handels mit Digital Assets auseinandersetzen. Als Anbieter für Digital Assets Serviceleistungen muss die Frage geklärt werden, ob eine eigne Handelsplattform aufgebaut wird oder eine externe Plattform integriert werden muss. Eine eigene Plattform bietet dabei den großen Vorteil, dass man als Anbieter selbst den kompletten end-to-end-Prozess steuern und anpassen kann. Gleichzeitig bedeutet der Aufbau einer solchen Handelsplattform auch immense Investitionskosten in die IT-Sicherheit, API-Schnittstellen und regulatorische Compliance.

Ausblick und Beratungsangebot

Für Finanzinstitute, die in den Digital Assets Markt einsteigen wollen, ist die rechtzeitige Umsetzung der MiCAR-Vorgaben eine zentrale Voraussetzung für einen zukunftssicheren und rechtssicheren Markteintritt.

Die Etablierung einer leistungsfähigen Digital Assets Infrastructure bietet Finanzinstituten eine einzigartige Chance, sich in einem aufstrebenden Markt frühzeitig zu positionieren und langfristig Wettbewerbsvorteile zu sichern. Indem Finanzinstitute spezielle Serviceleistungen für die sichere Verwahrung und den Handel digitaler Vermögenswerte bereitstellen, schaffen sie ein starkes Fundament für neue, zukunftsweisende Produktangebote. Diese Kerninfrastruktur ermöglicht nicht nur den einfachen Zugang zu digitalen Anlageklassen, sondern auch die Entwicklung maßgeschneiderter, tokenisierter Produkte, die traditionellen Anlageformen überlegen sind und neue Kundensegmente ansprechen.

Consileon unterstützt Sie mit umfassender Expertise und sorgt dafür, dass Ihr Institut optimal für die Herausforderungen und Chancen des digitalen Wandels aufgestellt ist.

Consileon begleitet Finanzinstitute beim Aufbau einer Digital Assets Infrastructure durch den gesamten Prozess – von der strategischen Planung über die Entwicklung einer individuellen Digitalisierungsstrategie bis hin zur „Make or Buy“ Entscheidung. Auch die Erstellung und Durchführung von RfP-Verfahren (Request for Proposal) gehört zu unserem Leistungsangebot.

Quellenverzeichnis

- Statista. (n.d.). Digital Assets – Worldwide

- Dienstleistungen und Tätigkeiten im Zusammenhang mit Kryptowerten gemäß MiCAR. (n.d.). BaFin

- dwpbank. (2023, July 24). dwpbank startet mit „wpNex“ Plattform für digitale Vermögenswerte und führt Pilot-Transaktion mit Kryptowert für Retail-Kunden aus

- Monteleone, M. (n.d.). Cold Storage vs. Hot Storage – Sichere Anlage von Bitcoin und Kryptowährungen