Heutzutage kommt man am Thema Künstliche Intelligenz (KI) kaum noch vorbei. Während manche KI als Heilsbringer für Innovation und Effizienz ansehen, befürchten andere, dass sie den Menschen langfristig ersetzen soll. Heilsbringer oder Untergang, die Wahrheit liegt wie bei anderen Innovationen und technischen Entwicklungen wahrscheinlich dazwischen und wird am Ende durch die Art der Anwendung bestimmt. Schon jetzt zeichnet sich ab, dass KI als Schlüsseltechnologie auch den Bankensektor grundlegend verändern wird. Jedoch setzen viele Finanzdienstleister sie ein, ohne zu prüfen, ob die Nutzung wirklich angemessen ist und einen Mehrwert gegenüber existierenden Prozessen bietet. Um den Trend nicht zu verschlafen, werden KI-Anwendungen implementiert, ohne ausreichende Prüfung der Datenqualität und im schlimmsten Fall unter Vernachlässigung von Governance und ethischen Leitlinien. Dabei rückt ESG (Environmental, Social, Governance), das noch vor einigen Jahren Trendthema Nummer 1 war, in den Hintergrund.

ESG ist, getrieben durch gesellschaftliche Erwartungen und regulatorische Vorgaben, in den vergangenen Jahren aus der Nische ins Zentrum des Handelns von Finanzdienstleistern gerückt. Für viele Banken ist es kein Trendthema mehr, mit dem man Kunden gewinnen kann, sondern Pflichtprogramm. Beispielsweise müssen Banken laut MiFID II Nachhaltigkeitspräferenzen in der Anlageberatung berücksichtigen und gemäß MaRisk und EBA-Guidelines die Umwelt- sowie Klimarisiken im Risikomanagement integrieren. Die CSRD macht, trotz der aktuellen Überarbeitungen, Vorgaben zur Nachhaltigkeitsberichterstattung und die SFDR stellt Anforderungen zur unternehmens- und produktbezogenen Offenlegung im Wertpapierbereich. Mit dem EU AI Act kommt zudem erstmals ein spezifischer Rechtsrahmen für KI hinzu. Der risikobasierte Ansatz sieht vor, dass KI-Systeme je nach Risiko Anforderungen erfüllen müssen, um in der EU zugelassen zu werden. Bei einem geringen Risiko gelten begrenzte Informations- und Transparenzpflichten, hochriskante KI-Systeme, beispielsweise in den Bereichen kritischer Infrastruktur, Gesundheits- und auch Bankenwesen, müssen deutlich höhere Anforderungen erfüllen. Die Klassifizierung adressiert bisher vor allem Risiken in Bezug auf Grundrechte der Bürger und Diskriminierung und macht Vorgaben zu notwendigen Governance- und Risikomanagement-Strukturen. Ökologische Auswirkungen von KI werden bislang nur am Rande über Transparenz- und Energieeffizienzanforderungen aufgegriffen.

Diese Entwicklungen erfordern immer größere Mengen an Daten und Datenpunkten, die aufgenommen und ausgewertet werden müssen. Hier bietet KI Chancen, schneller, effizienter und verlässlicher zu werden, wirft jedoch gleichzeitig Fragen zur Einwertung von KI entlang der drei ESG-Dimensionen (Environmental, Social, Governance) und zur Vereinbarkeit mit nachhaltiger Unternehmensführung auf.

Dieser Beitrag schafft Transparenz über die Auswirkungen von künstlicher Intelligenz auf die drei Dimensionen von ESG, betrachtet aktuelle Anwendungsfälle an der Schnittstelle von KI- und ESG-Aspekten und gibt Impulse zu einer ESG-gerechten KI-Implementierung.

Künstliche Intelligenz hat großes Potenzial, Nachhaltigkeitsziele entlang der drei ESG-Dimensionen durch Prozessoptimierung und Ressourceneinsparung zu unterstützen. Insbesondere die ökologische Dimension kann profitieren: In der Landwirtschaft lässt sich beispielsweise die Bewässerung durch KI so steuern, dass bis zu 30 % weniger Wasser verbraucht und dennoch höhere Ernteerträge erzielt werden. 1 Äquivalent dazu können in Industrie und Gebäudetechnik KI-basierte Steuerungen den Energieverbrauch senken und so Emissionen reduzieren. Mithilfe von KI lassen sich außerdem Umweltprobleme schneller erkennen und bewältigen. So können KI-gestützte Analysen Ölverschmutzung in Meeren frühzeitig entdecken, Landnutzungsänderungen wie Entwaldung präzise erfassen, Treibhausgasemissionen quantifizieren und die Überwachung des Zustands von Wäldern verbessern, um negativen Effekten frühzeitig gegenzusteuern. Auch im Klimaschutzmanagement (z. B. bei Smart Grids) hilft KI, Energiesysteme effizienter und umweltfreundlicher zu gestalten. Sie kann außerdem auf dem Weg zur Kreislaufwirtschaft helfen, indem sie Sortierprozesse im Recycling optimiert, Verschwendung reduziert und ressourcenschonende Produktion fördert.

Mit Blick auf Banken ist der Nutzen von KI insbesondere in der Governance-Perspektive zu sehen, beispielsweise in der Risikoanalyse. Durch die Erkennung von Mustern in Verbindung mit der Verarbeitung und Auswertung großer Datenmengen, lassen sich Risiken frühzeitig erkennen und mitigieren.

Die Kehrseite stellt die negative Wirkung von KI auf alle drei ESG-Perspektiven dar.

Der ökologische Impact von KI erstreckt sich über den gesamten Lebenszyklus: Von der Herstellung der Hardware und dem Bau neuer Rechenzentren über den Energieverbrauch für Training und Betrieb der Modelle bis hin zu einem höheren Bedarf an neuen Elektrogeräten sowie deren Entsorgung (Elektronikschrott). Trotz dieser starken Umweltbelastungen mangelt es an belastbaren Daten, standardisierten Messmethoden und Transparenz über die Auswirkungen. Viele Betreiber und Anbieter veröffentlichen kaum Informationen über den Ressourcenverbrauch ihrer KI-Systeme.

Die prominenteste negative Auswirkung ist der Stromverbrauch von KI-Modellen. Eine Anfrage an ChatGPT verbraucht gegenüber einer Google-Suche laut IEA etwa das Zehnfache an Strom. Die Integration von KI in Suchmaschinen und die wachsende Zahl an Anfragen täglich führt zu einer globalen Zunahme des Energieverbrauchs. Dieser Trend wird sich in kommenden Jahren noch verstärken. 2

Neben Strom verbraucht KI auch große Mengen Wasser und andere Ressourcen. Um die Hitzeentwicklungen in Rechenzentren unter Kontrolle zu halten, ist eine intensive Kühlung erforderlich, häufig mit Frischwasser. In wasserarmen Regionen führt der Kühlungsbedarf zu Wettbewerb mit anderen Nutzenden (z. B. Landwirtschaft, Bevölkerung) und kann lokale Ökosysteme belasten.

Außerdem benötigt die Herstellung der Hardware (Rechenzentren, Server, Chips) große Mengen an Rohstoffen, deren Abbau oft ökologisch problematisch ist. Der Bau und die Erweiterung von Rechenzentren (Baumaterialien, Infrastruktur, Transport) verursacht „eingebettete“ CO₂-Emissionen (sogenanntes „embodied carbon“), da sowohl die Herstellung vieler Baumaterialien, wie beispielsweise Zement, als auch der Transport schwerer Güter mit hohen CO₂-Emissionen verbunden ist. Die verwendete Hardware enthält oftmals giftige Stoffe (z. B. Quecksilber, Blei), die am Ende der Lebensdauer Entsorgung und Recycling erschweren.

Zudem können KI-Anwendungen auch indirekt Umweltbelastungen erzeugen, z. B. wenn autonome Fahrzeuge statt öffentlicher Verkehrsmittel genutzt werden. 3

In Bezug auf die soziale und Governance-Perspektive birgt KI das Risiko, menschliche Vorurteile oder Fehlinformationen als Fakten darzustellen, abhängig davon, mit welchen Daten sie trainiert wurde. Eine neue Studie der Europäischen Rundfunkunion zeigt, dass 45 % aller Antworten verschiedener KIs mindestens ein signifikantes Problem enthielten. Dies waren beispielsweise falsch zitierte Quellen, Aussagen, die ohne Quellenangaben als Fakt präsentiert wurden, oder sogar Falschaussagen. KI wird oft als neutrale Instanz gesehen, die sie jedoch oftmals nicht ist, und kann somit dazu verleiten, falsche oder problematische Informationen als wahr anzusehen. Auch der Einfluss auf Datenschutz und Urheberrecht ist noch nicht in vollem Ausmaß geklärt und wird von KI-Systemen ausreichend berücksichtigt. Politisch versucht die EU, diesen Risiken mit dem AI Act zu begegnen. Dieser Rechtsrahmen legt strenge Vorgaben in Bezug auf Governance, Datenqualität, Transparenz und Risikomanagement für Hochrisiko-Systeme („high risk systems“) fest, etwa im Kredit-Scoring oder bei der Bewertung von Kreditwürdigkeit. Damit adressiert der AI Act vor allem die soziale und Governance-Perspektive von KI, während ökologische Auswirkungen wie Energie- und Ressourcenverbrauch bislang nur teilweise (z. B. zur Energieeffizienz von Rechenzentren) widergespiegelt werden.

Der Nutzung von KI sollten demnach die gesamten ökologischen und sozialen Kosten den Effizienzgewinnen gegenübergestellt werden. Diese ganzheitliche Betrachtung ist notwendig, um abzuwägen, in welchen Anwendungsfällen der Nutzen die Kosten für die Gesellschaft und die Umwelt rechtfertigt. So darf der Einsatz von KI im Namen der Effizienz nicht zulasten sozialer Aspekte wie Fairness oder Datenschutz gehen. KI sollte verantwortungsvoll entwickelt und eingesetzt werden, um Nachhaltigkeitsziele zu fördern, statt ihnen entgegenzuwirken. Ein möglicher Lösungsansatz ist die Entwicklung und Einführung echter verbindlicher Standards für die transparente Messung und Berichterstattung des Ressourcenverbrauchs (bspw. Energie, Wasser) solcher Systeme und die regelmäßige Prüfung, ob die verwendete Hardware noch auf dem neuesten technischen und energetischen Stand ist. Ergänzt durch konkrete Zielwerte, ein Beschaffungsmanagement und ein Entsorgungssystem für Altgeräte, das auf Recycling, Ressourcenschonung und Kreislaufwirtschaft ausgelegt ist, könnten Unternehmen sicherstellen, dass KI aktiv zur Erreichung von Nachhaltigkeitszielen beiträgt.

Mit Blick auf den Finanzsektor ist Künstliche Intelligenz bereits als Unterstützung entlang der gesamten Wertschöpfungskette in der Praxis angelangt. Institute nutzen KI für viele Use Cases, mit dem Ziel, Kosten zu senken und Risiken früher zu erkennen. Kundinnen und Kunden können gleichzeitig noch zielgerichteter bedient werden. Der Weg dorthin folgt einem klaren Muster: Im ersten Schritt braucht es eindeutig definierte, belastbare Daten, die konsistent erhoben werden können und sich dauerhaft im Zugriff befinden. Anschließend müssen Governance- und Modellrisikomanagement ausgearbeitet und schriftlich fixiert werden: Rollen, Verantwortlichkeiten, Dokumentation, Erklärbarkeit und Kontrollen. Zudem beginnt eine erfolgreiche Umsetzung zunächst mit einem überschaubaren und geschäftsnahen Use Case, der schnell Wirkung zeigt und dann über Plattformen skalieren kann.

Auch im Zahlungsverkehr kommt KI zunehmend zum Einsatz. Insbesondere bei Echtzeitüberweisungen steigt dadurch der Energiebedarf der Bankinfrastruktur. Instant Payments erfordern permanente Systemverfügbarkeit, laufende Risiko- und Betrugsprüfungen sowie KI-basierte Mustererkennung in Millisekunden. Im Gegensatz zu klassischen Batch-Prozessen, die Aufgaben bündeln und in Zeiten niedriger Netzlast ausführen, müssen Echtzeitsysteme 24/7 Rechenkapazitäten vorhalten und auf Spitzenlasten vorbereitet sein. Das erhöht den Grundenergieverbrauch und vergrößert den ökologischen Fußabdruck pro Transaktion. Der Energie- und Rechenaufwand bei Instant Payments fällt nach Einschätzungen von Mitgliedern der European Automated Clearing House Association (EACHA) etwa dreimal höher aus als bei klassischen Batch-Verfahren. Ursache dafür ist vor allem der zusätzliche CPU-Bedarf, der für die Verarbeitung jeder einzelnen Echtzeittransaktion notwendig ist und sowohl Betreiber als auch Banken stärker beansprucht. Darüber hinaus treiben veraltete Softwarelandschaften diesen Verbrauch weiter nach oben, während moderne Anwendungen und cloudbasierte Infrastrukturen spürbare Effizienzgewinne ermöglichen. 4

Banken sollten daher abwägen, in welchen Bereichen Echtzeit wirklich notwendig ist und wie KI-gestützte Systeme energieeffizient gestaltet werden können, ohne den Verlust von Sicherheits- und Komfortgewinnen zu riskieren.

In Risikomanagement und Compliance unterstützt KI bereits heute bei der Unterscheidung zwischen statistischem Rauschen sowie relevanten Daten und Mustern. Moderne AML-Modelle reduzieren Fehlalarme und lenken die Aufmerksamkeit auf tatsächlich auffällige Muster. In der Betrugsabwehr erkennen Modelle Anomalien in Karten- und Online-Transaktionen in Echtzeit, was Verluste senkt und den Kunden mehr Sicherheit bietet. Im Kreditgeschäft werden durch Frühwarnsysteme, die Konto- und Marktsignale einspeisen, mögliche Ausfälle früher vorhergesagt.

Auch der Kundendialog verändert sich durch den Einsatz künstlicher Intelligenz: „Next Best Action“-Empfehlungen machen situative und personalisierte Angebote, Chat- und Voice-Assistenten beantworten Standardfragen rund um die Uhr und entlasten Hotlines.

Die größten Produktivitätsgewinne entstehen jedoch oft im Backoffice. Systeme verstehen und extrahieren Inhalte aus Verträgen oder KYC-Unterlagen, was somit Durchlaufzeiten reduziert und Medienbrüche vermeidet. Posteingänge werden automatisch sortiert und zusammengefasst. Durch eine automatische Weiterleitung landen Vorgänge ohne Umwege zudem direkt bei der zuständigen Bearbeitungsstelle. Im Reporting und bei der Regulatorik generieren Assistenzsysteme bereits erste Entwürfe, markieren Abweichungen und stellen Quellen zusammen, was Teams mehr Zeit für Analyse statt Fleißarbeit schafft. Auch bei Marktanalysen und in der Steuerung zeigt KI ihre Wirkung: Vorhersagen sind besser und Preismodelle robuster, was Margen stabilisiert.

JPMorgan Chase nutzt mit „COiN“ die automatisierte Analyse von Kredit- und ISDA-Klauseln, um das Legal- und Operations-Backoffice deutlich effizienter zu machen. 5

HSBC hat im Bereich Financial-Crime gemeinsam mit Google Cloud ein dynamisches, KI-gestütztes Transaktionsmonitoring aufgebaut und berichtet von zwei- bis viermal so vielen erkannten Fällen bei gleichzeitig höherer Präzision. 6

ING beschleunigt im Bond-Trading mit „Katana“ und „Katana Lens“ die Preisfindung; Pilotergebnisse zeigen um 90 Prozent schnellere Pricing-Entscheidungen und 25 Prozent niedrigere Trading-Kosten. 7

Die Deutsche Bank setzt mit „DB Lumina“ auf eine RAG-basierte Research-Assistenz, die interne Dokumente auswertet, Zusammenfassungen liefert und Q&A ermöglicht. Ein spürbarer Produktivitätshebel für Analystinnen und Analysten im Unternehmen. 8

ABN AMRO skaliert Conversational Services und Hyperautomation mit MS Copilot und Copilot Studio über Millionen von Kundenkontakten und Prozessen hinweg. 9

Auch die Aufsicht sieht die Breitenwirkung: Die European Banking Authority beobachtet derzeit die stärkste KI-Nutzung in Credit Scoring, Kreditwürdigkeitsprüfung und Risikomodellen, aber Reporting und die Schätzung des ESG-Fußabdrucks holen auf. 10

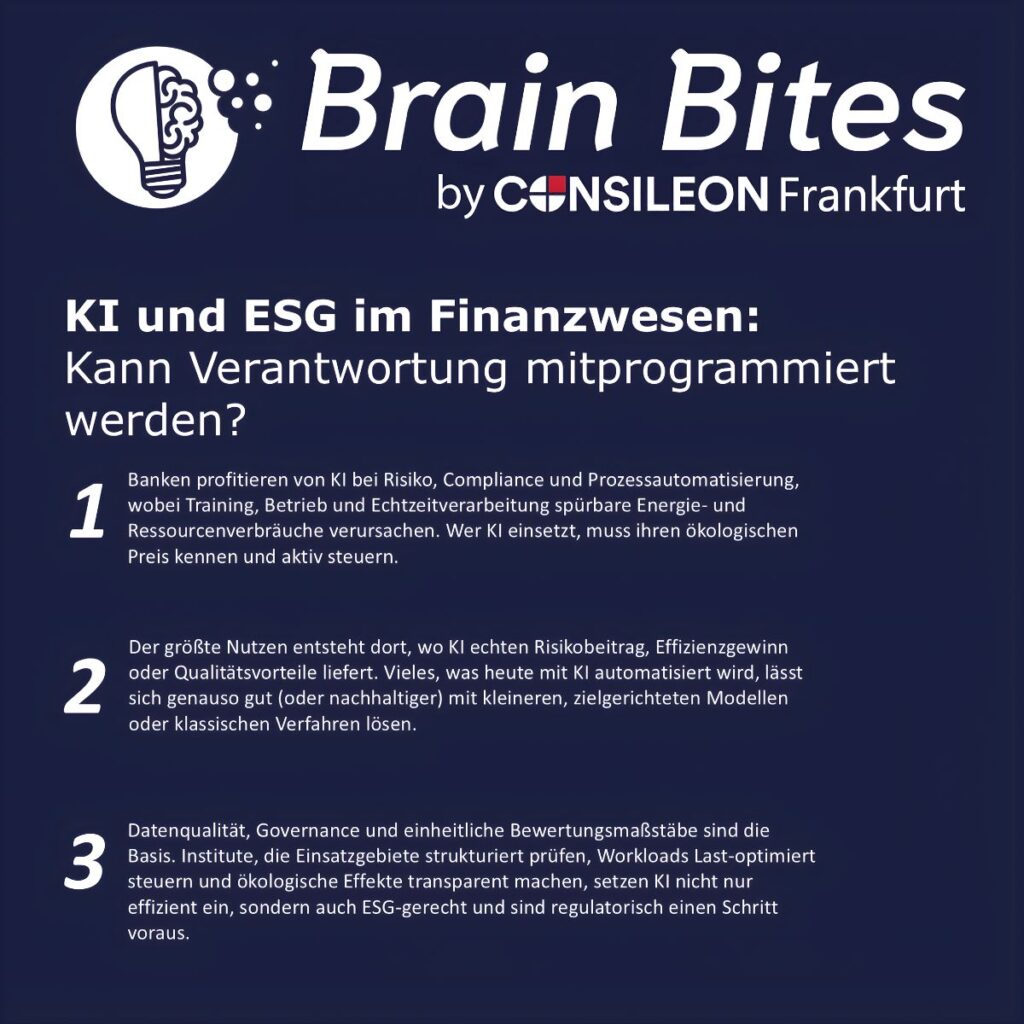

Was heißt das also für die Betrachtung der Schnittstelle von KI und ESG? KI ist kein Selbstzweck, sondern ein operatives Werkzeug. Grundlage muss immer eine solide Datenbasis und gute Governance sein, um mit einem konkreten und greifbaren Use Case zu starten. Wenn ein Pilotprojekt erfolgreich war, ermöglicht eine schnelle Skalierung sichtbare Effekte und die Ausweitung über verschiedene Bereiche wie Risiko, Vertrieb und Märkte hinweg. So kann aus einem Piloten nachhaltige Wertschöpfung entstehen, die die Ressourcennutzung verringert.

Dennoch bleibt zu beachten, dass KI bereits heute eine negative ökologische und soziale Wirkung hat, die nicht ignoriert werden darf. Wer ESG ernst nimmt, muss zukünftig auch die Auswirkungen, insbesondere die negativen, berücksichtigen und die Nutzung gezielt steuern. Nicht jeder Prozess muss durch KI optimiert und unterstützt und nicht jeder Text muss von einer KI geschrieben oder geprüft werden. In der Praxis bewährt sich dabei eine klare Fokussierung auf Anwendungen mit echtem Risikobeitrag oder operativem Hebel, statt KI flächendeckend in „alles-wird-automatisiert“-Logiken zu denken.

Ein zentraler Hebel, um den KI-Einsatz nachhaltiger zu gestalten, ist beispielsweise die Optimierung der Verarbeitungsweise. Batchverarbeitung (Sammelverarbeitung) bündelt Aufgaben und führt sie gesammelt aus, anstatt Daten punktuell in Echtzeit zu verarbeiten. Studien zu Batchverarbeitung und carbon-aware Scheduling zeigen, dass sich der Stromverbrauch nicht-zeitkritischer Workloads um 20 bis 40 Prozent senken lässt; in idealisierten Szenarien werden sogar Einsparungen von bis zu 50 Prozent realisiert. 11, 12

Nicht zeitkritische KI-Workloads (z. B. das periodische Training von Modellen oder große Analysen) sollten daher im Batch-Modus geplant werden. Solche Jobs lassen sich z.B. nachts oder zu Zeiten geringer Netzlast ausführen, wenn zudem oft ein höherer Anteil an erneuerbarem Strom im Netz verfügbar ist. 13 Demgegenüber steht die Direktverarbeitung in Echtzeit, die immer dann erforderlich ist, wenn Ergebnisse ohne Verzögerung benötigt werden, z. B. bei Fraud Detection während einer laufenden Transaktion oder bei der Interaktion mit einem Servicechatbot. Hier muss das KI-System ständig verfügbar und reaktionsfähig sein, was einen höheren Grundenergieverbrauch bedeutet. Zudem werden bei strikter Echtzeitverarbeitung oft maximale Rechenressourcen vorgehalten, um Spitzenlasten sofort abzudecken. Diese Ressourcen laufen dann auch in Leerlaufzeiten weiter.

Zusätzlich ist absehbar, dass sich der regulatorische Rahmen an der Schnittstelle von KI und ESG weiter verdichten wird. Der EU AI Act setzt erste verbindliche Leitplanken für den Umgang mit KI, während CSRD, CSDDD und branchenspezifische Leitlinien die Erwartungen an transparente Berichterstattung und gute Governance beinhalten. Für Banken bedeutet das zusätzlichen Aufwand für Datenauswertung und Reporting, aber zugleich eröffnet sich die Chance, eine Vorreiterrolle einzunehmen. Institute, die bereits heute ökologische und soziale Auswirkungen ihrer KI-Systeme systematisch auswerten und offenlegen, können regulatorische Anforderungen nicht nur erfüllen, sondern diese als Differenzierungsmerkmal und Baustein einer glaubwürdigen Nachhaltigkeitspositionierung nutzen, wodurch insbesondere die Geschäftsbeziehung zu jungen und klimasensiblen Kunden gestärkt werden kann

Damit die Abwägung über die Einsatzgebiete für KI künftig nicht zufällig erfolgt, sondern systematisch, braucht es jedoch mehr als technische Optimierung und regulatorische Compliance. Empfehlenswert ist ein einheitlicher Bewertungsrahmen, der KI-Vorhaben entlang wirtschaftlicher, ökologischer und sozialer Dimensionen prüft und so eine belastbare Entscheidungsgrundlage schafft. In vielen Häusern wird es sinnvoll sein, eine zentrale Stelle zu etablieren (sei es in Form eines KI-Boards oder einer funktionsübergreifenden Governance-Einheit), die Prioritäten setzt, Nutzungsrahmen definiert und Zielkonflikte auflöst. Eine konsistente Bewertungslogik, auf die sich Fachbereiche und Steuerungseinheiten gleichermaßen stützen können, sorgt dafür, dass Nutzenversprechen, Energieprofil und mögliche soziale Auswirkungen vor Projektstart abgeglichen werden. So entsteht aus einer Vielzahl einzelner Initiativen ein gesteuertes Gesamtportfolio, das technologische Ambition und Nachhaltigkeitsziele miteinander verbindet.

Insgesamt gilt: KI ist gekommen, um zu bleiben. Und sie hat ihre Daseinsberechtigung. Banken sollten auf der Basis von Fakten entscheiden, wo sie KI für ihre Prozesse einsetzen, und die ökologischen und sozialen Auswirkungen gegenüber dem ökonomischen Nutzen abwägen. KI sollte, insbesondere bei nicht zeitkritischen Aufgaben, zeitlich und räumlich flexibel (geografisch in Rechenzentren mit günstigerer Energiebilanz) eingesetzt werden, um Lastspitzen abzufedern und den CO₂-Fußabdruck der KI-Berechnungen zu minimieren. Durch einen solchen „grünen“ KI-Betrieb, unterstützt durch Algorithmen zur Laststeuerung, können Banken die Kosten-Nutzen-Bilanz ihrer KI-Systeme erheblich verbessern, indem sie Energie sparen und Emissionen vermeiden, ohne auf die Vorteile der Technologie verzichten zu müssen. Zudem sollte die technische Basis selbst stärker in den Blick genommen werden: Langlebige Hardware, konsequentes Recycling und der Bezug nachhaltig erzeugter Energie sind zentrale Stellhebel, um den ökologischen Fußabdruck der zugrunde liegenden Zahlungs- und KI-Infrastrukturen weiter zu reduzieren. Auch hier zeigt sich, dass technische Effizienz und Nachhaltigkeit keine Gegensätze sind, sondern bei kluger Systemarchitektur Hand in Hand gehen.

AML: Anti Money Laundering oder auch Anti-Geldwäsche

CSDDD: Die Corporate Due Diligence Directive der Europäischen Union oder auch Lieferkettenrichtlinie

CSRD: EU-Richtlinie zur Nachhaltigkeitsberichterstattung

EBA-Guidelines: Die EBA-Guidelines on management of ESG risks verpflichten Finanzinstitute, ESG-Risiken in Governance, ICAAP, Kreditvergabe- und Überwachungsrichtlinien und das Risikomanagement zu integrieren

MiFID II: EU-Richtlinie, die Vorgaben für den Wertpapierhandel definiert, um Markttransparenz zu erhöhen und Anlegerschutz zu erhöhen, Ergänzung um die Abfrage von Nachhaltigkeitspräferenzen seit August 2022

MaRisk: Mindestanforderungen an das Risikomanagement, Ergänzung im Juni 2023 in der 7. MaRisk-Novelle zum Umgang mit Nachhaltigkeitsrisiken

IEA: International Energy Agency

KYC: Know Your Customer

SFDR: Sustainable Finance Disclosure Regulation

Decentralized Finance (DeFi) hat sich als bedeutender Trend in der Finanzindustrie etabliert. Es beschreibt ein Finanzsystem, das auf dezentralen Netzwerken basiert und ganz ohne oder mit wenigen traditionellen, zentralisierten Finanzintermediären wie Banken oder Börsen auskommt.

Prinzipiell beinhaltet jedes DeFi-Konzept immer ein oder mehrere der folgenden Elemente: Dezentralisierung, Distributed Ledger Technology (DLT) und Blockchain, Smart Contracts und Open Banking. Da das Konzept auf sich schnell entwickelnden Technologien basiert, tritt DeFi in verschiedenen Formen auf. Die Entwicklung von Bitcoin hat die Umsetzung von DeFi entscheidend vorangetrieben und wesentlich dazu beigetragen, den traditionellen Finanzsektor zu transformieren. Durch die Eliminierung von Finanzintermediären und Mittelsmännern bietet DeFi mehr Flexibilität und Effizienz im Vergleich zum traditionellen Finanzsektor. Zusätzlich fördert die Verwendung von Blockchain-Technologie oder DLTs die Sicherheit und Transparenz und ermöglicht jedem mit Internetzugang Zugriff auf eine breite Auswahl an Finanzprodukten.

Während DeFi viele Vorteile mit sich bringt, birgt es zugleich auch erhebliche Risiken, die sowohl die Technologie (wie Blockchain oder Smart Contracts) als auch finanzielle, operative, rechtliche und regulatorische Aspekte betreffen. Damit DeFi sich als wahrhaft dezentrales Finanzsystem durchsetzen kann, müssen diese Risiken adressiert werden.

Die Entwicklung der DeFi-Konzepte begann mit Bitcoin, doch erst die Einführung von Ethereum im Jahr 2015 und dessen bahnbrechende Smart-Contract-Fähigkeit legten den Grundstein für die Revolution des traditionellen Finanzsektors hin zu DeFi. Um Aspekte wie Nachhaltigkeit, Effizienz und Skalierbarkeit zu adressieren, wurde der Konsensmechanismus von PoW (Proof-of-work) auf PoS (Proof-of-Stake) umgestellt.

Bei PoW müssen komplexe mathematische Aufgaben gelöst werden, um einen neuen Block zu validieren und an die Kette anzuschließen, während PoS ohne große Rechenleistung auskommt und auf „Staking“ basiert. Hier hinterlegen Teilnehmer Anteile ihrer Kryptowährung und erhalten dafür eine Belohnung sowie das Recht, im Verhältnis zum hinterlegten Anteil, Blöcke zu validieren. Da dieses von Ethereum verwendete Verfahren hervorragende Voraussetzungen für das angebundene Settlement bietet, basieren heute viele DeFi-Anwendungen auf Ethereum. Beispiele hierfür sind Aave mit einem Total Value Locked (TVL) von 17 Milliarden US-Dollar 4 oder Lido mit einem TVL von 23 Milliarden US-Dollar.

Im Laufe der Jahre hat DeFi zunehmend an Bedeutung gewonnen und sich in den traditionellen Finanzsektor integriert. Traditionelle Finanzsysteme (TradFi), die durch starke Zentralisierung, umfangreiche Regulierungen, etablierte Finanzinstitute und Fiat-Währungen geprägt sind, stehen im starken Kontrast zum dynamischen, auf Blockchain-Technologie basierenden DeFi-Lösungen.

Das etablierte TradFi erkennt zunehmend die Vorteile von DeFi und befindet sich im Wandel. Derzeit zeigt sich ein Mix aus TradFi und DeFi, um die Vorteile von beiden Ansätzen zu kombinieren. Diese Zwischenstufe wird als Centralized Finance (CeFi) bezeichnet, bei der Kryptodienste innerhalb einer zentralisierten Struktur angeboten werden.

Ein Beispiel dafür ist die Blockchain-basierte Plattform Onyx von JPMorgan Chase, die Lösungen für digitale Zahlungen, Informationsaustausch und digitale Vermögenswerte anbietet. Obwohl Blockchain-Technologie für traditionelle Finanzprodukte verwendet wird, bleibt die zentrale Autorität weiterhin bei JPMorgan Chase.

Durch die zentrale Struktur und die starke Regulierung des traditionellen Finanzsystems kann ein rechtlicher Rahmen für CeFi geschaffen werden, der auf bestehenden Regulierungen aufbaut. Für reines DeFi hingegen bleiben die rechtlichen und regulatorischen Risiken eine der größten Herausforderungen, da es in einem weitgehend unregulierten Raum agiert und bestehende Gesetze oft nicht auf dezentrale Strukturen anwendbar sind. Das exponentielle Wachstum von DeFi übersteigt mittlerweile mehrere Milliarden US-Dollar und erfordert dringend regulatorische Rahmenbedingungen, um Konsumenten zu schützen sowie Geldwäsche, Betrug und Marktmanipulation zu verhindern.

Eine weitere Herausforderung der DeFi-Projekte ist ihre dezentralisierte und globale Struktur. DeFi-Projekte erstrecken sich nicht nur über eine Vielzahl von geografischen Grenzen, sondern auch über diverse juristische Territorien. Folglich entstehen wesentliche regulatorische Unsicherheiten: Es ist unklar, welche Gesetze welcher Länder anwendbar sind.

In vielen Staaten existieren derzeit keine spezifischen Richtlinien oder gesetzlichen Regelungen für den Umgang mit DeFi. In manchen, wie beispielsweise in China, ist der Gebrauch und das Angebot von Kryptowährungen (einschließlich DeFi) ausdrücklich verboten. Im Gegensatz dazu stehen Staaten wie die Schweiz oder Singapur, die eine progressive und offene Haltung gegenüber diesen Technologien einnehmen. Jedoch birgt eine übermäßige Offenheit bei unzureichender Regulierung erhöhte Sicherheitsrisiken für die Nutzer. Obwohl die Blockchain-Technologie eine gewisse Transparenz bietet, erfolgt häufig keine konsequente Identitätsprüfung, was die effektive Überwachung und Kontrolle solcher Aktivitäten erschwert.

Des Weiteren befinden sich viele DeFi-Produkte oder Dienstleistungen in einer rechtlichen Grauzone, da bestehende Definitionen oftmals nicht in der Lage sind, den genauen Umfang oder die spezifischen Charakteristika angemessen widerzuspiegeln. Eine unzutreffende Klassifizierung der Produkte oder Dienstleistungen kann wiederum rechtliche Konsequenzen nach sich ziehen. Ein gutes Beispiel sind DeFi-Token, die möglicherweise als Wertpapiere eingestuft werden können. Allerdings besitzen diese Tokens weitaus komplexere Eigenschaften, die über die traditionelle Definition eines Wertpapiers hinausgehen.

Um die Vorteile von DeFi zu nutzen, ist eine regionale und europäische Regulatorik Pflicht. Mit der Verordnung über Märkte für Kryptowerte (MiCAR) hat die EU einen wegweisenden Regulierungsrahmen für den Kryptomarkt geschaffen, der seit dem 16. Mai 2023 anwendbar ist. Ziel der MiCAR ist es, technologische Innovationen zu fördern und einen harmonisierten Rechtsrahmen in der EU zu schaffen. Sie reguliert unter anderem den Anleger- und Verbraucherschutz, Transparenz- und Offenlegungspflichten sowie Maßnahmen zur Prävention von Geldwäsche und Terrorismusfinanzierung. Gleichzeitig sollen Innovationen im Kryptowährungsbereich immer noch möglich sein.

Diese Regelung wird zweifellos das Vertrauen der Anleger stärken und den Markt stabilisieren, jedoch gibt es auch Kritikpunkte an der MiCAR: Primär geht es hierbei darum, dass alle Anbieter und Dienstleister in Bezug auf Kryptowerte künftig eine neue Zulassung benötigen, die an strenge Auflagen und viel Bürokratie gebunden ist. Der Ablauf eines solchen Antrages und alle Kriterien, die für eine Genehmigung erfüllt sein müssen, werden im Artikel 53 bis 68 im MiCAR geregelt. Es ist dementsprechend zu erwarten, dass die MiCAR voraussichtlich zu einer Konsolidierung im Markt führen wird, da große Anbieter mehr Ressourcen haben, um leichter und schneller an die Zulassungen zu gelangen. Die Sorge besteht also, dass die Innovation im Kryptowährungsbereich gefährdet ist, wenn junge Unternehmen vom Wettbewerb ausgeschlossen werden. Nichtsdestotrotz stellt die MiCAR eine bedeutende Entwicklung für den Kryptomarkt in der EU dar und öffnet die Türen für einen sicheren, effizienteren Handel

In vergangenen Projekten hat Consileon beweisen können, dass wir sowohl im Umgang mit den MiCAR- Regularien als auch mit der allgemeinen Einführung von Regularien bestens gewappnet sind. So haben wir beispielsweise eine Tokenisierung von Edelmetallen realisiert, indem wir ein Konzept zu der Einführung eines Crypto-Assets in Betracht auf der MiCAR Verordnung erstellt haben.

Jüngst hat die Consileon außerdem einen großen Finanzinfrastrukturanbieter bei der Implementierung einer solchen Plattform begleitet. Diese stellt eine digitale Alternative zur klassischen, physischen Emission und Verarbeitung von Wertpapieren dar. Mithilfe dieser Plattform ist es möglich, elektronische Wertpapiere zu emittieren und zu verwalten. Hierbei haben wir, neben den Regulierungen des eWpG (elektronischen Wertpapiergesetz), bereits zukunftsweisend das DeFi Netzwerk bedacht und planen einen reibungslosen Übergang der Infrastruktur in eine dezentrale Umgebung ohne regulatorische Faux-Pas.

Unsere Kompetenz geht jedoch über den Finanzmarkt hinaus. Zuletzt konnte Consileon das Regulatorik Radar an den Markt bringen. Dieses umfangreiche Kooperationsprodukt mit Professor Jan Pieter Krahnen, einem Experten für Corporate Finance und Finanzmarktregulierungen, und unserer Tochter syracom nutzt KI, um Compliance-Lücken zu erkennen und zu schließen. Die KI reduziert den Personalbedarf bei der Umsetzung neuer Richtlinien und beschleunigt die Abläufe deutlich. Fachpersonal wird zugunsten strategischer oder wertschöpfender Aufgaben entlastet, zudem spart das Unternehmen manche Fremdleistung ein. Der hohe Automationsgrad beugt schwer erkennbaren, mitunter kostspieligen Fehlern vor, die sich bei händischer Bearbeitung einschleichen können.

Mit einer Mischung aus praktischer Erfahrung und technischer Innovation sind wir Ihr Ansprechpartner für Fragen rund um MiCAR und weiteren Verordnungen im Krypto-Bereich.

So bleiben Sie auch in Zukunft compliant.