Die Zukunft des Wertpapier-Settlements

Täglich werden mehr als 4 Billionen Euro über Zentralverwahrer (CSDs) in der EU abgewickelt.1 Dies geschieht durch den sogenannten Settlement-Prozess. Dabei erhalten Käufer am Abwicklungstag ihre Wertpapiere, während Verkäufer gleichzeitig die Zahlungen erhalten. Die zuverlässige und termingerechte Abwicklung dieser Transaktionen bildet das Rückgrat der Kapitalmärkte und gewährleistet, dass Wertpapiergeschäfte effizient, zuverlässig und sicher abgeschlossen werden.

Der europäische Abwicklungszyklus wurde in den letzten Jahrzehnten harmonisiert und modernisiert

Anfang des 21. Jahrhundert existierten in Europa unterschiedliche Abwicklungszyklen, wobei T+3 der am weitesten verbreiteter Standard war. Die Giovannini-Gruppe identifizierte 2001 insgesamt 15 Barrieren, die die Effizienz des europäischen Wertpapiermarktes beeinträchtigten.

Mit der Verabschiedung der Central Securities Depositories Regulation (CSDR) im Jahr 2014 wurde der Abwicklungszyklus EU-weit auf T+2 vereinheitlicht. Ergänzend dazu wurde zwischen 2015 und 2017 mit TARGET2-Securities (T2S) eine gemeinsame Plattform für die technische Abwicklung geschaffen.

Seitdem haben sich jedoch sowohl die Finanzmärkte als auch die technologische Infrastruktur weiterentwickelt. Fortschreitende Innovationen und zunehmende Automatisierung ermöglichen heute eine effizientere und schnellere Abwicklung. Dies ebnet den Weg für die Umstellung auf T+1, mit dem Ziel, Risiken weiter zu reduzieren und die Abwicklungseffizienz sowie Marktintegration zu stärken.2

T+1 Settlement wird bald auch in Europa eingeführt und wird den Kapitalmarkt grundlegend verändern

Die Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) hat in einem Bericht vom November 2024 empfohlen, den Abwicklungszyklus für Wertpapiertransaktionen in der EU von T+2 auf T+1 zu verkürzen.3 Damit würde Europa dem Beispiel von Kanada, Indien, den USA und anderen globalen Finanzmärkten folgen.4

Als Zieltermin schlägt die ESMA den 11. Oktober 2027 vor. Dies soll den Marktteilnehmern ausreichend Zeit für eine reibungslose Umstellung bieten, da es sich um eine tiefgreifende Veränderung für den gesamten Finanzmarkt handelt.5

Chancen und Herausforderungen für die Markteilnehmer durch die Umstellung auf T+1

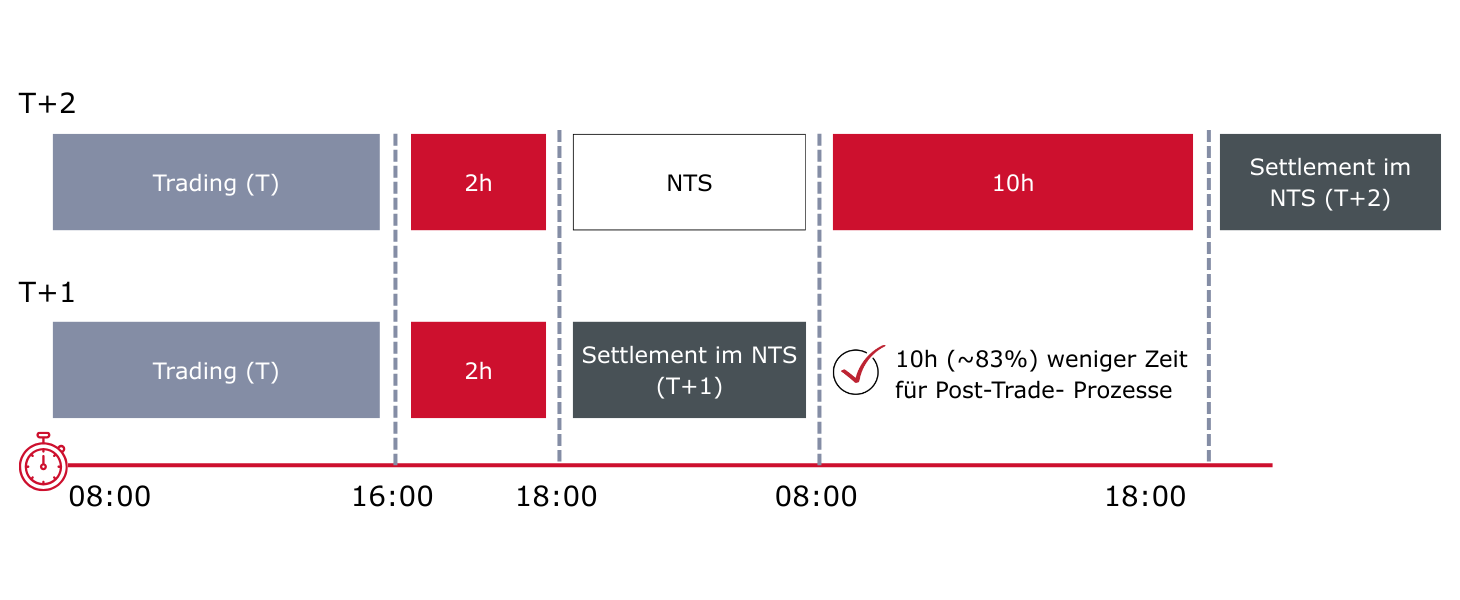

Durch die Verkürzung des Abwicklungszyklus werden Wertpapiergeschäfte bereits am nächsten Tag nach dem Handel final abgewickelt, anstatt wie bisher nach zwei Tagen. Die Harmonisierung mit den globalen Märkten trägt dazu bei, Wettbewerbsnachteile zu minimieren.

Ein zentraler Vorteil des T+1 Settlements ist die schnellere Kapitalverfügbarkeit. Gelder und Wertpapiere fließen früher, was die Flexibilität der Investoren erhöht, die Marktliquidität verbessert und die Gesamteffizienz des Finanzsystems steigert.

Zudem sinkt der Bedarf an Sicherheiten, da Preis- und Marktschwankungen während der Abwicklungsdauer weniger ins Gewicht fallen. Das erhöht die Stabilität der Märkte und ermöglicht eine effizientere Kapitalnutzung, insbesondere für institutionelle Investoren. Gleichzeitig wird das Gegenparteirisiko verringert, da die Zeitspanne, in der eine Vertragspartei ausfallen könnte, verkürzt wird.6

Auch die nachgelagerten Prozesse profitieren. Der zunehmende Einsatz digitaler und automatisierter Systeme reduziert Fehlerquoten, beschleunigt die Abwicklung und senkt die Kosten. Langfristig führt dies zu Kosteneinsparungen für Finanzinstitute und einer verbesserten Wettbewerbsfähigkeit europäischer Kapitalmärkte auf globaler Ebene.

Der Umstieg auf T+1 erfordert jedoch erhebliche Investitionen in die Modernisierung, Automatisierung und Harmonisierung der Prozesse. Dabei müssen bestehende Marktprozesse angepasst werden, was insbesondere für kleinere Institute ohne umfangreiche Ressourcen eine große Herausforderung darstellen kann. Ein Großteil dieser anfallenden Kosten wird jedoch nur kurzfristig spürbar sein. Die Investitionen sind notwendig, um langfristig die Leistungsfähigkeit der europäischen Finanzmärkte zu sichern und grenzüberschreitende Transaktionen effizienter zu gestalten.

Effizientere Orderflows werden zur Voraussetzung für eine erfolgreiche Umstellung auf T+1

Besonders betroffen von der Umstellung auf T+1 ist der Orderflow. Damit Handelsaufträge rechtzeitig abgeschlossen werden, müssen die Prozesse wie Annahme, Ausführung und Bestätigung innerhalb eines stark verkürzten Zeitrahmens erfolgen.

Der Zeitdruck steigt weiter, vor allem bei komplexen Transaktionen mit Währungsumrechnung oder der Beteiligung internationaler Akteure in unterschiedlichen Zeitzonen. Fehlerkorrekturen und Datenabgleiche müssen deutlich schneller abgewickelt werden als bisher.7

Um diesen Herausforderungen zu begegnen, ist eine optimierte Liquiditäts- und Prozessplanung unerlässlich, sowohl für Marktteilnehmer als auch für Broker und Händler.

Das Penalty-Regime trägt messbar zur Verbesserung der Abwicklungsqualität bei

Zur Förderung einer fristgerechten Abwicklung wurde am 1. Februar 2022 das Penalty-Regime gemäß CSDR eingeführt. Dabei werden Strafzahlungen (Penalties) fällig, wenn ein sogenannter Settlement Fail eintritt, also eine Transaktion, die nicht am vorgesehenen Abwicklungstag erfolgreich abgeschlossen wird.

Gründe hierfür sind häufig fehlerhafte Instruktionen oder das Nichtliefern von Wertpapieren. Strafzahlungen gelten zudem auch für zu spät gematchte Instruktionen (Late Matching Fail Penalties, LMFPs), die z. B. erst nach Annahmeschluss des Settlement-Tags eingereicht werden.8

Die Zentralverwahrer (CSDs) erkennen diese Fails und berechnen täglich automatisch die entsprechende Strafe (Penalty) gemäß der Delegierten Verordnung (EU) 2018/1229. Die Höhe der Geldbuße basiert dabei auf dem finanziellen Wert der Transaktion und der Dauer des Verzugs.

Seit der Einführung ist laut ESMA die Gesamtzahl der Strafen von ca. 130.000 Strafen pro Monat auf etwa 80.000 Strafen gesunken. Auch der Gesamtwert der gescheiterten Transaktionen ging von 6,6% auf 3,8% zurück.

Trotz dieser positiven Entwicklung zeigt sich, dass nach wie vor eine erhebliche Zahl an Finanzinstituten regelmäßig von CSDR-Strafzahlungen betroffen ist. Mit Blick auf die geplante Umstellung auf T+1 besteht die Gefahr, dass Fails und Strafzahlungen wieder ansteigen.9 Nur Institute, die frühzeitig in eine Optimierung ihrer Abwicklungsprozesse investieren, werden in der Lage sein, Penalties langfristig zu minimieren und ihre Wettbewerbsfähigkeit zu sichern.

Consileon unterstützt und begleitet Ihr Unternehmen ganzheitlich auf dem Weg zur erfolgreichen T+1-Transformation

Die Umstellung auf T+1 erfordert eine Modernisierung und Effizienzsteigerung der bestehenden Settlement-Systeme sowie Investitionen in Technologie und Infrastruktur. Ziel ist es, Transaktionen innerhalb des verkürzten Zeitrahmens sicher und fehlerfrei abzuwickeln.

Unser ganzheitlicher Beratungsansatz umfasst:

- Status Quo-Erhebung: Analyse der bestehenden Prozesse, Systeme und Strukturen als Grundlage für die weiteren Schritte.

- Anforderungsanalyse und Impact-Analyse: Bewertung der Auswirkungen der T+1-Umstellung auf bestehende Abläufe.

- Gap-Analyse: Identifikation von Lücken zwischen dem aktuellen Zustand und dem angestrebten Zielbild.

- Fach- und IT-Konzepte: Entwicklung eines umfassenden Zielbetriebsmodells (TOM) und zukunftsfähiger Prozess- und Systemarchitekturen.

- Technische Umsetzung und Softwareentwicklung: Realisierung der Anforderungen sowie nahtlose Integration neuer Lösungen in die bestehende Systemlandschaft.

- Inbetriebnahme: Aktive Begleitung beim Go-Live und Sicherstellung eines stabilen Übergangs in den operativen Betrieb.

Mit unserem bewährten Vorgehensmodell und langjähriger Erfahrung unterstützen wir Sie dabei, Ihre Post-Trade-Prozesse nachhaltig zu optimieren, Effizienzpotenziale zu heben und Ihre Systeme zukunftssicher auf die T+1-Anforderungen auszurichten.

Quellenverzeichnis

- Commission proposes to shorten settlement cycle for EU securities from two days to one – European Commission ↩︎

- EUR-Lex – 52025PC0038 – EN – EUR-Lex ↩︎

- EU markets need to commit to catch up with US on T+1 ↩︎

- Questions and Answers on settlement cycle: T+1 ↩︎

- ESMA proposes to move to T+1 by October 2027 ↩︎

- T+1 Settlement – Impact on FX and Other Asset Classes ↩︎

- syracom AG – Settlement & Custody: Beratung zu Abwicklungseffizienz und T+1 ↩︎

- ESMA74-2119945925-2059 Final Report on Technical Advice on CSDR Penalty Mechanism ↩︎

- syracom AG – Settlement & Custody: Beratung zu Abwicklungseffizienz und T+1 ↩︎